每周预警

8月23日西本钢材价格指数走势预警报告

2024年08月23日15:10 来源:西本资讯

本期观点:夯实筑底 蓄势偏强

时间:2024-8-26—2024-8-30

预警色标:红色

●市场回顾:期螺合约整体拉升,各地报价相应探涨;

●成本分析:焦炭六轮提降落地,进口矿价低位整理;

●供需分析:高炉开工持续下降,铁水资源继续减量;

●宏观分析:贷款市场利率不变,钢铁产能暂停置换。

●综合观点:本周迎来“处暑”节气,全国高温天气有所缓解,螺纹表需两周微增,钢筋产量创记录新低,螺纹仓储继续降库,在期货盘面拉涨加持下,市场情绪提振,厂商积极推涨,各地报价整体上涨。下周国内钢市如何演绎?具体情况来看,在供应端,钢企盈利率1.3%,环比下降3.46%;高炉开工率77.47%,环比减少1.37%。在需求端,前7月房产新开工面积同比下降23.2%,建筑用钢需求下降20%左右,7月份板材、汽车和造船等出口方面均现同比增长。综合来看,钢企大面积亏损尚未扭转,停产检修影响原料刚需,铁矿和焦炭承压偏弱;市场旧标资源消化过半,但完全消化尚需过程,旧标出清者盼涨心切,库存高者仍要低价抛售;终端需求有待提升,钢市仍需筑底并蓄势待发;另外,金九传统旺季临近,市场存有向好预期。鉴于此,我们对下周市场行情仍持中性评价——蓝色预警,具体来说,西本钢材指数下周将在3400-3500元区间运行。

一、行情回顾

1、西本钢材指数

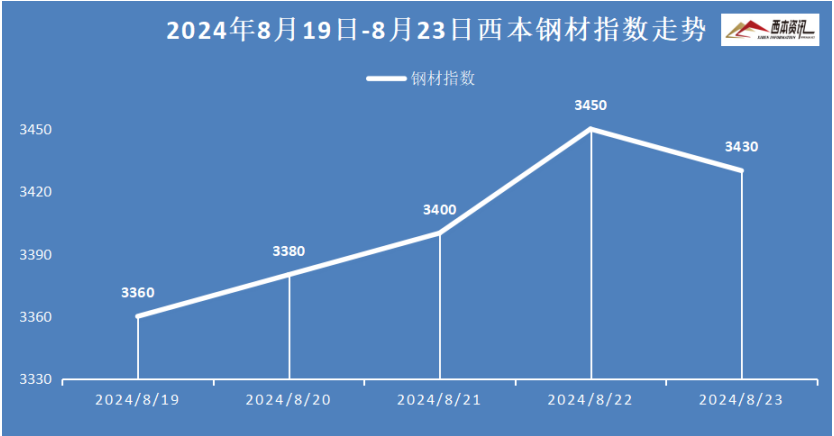

本周国内建筑钢材明显上涨,截至8月23日,西本指数报在3430,较上周五上涨70。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情明显上涨,累计涨幅80元/吨。上半周,期螺盘面接连拉涨,市场出货好转,商家推涨积极,现货报价接连上涨。下半周,受期螺纹合约反转回跌,市场情绪转弱,部分商家低价甩货,带动钢价小幅见跌。库存方面:螺纹主要库存28.24万吨,较上周下降4.45万吨。考虑,供应减少库存下降,市场操作保持谨慎,预计,下周上海建材行情震荡偏强运行。

杭州市场:本周杭州建材价格止跌冲高,累计涨幅80元/吨。周初至周三,期螺合约持续拉高,现货库存延续下降,少数规格出现紧缺,报价接连小幅推高。周四以后,盘面震荡走低,部分商家低价抛货,钢市报价小幅下跌。库存方面,杭州螺纹主要库存75.18万吨,周环比下降5.18万吨。考虑,库存下降个别紧缺,但旧标仍有拖累,预计,下周杭州建材行情震荡趋强为主。

北京市场:本周北京建材行情低位反弹,累计上涨50元/吨。上半周,受期螺大幅反弹影响,终端拿货积极性提升,现货接连小幅反弹,累计回升60-70元/吨;周四之后,反弹趋势减缓,价格承压回落20元/吨。库存方面,北京螺纹主要库存45.5万吨,周环比减少1.5万吨。考虑,市场谨慎出货为主,但库存压力有所缓解,预计,下周北京建材行情震荡整理运行。

二、成本分析

1、原材料

本周国内主要原料涨跌分歧,其中,进口矿价震荡微涨,钢坯行情整体上涨,国产矿弱势整理,焦炭市场六轮下跌,废钢市场止跌反弹,分品种来看:

钢坯市场:本周国内钢坯价格明显上涨,截止发稿,唐山普方坯含税价报2930元/吨,周环比上涨70元/吨。库存方面,唐山主要仓储库存109.51万吨,较上周增加8.17万吨。当前轧材企业厂内坯料处于高位,成品材又出库一般,对钢坯采购意愿不强,多消化厂内坯料为主;南坯北上陆续到港,其中部分资源进入仓库等,使得钢坯库存继续累库。考虑,钢坯持续累库增压,市场交投表现一般等,预计,下周国内钢坯行情震荡调整为主。

焦煤市场:本周国内焦煤市场延续下跌,累计跌幅50-100元/吨。下游焦炭跌价节奏加快,市场看降情绪依旧较浓,焦企基本以消化厂内库存,采购比较消极,投机需求仍以观望为主,煤矿出货不畅,报价承压继续下跌为主。考虑,当前焦煤供应宽松,煤矿出货压力加大,且焦炭看降预期较强,预计,下周国内焦煤市场延续弱势下跌运行。

焦炭市场:本周国内焦炭第五轮、第六轮提降均快速落地,本周成品材低位大幅反弹,钢厂亏损有所修复,但钢厂提产积极性不高,对原料打压意愿不减。同时,焦炭经过连续下跌,部分焦企处于亏损,但受刚需下降,厂内库存继续累积,议价能力较差。考虑,焦炭供应趋于宽松,市场交易不畅,预计,下周国内焦炭行情稳中偏弱运行。

废钢市场:本周国内废钢市场低位反弹,受钢价低位大幅反弹,市场情绪提升,废钢贸易商亏损严重,盼涨意愿强烈,钢厂到货减少,部分钢企拉高报价吸货。其中,华东地区废钢价格相对平稳,部分小厂拉涨吸货明显;华北地区废钢低位反弹50元/吨;华南地区反弹较为明显,累计上涨120元/吨左右。考虑,钢厂利润有所修复,废钢补库积极性提升,预计,下周国内废钢市场延续稳中偏强运行。

铁矿市场:本周进口矿行情震荡见涨,截止发稿,青岛港61.5%PB粉报价720元/吨,环比上涨6元/吨;港口方面,主要港口矿石库存15034万吨,环比下降3万吨。铁精粉市场需求减弱,部分钢企安排检修,维持按需采购,供需矛盾有所加剧。进口矿商报价积极性尚可,钢企采购谨慎,对原料维持低库存,少量购进多次采购,港口询盘较少。考虑,港口库存高位承压,钢企减产需求下降,预计,下周进口矿行情低位徘徊为主。

三、供给和需求分析

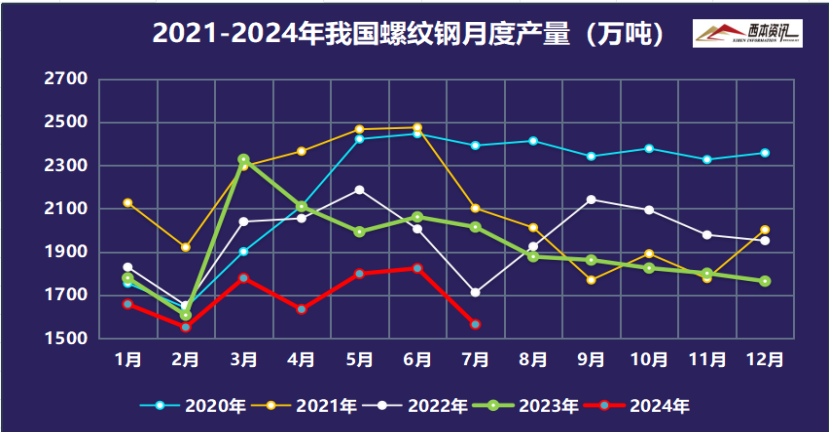

从供给方面来看,2024年7月份,中国钢筋产量为1564.5万吨,同比下降21.6%;1-7月累计产量为11721.1万吨,同比下降13.4%。7月份,7月份,中国线材(盘条)产量为1157.5万吨,同比下降2.5%;1-7月累计产量为7881.1万吨,同比下降2.9%。

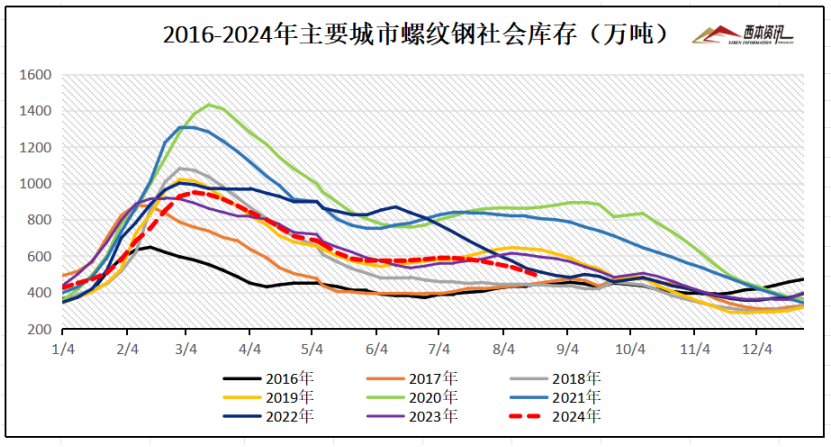

从社会库存来看,全国主要样本城市螺纹钢累计库存483.77万吨,周环比下降28.15万吨;线材累计库存75.27万吨,周环比增加0.78万吨;五大钢材品种累计库存1200.6万吨,周环比下降41.59万吨。

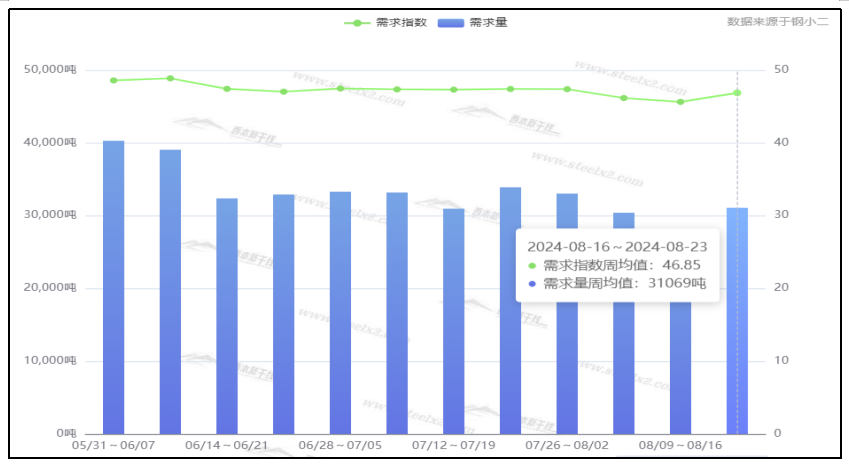

从终端需求来看,据钢小二平台周均值数据显示,8月23日全国工程需求量周均值为31069吨,环比周均值增加11%。其中,上海周均值14162吨,环比周均值增加;广州4520吨,环比周均值增加;杭州3746吨,环比周均值增加。工程需求PMI为47,需求略差。

四、宏观信息

1、7月中国粗钢产量8294万吨

国家统计局数据显示:2024年7月,中国粗钢产量8294万吨,同比下降9.0%;生铁产量7140万吨,同比下降8.0%;钢材产量11436万吨,同比下降4.0%。1-7月,中国粗钢产量61372万吨,同比下降2.2%;生铁产量50968万吨,同比下降3.7%;钢材产量81341万吨,同比增长1.3%。

2、近1.4万亿元融资获批支持房地产“白名单”项目

目前,商业银行已审批房地产“白名单”项目5392个,审批通过融资金额近1.4万亿元。金融监管总局统计与风险监测司司长廖媛媛介绍,城市房地产融资协调机制以城市为主体,以项目为中心,符合规定的“白名单"项目及时获得资金支持,为促进项目建成交付、保障购房人合法权益稳定房地产市场,发挥了积极作用,精准支持房地产项目融资取得阶段性成效。

3、7月汽车和船舶出口同比增长

海关数据显示,2024年7月中国出口汽车55万辆 ,同比增长26.4%;1-7月累计出口汽车348万辆,同比增长25.5%。另外,中国7月出口船舶556艘,同比增长38%;1-7月累计出口3470艘,同比增长28.3%。

4、财政部拟发两期4000亿元到期续作特别国债

8月19日,财政部发布关于2024年到期续作特别国债发行工作有关事宜的通知。第一期为10年期固定利率附息债,发行规模3000亿元。第二期为15年期固定利率附息债,发行规模1000亿元。两期发行/上市日期均为2024年8月29日。

5、7月出口钢铁板材518万吨

海关数据显示,2024年7月,中国出口钢铁板材518万吨,同比增长11.8%;1-7月累计出口4163万吨,同比增长28.4%。7月,中国出口钢铁棒材90万吨,同比增长3.0%;1-7月累计出口701万吨,同比增长10.3%。

五、综合观点

本周迎来“处暑”节气,高温天气有所缓解,螺纹表需两周微增,钢筋产量创记录新低,螺纹仓储继续降库,在期货盘面拉涨加持下,市场情绪提振,厂商积极推涨,各地报价整体上涨。下周国内钢市如何演绎?具体情况来看,在供应端,钢企盈利率1.3%,环比下降3.46%;高炉开工率77.47%,环比减少1.37%。在需求端,前7月房产新开工面积同比下降23.2%,建筑用钢需求下降20%左右,7月份板材、汽车和造船等出口方面均现同比增长。综合来看,钢企大面积亏损尚未扭转,停产检修影响原料刚需,铁矿和焦炭承压偏弱;市场旧标资源消化过半,但完全消化尚需过程,旧标出清者盼涨心切,库存高者仍要低价抛售;终端需求有待提升,钢市仍需筑底并蓄势待发;另外,金九传统旺季临近,市场存有向好预期。鉴于此,我们对下周市场行情持相对乐观评价——红色预警,具体来说,西本钢材指数下周将在3400-3500元区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-069月6日西本钢材价格指数走势预警报告

· 2024-08-168月16日西本钢材价格指数走势预警报告

· 2024-08-098月9日西本钢材价格指数走势预警报告

· 2024-08-028月2日西本钢材价格指数走势预警报告

· 2024-07-197月19日西本钢材价格指数走势预警报告

· 2024-07-127月12日西本钢材价格指数走势预警报告

· 2024-07-057月5日西本钢材价格指数走势预警报告

· 2024-06-216月21日西本钢材价格指数走势预警报告