每周预警

6月3日西本新干线钢材价格指数走势预警报告

2011年06月03日11:19 来源:西本资讯

本期观点:冲高受阻 难改震荡

时间:2011-6-7—2011-6-10

预警色标:蓝色

●市场回顾:资源趋紧,钢价小幅冲高;

●成本分析:原料价格持续低迷,主导钢厂谨慎提价;

●供需分析:终端需求释放正常,库存减仓再度提速;

●宏观分析:电价上调对钢企成本影响不大,央行紧缩政策仍将持续;

●综合观点:节后市场仍有冲高动力,但宏观面难以支撑钢价持续走高,震荡反复将在所难免。

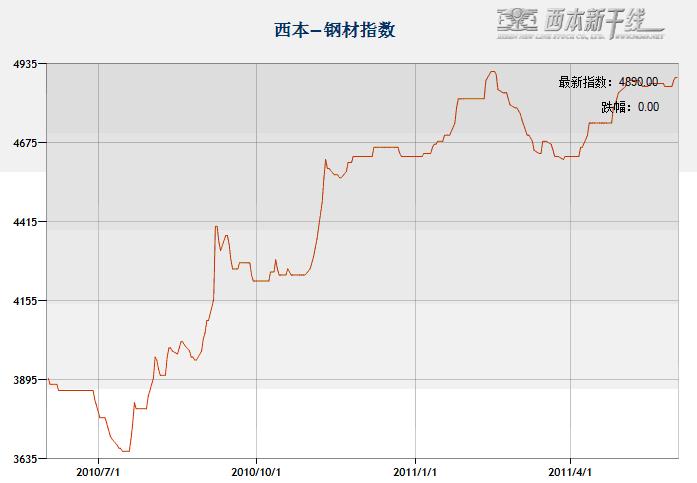

1、西本指数

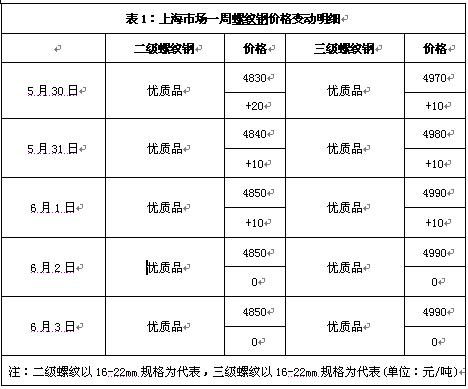

2、本周上海螺纹钢价格变化情况

本周国内钢价摆脱前期持续盘整的局面,出现连续小幅攀升。截至6月3日,西本指数报在4890元/吨,较上周五上调30元/吨;同期,沪上优质品二级螺纹钢代表规格调整至4850元/吨,较上周五上调40元/吨;沪上优质品三级螺纹钢报价则调整至4990元/吨,较上周五上调30元/吨。

5月份国内钢价涨跌两难,进入6月份后市场似有向上突破迹象。但目前国内钢市所面临的外部环境仍相当纠结,一方面库存处于低位,钢厂价格继续上调,部分钢厂受限电影响减产,支撑钢价上行;另一方面铁矿石价格持续阴跌,经济增速出现下行迹象,宏观政策总体趋紧,钢价要上涨也不易。

那么,下周行情能否继续冲高?端午节后终端需求会不会出现萎缩?央行在节日期间会不会再度出台紧缩政策?带着诸多疑问,一起进入本期行情分析。

3、全国市场方面

根据国内知名钢铁现货交易平台——西本新干线的交易监控数据显示,本周国内钢价总体小幅攀升,其中华东、北方市场涨幅相对较大,中南、西部市场基本稳定。

北京市场:本周北京建筑钢价明显上涨,单周价格上涨70元/吨。现高线8mm价格4880元/吨,二级小螺纹12mm价格5230元/吨,二级大螺纹5020元/吨,三级小螺纹5480元/吨,三级大螺纹5210元/吨,盘螺价格5230元/吨。

市场反馈,周一市场平稳开盘,下午河北钢铁6月份价格政策出台,维持5月下旬价格不变。周二以后商家报价连续拉升,市场成交也趋于活跃,盘中商家封盘的现象较为普遍。近期北京市场库存持续下降,紧缺的规格逐渐增多,报价相对混乱,特别是二级大螺纹22价格明显高出同类资源50元/吨左右,另外,二级25、三级22等规格资源也相对较少。短期内,预计价格仍将以稳中趋涨为主。

杭州市场:本周杭州建筑钢材价格小幅走高,单周价格上涨30元/吨。现沙钢产Ф16-25mmHRB335螺纹主流报价在5000元/吨,永钢产Ф16-25mmHRB335螺纹主流报价在4980元/吨,其余钢厂主流报价在4880-4920元/吨;三级钢方面,现西城主流报价在4940元/吨;线材方面,现高线主流报价在4950元/吨左右;盘螺方面,现永钢Ф8-10mmHRB400盘螺报5420-5450元/吨。

市场反馈,本周本地现货价格小幅上调,商家均表示库存压力不大,可供资源不多,价格也随行就市。钢厂方面,6月上旬沙钢线材、螺纹钢价格不动,盘螺上调100元/吨;永钢线材价格不动、螺纹上调80元/吨,盘螺价格上调150元/吨。随着到货成本的上升,商家多持稳观望,整体市场低位出货意愿不强,预计近期现货价格将高位坚挺。

广州市场:本周广州建材价格继续平稳,单周价格不做调整。线材方面,韶钢Q235Ф8-10mm高线主流售价4930元/吨左右,萍钢、珠海粤钢同规格资源市场价格分别在4900元/吨、4870元/吨,北台、九江等钢厂同规格高线资源售价4840-4850元/吨左右。二级螺纹钢方面,韶钢HRB335Ф18-25mm规格主流价格5230元/吨,冷钢、珠海粤钢、裕丰HRB335Ф18-25mm规格报价在5100-5160元/吨;三级钢方面,韶钢、裕丰、珠海粤钢HRB400Ф18-25mm规格市场价格在5280-5320元/吨。

市场反馈,目前广州市场库存偏低,且不少常用规格货少,钢厂到货也有限,价格虽然高企,但难以立即下跌;其他主要市场库存均较低,年后几乎都处于去库存阶段,还有部分市场因当地主要钢厂限电以及坯料不足影响,产量下降,如华东市场。资金方面,随着6月份的到来,市场资金方面表现没有特别紧张,华南建筑材的价格支撑还是较为明显的。最主要的利空,莫过于受天气影响,市场需求减弱。预计,短期内广州建筑材价格还将以盘整运行。

二、成本分析

1、本周钢厂调价

本周国内建筑钢材厂家价格稳中上调,对价格进行上调的钢厂集中在华东及北方地区,中南、西部地区钢厂价格总体平稳,这和本周各区域市场价格表现基本一致。从主要钢厂价格变化来看,各钢厂对线材、螺纹钢价格调整幅度均不大,其中沙钢、河北钢铁保持不变,永钢、中天螺纹钢上调了30-80元/吨,但沙钢、永钢、中天均对盘螺价格大幅上调了50-150元/吨,这一方面反映出钢厂对后市总体较为谨慎的心理,另一方面也反映出当前市场出现明显的结构性缺货的现象。

从钢厂生产情况来看,5月上中旬全国粗钢日均产量高达197.38万吨,5月下旬即使小幅回落,全月日均产量将在195万吨以上已成定局。6月份进入用电高峰,尽管进行检修的钢厂较前期增加,但据了解检修的生产线以热轧和带钢居多,建筑钢材生产线检修的很少。6月份华东地区主导钢厂订货计划仍基本保持正常,其中,沙钢螺纹8.5折,盘螺和高线分别为9折和3折;永钢螺纹为6折,盘螺和高线均为4折。中天螺纹9折,带钢8折,其他不打折。

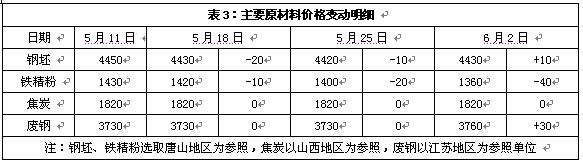

2、原材料

本周原材料价格小幅波动,铁矿石价格持续下跌,钢坯、废钢价格小幅上涨,焦炭总体稳定。

具体来看,钢坯市场:本周唐山地区钢坯市场价格略有10元/吨的上涨,下游调轧坯厂按需采购,钢厂订单减少,但因库存一般,暂无压力。下游带钢、建材价格上涨,对坯料市场走势形成一定支撑。焦炭市场:本周华北地区焦炭价格继续保持稳定,受山西铁路线路检修以及淘汰落后产能的影响,短期内焦炭资源供应将受到一下影响,南方部分钢厂采购压力将有所增大。废钢市场:本周华东地区废钢价格小幅上涨30元/吨,现阶段由于废钢市场可供资源有限,不少贸易商选择封库惜售,钢厂表示到货情况不理想。而即将到来的农忙,将有一部分基层收购人员返乡,对废钢贸易商收货形成一定难度。

铁矿石市场:本周国内铁精粉市场继续表现跌势,幅度为40元/吨,铁精粉供应商出货意向积极,无奈需求萎靡,市场成交冷清。外盘价格持续下跌,外盘63.5印粉外盘报价在176美金/吨,较上周末下跌3美元/吨,比5月初时累计下跌13美元/吨,尽管如此市场成交依然非常冷清。钢厂方面因为对后期铁矿石价格看跌,在铁矿石采购方面开始变得更为谨慎。一方面在满足日常生产需求的同时把铁矿石库存减到最低,另一方面已经基本停止采购铁矿石。

海运市场,波罗的海干散货运价指数(BDI)6月2日上涨0.27%,报1489点,已连续第十个交易日上涨,为4月4日以来最高。经纪商表示,大西洋地区可供船只紧俏在近几日协助推升指数。同时矿商因临近财报结算期发货积极,受此影响近几日干散货运输市场成交较为活跃。

三、供给和需求分析

西本新干线交易平台数据显示,近期终端采购表现较为谨慎,但总体需求释放基本正常,中间需求由于趋势不明且囤货成本上升,表现仍然疲弱。进入6月份后一方面终端用户观望增加,另一方面经销商受低库存影响出货意愿不强,市场成交总体表现较为清淡。

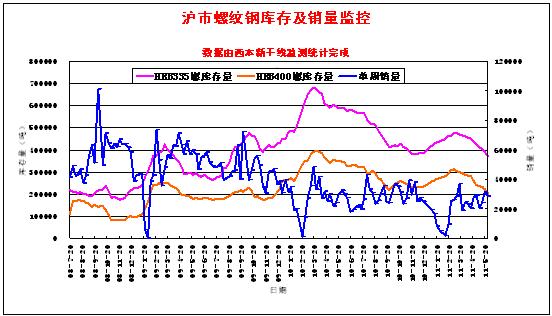

从库存情况来看,根据西本新干线综合库存监测数据显示,目前上海建材库存已连续12周减仓,且近两周减仓幅度又有所扩大。目前上海建材库存较3月初已累计减仓27%,较去年同期更是大幅减仓37%。可以说低库存对目前市场无论是价格还是商家心态均形成较强支撑,也从侧面印证当前终端需求仍较为旺盛。

四、宏观分析

(1)2011年5月份,中国物流与采购联合会发布的中国制造业采购经理指数(PMI)为52.0%,环比回落0.9个百分点。该指数继续保持在50%以上,但从走势上看,今年以来除3月份短暂回升以外,持续小幅回落,显示出经济增速呈平稳回落态势。

(2)汇丰今天(6月1日)公布,5月汇丰中国制造业采购经理指数(PMI)为51.6,不仅低于4月份(51.8),而且是10个月以来最低,显示中国制造业的景气状况仅有小幅改善,但低于52.3的长期平均水平。

(3)6月1日起全国15省市上调销售电价,平均每度电上调1.67分,其中最高是山西,销售电价每度电上升2.4分,最低的是四川,每度电上调0.4分。业内专家分析,此次上调涉及工业、商业、农业用户,居民电价不上调,对CPI不会产生非常直接的影响。此次电价调整涉及15个省市,基本都是火电亏损严重的区域,包括山西、青海、甘肃、江西、海南、陕西、山东、湖南、重庆、安徽、河南、湖北、四川、河北、贵州。

(4)今年前4月由于高价铁矿石制约,我国钢铁业的利润率进一步下滑至2.86%,较去年同期下降0.76个百分点。去年我国钢铁业的投资增速仅6.1%,不仅低于全社会固定资产投资23.8%的增速,也低于六大高能耗行业14.8%的平均增速。今年1到4月,钢铁业投资增速回升到13%,但仍是原材料行业中增速最低的。

(5)1-4月份,全国规模以上工业企业实现利润14869亿元,同比增长29.7%。在39个工业大类行业中,35个行业利润同比增长,3个行业同比下降,1个行业由同期亏损转为盈利。主要行业利润增长情况:石油和天然气开采业利润同比增长35.4%,黑色金属矿采选业增长71.6%,黑色金属冶炼及压延加工业下降0.1%,有色金属冶炼及压延加工业增长31.1%,交通运输设备制造业增长16.3%。

(6)商业银行揽存“冲时点”效应再次凸显,按照银监会此前公布新规,从今年6月1日起,商业银行日均贷存比不得高于75%。5月30日,上海银行间同业拆放利率(Shibor)除1年期品种外全线回落,显示出市场资金面已较上周有明显缓解。其中,跌幅最大的SHIBOR(7天)利率大跌119.5个基点,至3.2008%的两周新低。

(7)央行5月31日在例行的公开市场操作中发行了30亿元一年期央票,发行利率连续第八次持平于3.3058%。至此,央行在5月份向公开市场净投放资金达到2030亿元,也是央行连续两个月向公开市场净投放资金。此前,央行在4月份向净投放资金达3220亿元。

(8)据中国汽车技术研究中心数据,5月份全国汽车产量131.27万辆,环比降14.36%,同比增22.56%;销量119.47万辆,环比降13.95%,同比增29.74%。

6月1日起全国15省市上调销售电价,平均每度电上调1.67分。据测算2010年我国重点大中型钢铁企业吨钢耗电442.74千瓦时,此次上调电价钢铁企业吨钢平均成本将上升7.39元,相对来说短流程生产企业受到的影响比长流程生产企业要到,但总体来看此次上调电价对钢铁企业生产成本影响并不大。值得一提的是,1-4月份全国规模以上工业企业实现利润同比增长29.7%,其中黑色金属矿采选业增长71.6%,黑色金属冶炼及压延加工业下降0.1%。钢铁生产企业和矿石生产企业的利润形成了鲜明的反差,钢铁行业整体处于增产不增收的尴尬局面。

资金方面,央行5月31日在例行的公开市场操作中发行了30亿元一年期央票,并在6月2日作为重启3年期央票,发行规模为230亿元。至此,央行在5月份向公开市场净投放资金达到2030亿元,也是央行连续两个月向公开市场净投放资金。此前,央行在4月份向净投放资金达3220亿元。银监会规定从今年6月1日起,商业银行日均贷存比不得高于75%。由于5月物价上涨压力仍较大,而6月到期资金达到6000多亿,且国际资本持续流入,央行可能会在6月对存贷款利率和存款准备金率双双上调的可能性较大,国内资金紧张,融资成本高企的局面仍将持续。

五、综合观点

本周钢市虽有冲高但动力不足,而对于下周行情,提醒大家关注以下几个方面:

其一、需求因素。根据西本新干线监测数据,本周终端采购量环比出现下降,主要是一方面终端用户谨慎观望,另一方面商家库存不多也不急于出货。在端午节前终端用户补库不多,节后可能会有一波采购小高峰,短期内需求对价格尚不会形成拖累。

其二、供给因素。在经过连续十二周的减仓之后,目前沪螺纹钢库存较3月初已下降21万吨,较去年同期下降33万吨,可以说低库存已成为对当前钢价最有力的支撑。同时,目前钢厂生产建材盈利情况好于板材,钢厂建材排产积极性普遍较高,产量仍将处在高位。

其三、成本因素。近期原材料价格走势偏弱,铁矿石价格持续下跌,钢坯、废钢价格基本稳定,钢厂生产成本已出现一定下移。但1-4月份重点钢铁企业利润率仅为2.86%,钢铁行业整体盈利水平仍然堪忧,且进入6月份后钢厂将全面使用二季度的高价协议矿,焦炭、废钢等原材料有高位趋涨的迹象,钢厂成本总体仍处于高位,对当前钢价仍将形成一定支撑。

其四、资本市场。国际市场美国就业及制造业数据不佳、希腊评级再遭下调,全球金融市场剧烈震荡。国内市场尽管国内PMI数据已连续两月下滑,但通胀压力的高企,近期央行仍可能进一步加息或上调存款准备金率,国内市场资金紧张以及融资成本高企的局面仍将持续,将制约钢价上行。

综合概括而言,笔者认为,端午节后在低库存和终端补库需求的带动下,建筑钢价仍有小幅冲高的动力,但宏观政策面临进一步紧缩,钢价总体上涨动力不足,小幅冲高后仍将展开震荡走势。基于此,对于下周行情给予偏中性—蓝色预警。具体来说,西本指数下周将在4870-4920元/吨区间窄幅调整。 [文] 西本新干线特邀撰稿人 2011/6/3

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日西本钢材价格指数走势预警报告

· 2024-09-069月6日西本钢材价格指数走势预警报告

· 2024-08-238月23日西本钢材价格指数走势预警报告

· 2024-08-168月16日西本钢材价格指数走势预警报告

· 2024-08-098月9日西本钢材价格指数走势预警报告

· 2024-08-028月2日西本钢材价格指数走势预警报告

· 2024-07-197月19日西本钢材价格指数走势预警报告

· 2024-07-127月12日西本钢材价格指数走势预警报告