每月预警

2021年6月西本新干线钢材价格指数走势预警报告

2021年05月28日15:39 来源:西本资讯

本期观点:供需双向趋弱 价格区间震荡

时间:2021-6-1—2021-6-30

关键词:淡季 需求 库存 情绪

本期导读:

●行情回顾:炒作情绪亢奋,价格巨幅震荡;

●供给分析:利润小幅下滑,供给压力收窄;

●需求分析:淡季效应显现,需求释放趋缓;

●成本分析:原料冲高回落,成本支撑犹在;

●宏观分析:经济总体平稳,需求保持韧性。

●综合观点:五月份,国内建筑钢材市场迎来罕见的暴涨暴跌行情:上半月,炒作情绪集中释放,叠加钢厂推波助澜,市场报价创下历史新高;下半月,在政策面的干预下,投机资金迅速撤退,现货价格开启快速下跌,并完全吞噬前期的累计涨幅。5月份国内建筑钢材市场价格呈前高后低走势,这与我们上月预警判断完全相符,但价格上下波动的空间则超出了预期,市场重现了2008年的癫狂。客观来看,本轮大涨行情脱离了供需基本面,在价格不断拉高的同时,投机气氛空前高涨,下游用户则不堪重负,部分终端项目甚至被高价逼停。盛极必衰,物极必反,政策性的调控成为高位暴跌的导火索。另外,本月国内建筑钢库存降幅不及预期,特别是钢价暴涨之后,钢厂库存转移遇到了阻力,厂区库存已经出现上升。进入六月后,国内市场供需基本面将发生转变:一方面,全国各地需求强度季节性减弱,尤其南方地区将迎来雨季,终端需求会受到明显抑制;经济运行回归常态,稳增长的力度或有减弱,货币政策会有微调,流动性宽松难以延续,下游资金面不容乐观。另一方面,近期钢厂利润被大幅压缩,钢厂停产、减产意愿增强,叠加区域电力吃紧,环保施压,粗钢产量很难持续增长,后期供给端压力也有减轻。因此我们判断,六月份供需两端皆有转弱迹象。值得注意的是,在钢价回落的同时,原料价格也出现了下跌,但跌幅低于成材,当前原料走势偏强势,短期对钢价有一定支撑作用。随着钢价重心下移,下游压力得到缓解,一旦出现集中性的采购行为,也会导致钢价出现技术性的反弹。总体来看,经历了5月份的巨幅震荡行情后,我们对于2021年6月份国内建筑钢行情走势判断为“供需双向趋弱,价格区间震荡”——预计6月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4750-5300元/吨区间运行。

行情回顾:5月钢价巨幅震荡

一、 行情回顾篇

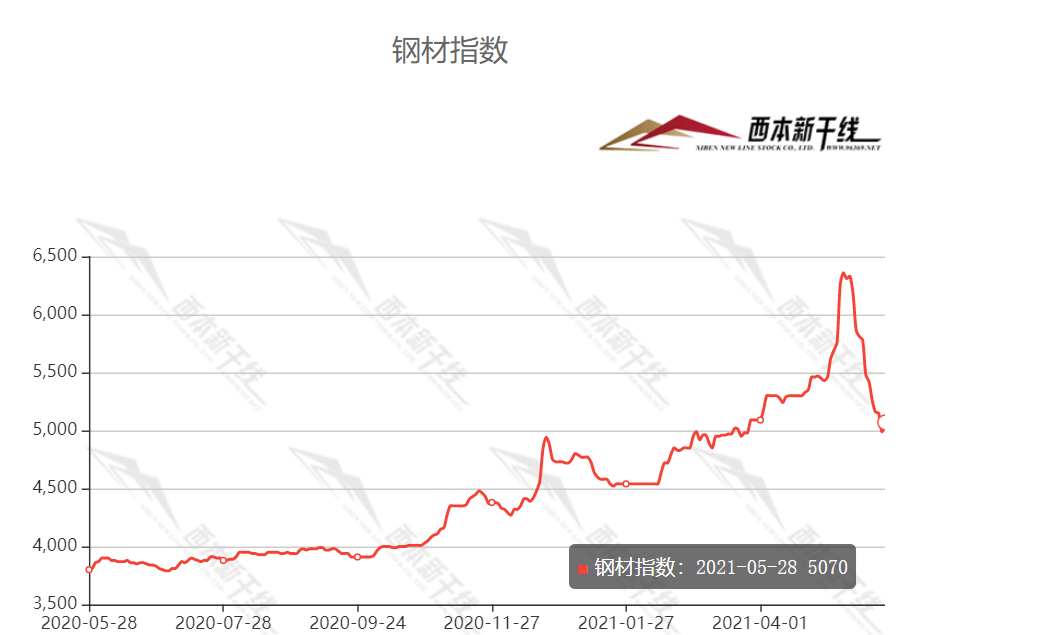

2021年5月份国内建筑钢价先涨后跌,截止5月28日,西本钢材指数收在5070,较上月末下跌390。

回顾5月份,国内建筑钢行情迎来历史罕见的暴涨暴跌。具体来看,五一节后,在情绪炒作下,期现市场轮番大涨,并在中旬一举突破6000元/吨大关;伴随着价格的混乱上涨,风险逐渐累积,出货量大幅下滑。中旬过后,随着调控政策的陆续发布,投机资金撤退,国内建材价格开启连续回调的走势,价格快速跌破5000元/吨。价格大涨阶段,终端需求受到明显抑制,多地工程项目纷纷暂停、延后,整体需求环比上月明显回落。本月建材库存降幅收窄,去库存进程不甚理想。即将进入六月,在传统消费淡季的影响下,市场需求或进一步转弱,社会库存有望季节性增仓,因此国内建筑钢市场仍将面临挑战。

国内建筑钢价在经历5月份的暴涨暴跌后,6月份市场是否会延续宽幅震荡行情?行业基本面将发生什么变化?带着诸多问题,一起来看6月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

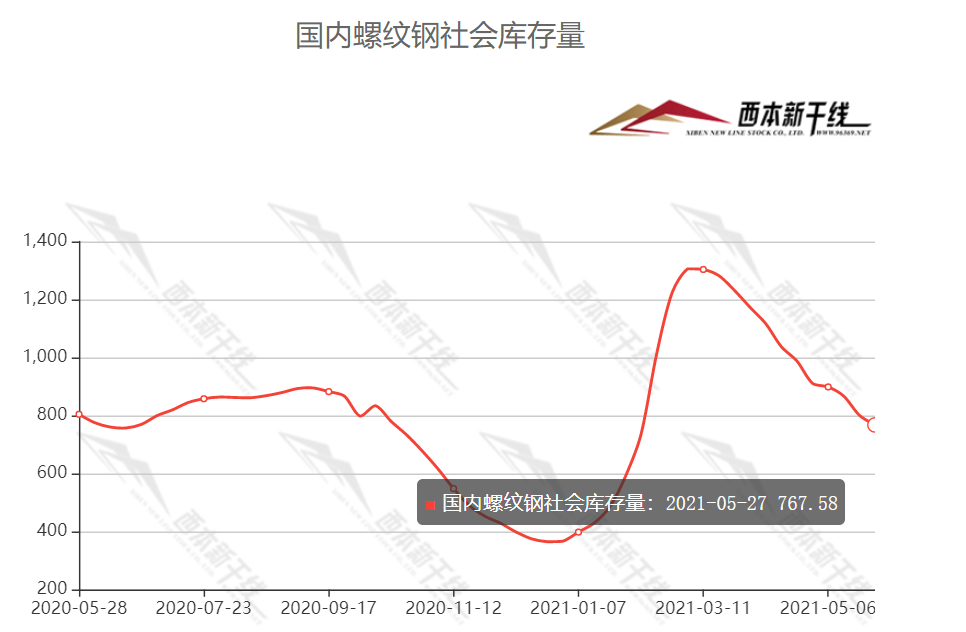

西本新干线监测库存数据显示,截至5月28日,国内主要钢材品种库存总量为1437.61万吨,较4月末下降201.03万吨,降幅12.3%,较去年同期减少124.63万吨,降幅7.98%。其中螺纹、线材、热轧、冷轧、中板库存分别为767.58万吨、177.27万吨、250.84万吨、120.78万吨和121.14万吨。本月国内五大钢材品种库存升降互现,其中螺纹钢、线材继续下行,降幅有所收窄,而热轧,冷轧则出现上升,冷轧库存变化不大。

据数据分析,5月份,需求表现为“旺季不旺”,尤其是钢价大幅上涨后,下游采购成本显著上升,整体成交明显回落。在价格大涨的同时,钢厂利润持续扩大,生产积极性高涨,供给端超量释放,中间商“蓄水池”作用下降。在供强需弱的影响下,国内建材库存降幅放缓;进入六月后,这种现象或将进一步凸显,届时库存拐点也会来临。

2、国内钢材供给现状分析

据中国钢铁工业协会统计数据显示,2021年5月中旬,重点统计钢铁企业共生产粗钢2379.39万吨、生铁2040.51万吨、钢材2295.88万吨。本旬平均日产,粗钢237.94万吨,环比下降1.59%、同比增长14.37%;生铁204.05万吨,环比下降1.01%、同比增长9.18%;钢材229.59万吨,环比增长0.16%、同比增长17.16%。

3、国内钢材进出口现状分析

据海关总署数据显示,2021年4月我国出口钢材797.3万吨,同比增长26.2%;1-4月我国累计出口钢材2565.4万吨,同比增长24.5%。

4月我国进口钢材117.4万吨,同比增长16.2%;1-4月我国累计进口钢材489.1万吨,同比增长16.9%。

前4个月我国出口钢材数量约占去年出口总量的48%,其中4月当月出口797.3万吨,连续2个月增加,创2016年12月以来单月最高值。国内出口市场整体延续一季度总体趋势,主要是以下几点原因:

1、海外需求持续复苏。全球经济持续平稳复苏,4月全球制造业PMI指数55.8,创近10年最高水平。2、出口退税政策落地刺激钢厂抢单出口。取消出口退税政策凸显国家政策导向,有利于促进钢铁行业高质量发展,从历史实施效果来看,出口价格优势收窄将抑制国内钢材出口。3、国际钢材价格持续上涨,内外价格差距扩大。不过,随着出口进出口政策的调整,后期钢材出口有望减量。

4、下月建筑钢材供给预期

5月份国内钢厂生产积极性高涨,粗钢日均产量居于高位;进入5月下旬后,随着现货价格大幅回调,而原料端跌幅有限,导致高炉厂家盈利空间明显收窄;一旦成品价格继续向下,高炉厂家会有主动性减产、停产计划。预计6月份供给端压力也会减轻。

三、需求形势篇

1、沪上建筑钢材销量走势分析

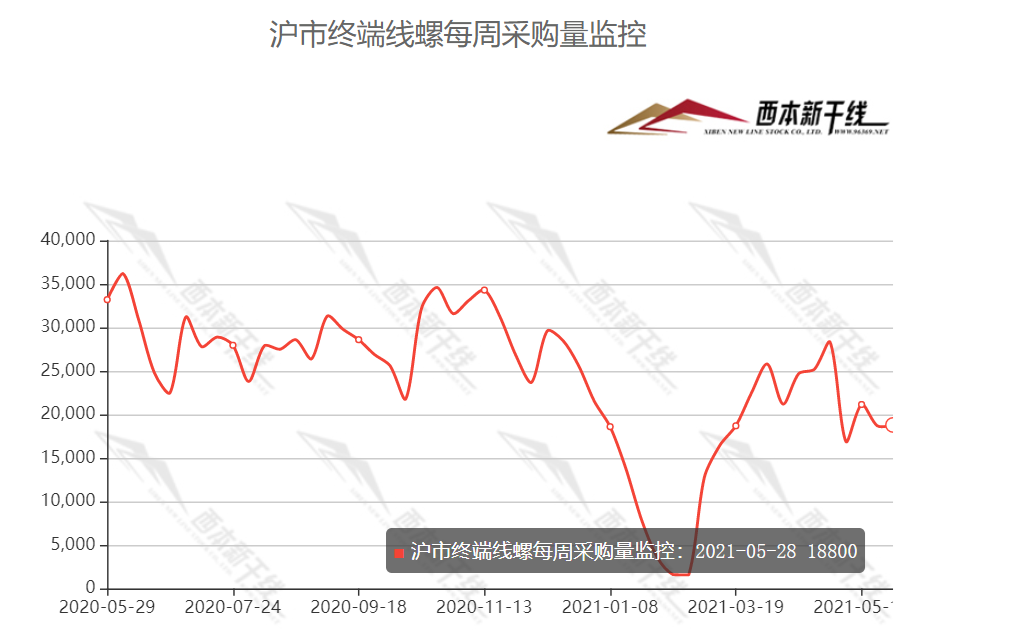

5月份,终端需求呈见顶回落之势,国内各地成交环比上月下降,其中,既有需求季节性减弱的因素,也有价格大涨大跌引起终端观望的因素。随着价格回归合理,前期被积压的需求或有一定释放,预计6月上旬销量不会太差。进入中下旬后,随着南方梅雨季的到来,预计全国范围内的需求强度将进一步放缓。

四、成本分析篇

1、原材料成本分析

5月份,原料价格先扬后抑,各品种均有较大幅度的波动。根据西本新干线监测数据,截止5月28日,唐山地区普碳方坯出厂价格4780元/吨,较上月末价格下跌210元/吨;江苏地区废钢价格为3490元/吨,较上月末上涨30元/吨;山西地区二级焦炭价格为2680元/吨,较上月末价格上涨540元/吨;唐山地区65-66品味干基铁精粉价格为1450元/吨,较上月末上涨70元/吨;普氏62%铁矿石指数为187.65美元/吨,较上月末上涨1.2美元/吨。

本月原料价格冲高回落,但成本重心较上月末依然上移,对成材价格支撑作用十分明显。

2、下月建筑钢材成本预期

铁矿石冲高回落后,继续下行空间有限;焦炭八轮上涨过后,第九轮提涨落地难度较大;废钢经过多轮下跌后,各基地货场也已见底,当前市场可流通废钢资源偏少,后续价格或逐步企稳运行。综合来看,预计6月份国内建筑钢成本将震荡盘整。

五、宏观信息篇

1、信号密集释放,货币政策仍“稳”字当头

目前,国内外的宏观经济环境发生了一定变化,不过关于货币政策的提法与去年下半年以来一脉相承,整体而言,货币政策仍是“稳”字当头,不会超预期收紧,同时也更为强调对重点领域加大定向支持力度,结构性工具或将是货币政策下一步发力点之一。在处理好发达经济体刺激政策退出预期的外溢效应上,我国货币政策各项操作仍将“以我为主”。2、前4月工业企业利润增长翻倍

国家统计局27日发布数据显示,4月规模以上工业企业利润同比增长57.0%,受上年同期基数逐步抬高影响,增速较3月回落35.3个百分点。1-4月累计工业企业利润仍实现同比增长翻倍。其中,有10个行业利润增速超过100%。

3、年内新增地方专项债发行4670.52亿元

今年以来截至5月26日,各地已组织发行新增地方专项债券4670.52亿元,其中4456.52亿元使用2021年债务限额,214亿元使用2020年支持化解地方中小银行风险专项债券结转额度。数据显示,2021年全年安排新增专项债务限额36500亿元。按使用额度计算,截至5月26日,今年新增专项债券发行4456.52亿元,发行进度为12.2%,不及去年同期。

六、国际市场篇

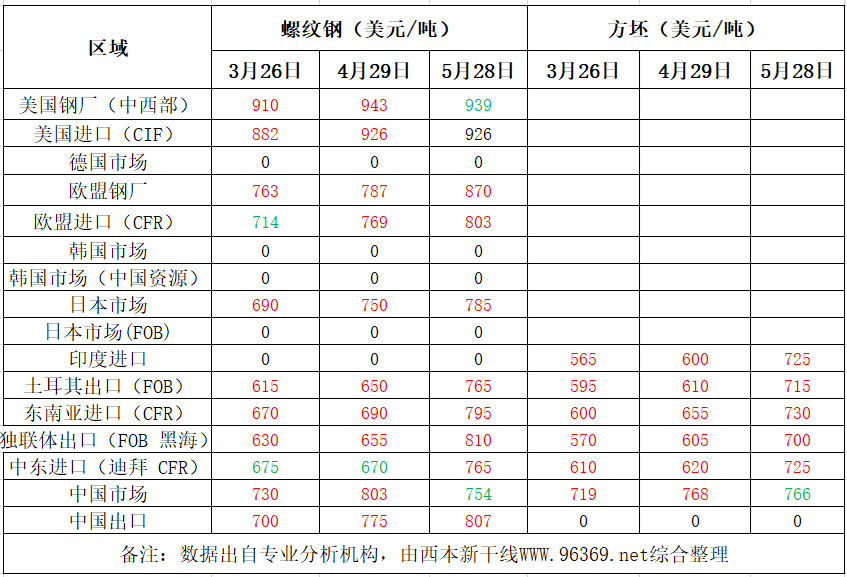

根据西本新干线统计的数据(如上表)显示,5月份国际螺纹钢大部分地区皆有不同幅度的上涨。

2021年4月份,全球64个纳入世界钢铁协会统计国家的粗钢产量为1.695亿吨,同比提高23.3%。4月份,中国粗钢产量为9790万吨,同比提高13.4%;印度粗钢产量为830万吨,同比提高152.1%;日本粗钢产量为780万吨,同比提高18.9%;美国粗钢产量为690万吨,同比提高43.0%;俄罗斯粗钢预估产量为650万吨,同比提高15.1%;韩国粗钢预估产量为590万吨,同比提高15.4%;德国粗钢预估产量为340万吨,同比提高31.5%;土耳其粗钢产量为330万吨,同比提高46.6%;巴西粗钢产量为310万吨,同比提高31.5%;伊朗粗钢预估产量为250万吨,同比提高6.4%。

七、综合观点篇

五月份,国内建筑钢材市场迎来罕见的暴涨暴跌行情:上半月,炒作情绪集中释放,叠加钢厂推波助澜,市场报价创下历史新高;下半月,在政策面的干预下,投机资金迅速撤退,现货价格开启快速下跌,并完全吞噬前期的累计涨幅。5月份国内建筑钢材市场价格呈前高后低走势,这与我们上月预警判断完全相符,但价格上下波动的空间则超出了预期,市场重现了2008年的癫狂。客观来看,本轮大涨行情脱离了供需基本面,在价格不断拉高的同时,投机气氛空前高涨,下游用户则不堪重负,部分终端项目甚至被高价逼停。盛极必衰,物极必反,政策性的调控成为高位暴跌的导火索。另外,本月国内建筑钢库存降幅不及预期,特别是钢价暴涨之后,钢厂库存转移遇到了阻力,厂区库存已经出现上升。进入六月后,国内市场供需基本面将发生转变:一方面,全国各地需求强度季节性减弱,尤其南方地区将迎来雨季,终端需求会受到明显抑制;经济运行回归常态,稳增长的力度或有减弱,货币政策会有微调,流动性宽松难以延续,下游资金面不容乐观;进出口政策调整后,钢材大量出口势头有望放缓。另一方面,近期钢厂利润被大幅压缩,钢厂停产、减产意愿增强,叠加区域电力吃紧,环保施压,粗钢产量很难持续增长,后期供给端压力也有减轻。因此我们判断,六月份供需两端皆有转弱迹象。值得注意的是,在钢价回落的同时,原料价格也出现了下跌,但跌幅低于成材,当前原料走势偏强势,短期对钢价有一定支撑作用。随着钢价重心下移,下游压力得到缓解,一旦出现集中性的采购行为,也会导致钢价出现技术性的反弹。总体来看,经历了5月份的巨幅震荡行情后,我们对于2021年6月份国内建筑钢行情走势判断为“供需双向趋弱,价格区间震荡”——预计6月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4750-5300元/吨区间运行。[文]西本新干线特邀评论员2021-5-28

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-08-302024年9月西本钢材价格指数走势预警报告

· 2024-07-262024年8月西本钢材价格指数走势预警报告

· 2024-06-282024年7月西本钢材价格指数走势预警报告

· 2024-05-312024年6月西本钢材价格指数走势预警报告

· 2024-04-262024年5月西本钢材价格指数走势预警报告

· 2024-03-292024年4月西本钢材价格指数走势预警报告

· 2023-12-292024年1月西本钢材价格指数走势预警报告

· 2023-11-302023年12月西本钢材价格指数走势预警报告