每月预警

2018年1月西本新干线钢材价格指数走势预警报告

2017年12月29日14:26 来源:西本资讯

本期观点:风险释放 逐步止跌

时间:2018-1-1—2018-1-31

关键词:环保 库存 资金 成本

新干线编者注:本文为西本新干线特邀分析文稿,作者授权西本新干线及其合作者刊登本作品,相关媒体及网站转载本文请务必标明本文出处为西本新干线(www.96369.net)或其相关合作者。本文观点纯属特邀作者个人意见,与本网站立场无关,据此操作,风险自担。非常感谢您对我们的支持。

本期导读:

●行情回顾:新高过后风险聚集,12月钢价涨后暴跌;

●供给分析:粗钢日产大幅下降,钢材出口低位回升;

●需求分析:终端需求萎缩明显,社会库存止降转升;

●成本分析:焦炭大涨铁矿震荡,钢企盈利大幅收窄;

●宏观分析:经济数据喜忧参半,货币供应增速回升;

●综合观点:在经过12月中下旬以来的连续大跌之后,目前国内市场南北价差、期现价差、卷螺价差都逐步修正到合理水平,市场风险明显释放。不过目前现货钢价及钢厂利润依然处于高位,商家对后市预期不高,1月份在终端需求进一步萎缩的情况下,仍有待钢厂价格进一步下调去激发商家的冬储热情。预计1月份国内钢价或将呈逐步止跌、先抑后扬走势。基于此,预计1月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4300-4600元/吨区间震荡运行。

行情回顾:12月钢价涨后暴跌

一、行情回顾篇

12月初国内钢价延续11月底的走势出现暴涨,西本钢材指数在12月5日一度达到5230元/吨,创2008年8月下旬以来的新高。月初钢价的短时间暴涨也导致风险快速聚集,终端用户及中间商普遍产生恐高心理,缺乏需求支撑的钢价高位难支,自12月6日市场便转入持续下跌走势,随后尽管表现仍有反复,但市场悲观情绪逐步蔓延,现货价格由北到南、由小厂到大厂转入全面加速下跌,至月底仍没有止跌迹象。截至12月29日,西本钢材指数收在4530元/吨,较上月末下跌350元/吨,月环比跌幅为7.17%,较去年同期价格上涨1110元/吨,同比涨幅为32.46%。12月28日螺纹钢期货主力合约RB1805收盘价格为3758元/吨,较上月末下跌232元/吨,月环比跌幅为5.81%。相对于现货价格的暴涨暴跌,本月期货价格波动区间相对较小,在月初现货暴涨时期货没有跟随大涨,期现基差一度达到1200元/吨的历史极值,在中下旬现货暴跌时期货也没有跟随大跌,期现价差迅速收窄,期货发现价格的功能充分体现。

12月份现货钢价整体大幅下跌,笔者认为主要是受到以下几点因素影响:一是11月下旬至12月初,短短两周时间内钢价涨幅近1000元,市场资源紧缺遭到过度炒作,也为后期钢价大跌埋下隐患;二是12月国内多地钢铁产能置换项目密集发布,尤其是中西部地区电炉钢产能投放较为集中,给市场形成了新增产能加快释放的预期,加上钢厂生产螺纹利润明显好于卷板,部分钢厂将铁水优先用于生产螺纹,导致螺纹供应逐步加大;三是前期钢价的暴涨已经超出部分终端用户的承受能力,部分工地提前停工,叠加季节性需求减弱以及工程资金紧张的因素,12月终端需求萎缩明显,导致钢厂库存及社会库存都出现积压。

综上,国内现货钢价在12月份大幅下跌,那么接下来的2018年1月,钢价走势如何?中央经济工作会议召开,对钢铁行业将会形成什么影响?供应压缩空间有限,需求逐步趋弱,产业链库存会否大幅累积?铁矿石、焦炭等原料价格表现如何?带着诸多问题,一起来看2018年1月国内建筑钢材行情分析报告。

供给分析:粗钢日产大幅下降

●12月社会库存由降转升

●11粗钢日均产量大幅下降

●11月钢材出口量小幅回升

●下月建筑钢材产能释放预期

二、供给分析篇

1、国内建筑钢材库存现状分析

西本新干线监测库存数据显示,截至12月29日,国内主要钢材品种库存总量为801.15万吨,较11月末减少35万吨,减幅4.19%,较去年同期减少146.5万吨,减幅15.46%。其中螺纹、线材、热轧、冷轧、中板库存分别为325.9万吨、103.65万吨、170.9万吨、102.85万吨和97.85万吨,较11月末分别下降3.52%、增加5.55%、下降12.04%、下降3.7%和下降1.21%。本月社会库存先降后升,螺纹、线材库存在最后两周增加较为明显,板材库存则整体延续下降趋势,这也是下半月以来建材价格表现明显弱于板材的主要原因。

从钢厂库存来看,据中钢协数据显示,截止12月上旬末,重点钢铁企业钢材库存量为852.98万吨,旬环比减少319.19万吨,减幅27.23%;较11月上旬末减少344.2万吨,减幅28.75%;较去年同期减少428.8万吨,减幅33.46%,创下2012年初以来的最低水平。

与去年同期相比较,全国钢材市场库存减少146万吨,钢厂库存减少429万吨,市场库存和钢厂库存合计较去年同期减少575万吨,而上月为减少106万吨。12月中下旬以来尽管社会库存和钢厂库存均出现攀升,但库存绝对值依然处于历史低位,对钢价支撑仍较为强劲。

2、 国内钢材供给现状分析

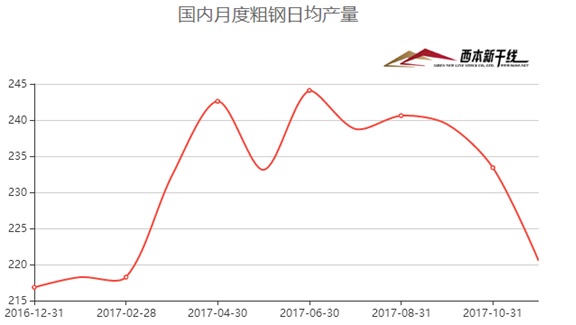

从钢厂生产情况来看,据国家统计局数据,2017年1-11月份我国粗钢、生铁和钢材产量分别为76480万吨、65614万吨和97298万吨,同比分别增长5.7%、2.3%和1.1%。其中11月份粗钢、生铁和钢材产量分别为6615万吨、5488万吨和8685万吨,同比分别增长2.2%、下降3.5%和下降2.9%。11月份粗钢、生铁和钢材日均产量分别为220.5万吨、182.93万吨和289.5万吨,较10月份日均产量分别下降5.54%、5.51%和2.23%。

另据中钢协统计,2017年12月上旬重点钢铁企业粗钢日均产量为172.89万吨,旬环比减产1.57万吨,减幅0.90%;预估全国粗钢日均产量为221.12万吨。

3、国内钢材进出口现状分析

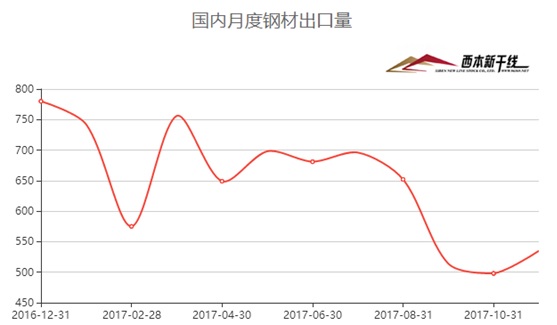

从钢材进出口数据来看,海关总署数据显示,2017年11月我国出口钢材535万吨,环比增加37万吨,同比大幅下降34.1%;1-11月份钢材累计出口6983万吨,同比下降30.7%。11月进口钢材114万吨,1-11月累计进口1210万吨,同比增加0.6%。11月净出口钢材421万吨,同比减少280万吨。1-11月累计净出口钢材5773万吨,折合粗钢净出口约6014万吨,相对2016年同期的粗钢净出口约9241万吨,同比粗钢净出口减少3227万吨,下降34.92%。

结合产量及进出口数据测算,11月份我国粗钢和钢材资源供应量分别为6176万吨和8264万吨,同比分别增长7.8%和0.3%。1-11月份粗钢和钢材资源供应量分别为70387万吨和91525万吨,同比分别增长11.8%和增长4.8%。

4、下月建筑钢材供给预期

综合来看,11月份我国粗钢日均产量为220.5万吨,较10月份大幅下降5.54%,为今年3月以来的最低水平。11月中旬北方“2+26”个城市采暖季限产正式执行,同时12月份江苏徐州、河南安阳、河北武安等地区钢厂限产力度进一步加码,预计12月份全国粗钢日均产量将会进一步下降到215万吨左右的水平。

需求分析:投资增速小幅下降

●12月沪建筑钢材需求萎缩明显

●预计1月建筑钢材需求继续减弱

三、 需求形势篇

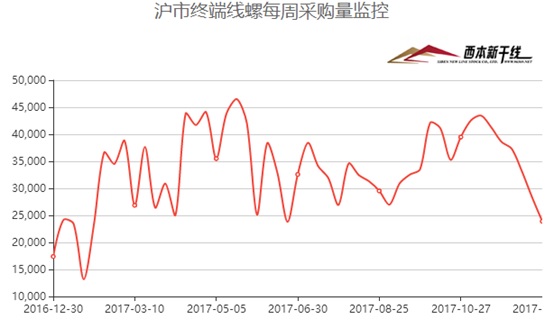

1、沪上建筑钢材销量走势分析

在经历11月份需求淡季不淡之后,12月份国内钢材市场需求淡季特征明显体现,终端用户对高钢价产生恐高心理、从北到南工地逐步停工,以及年末资金紧张等因素,使得12月份整体需求量大幅下滑,12月份西本新干线监测的沪线螺终端日均采购量环比大幅回落39.85%。从11月数据来看,全国规模以上工业增加值同比实际增长6.1%,增速比上月回落0.1个百分点。房地产投资增速继续回落,1-11月增长7.5%,较上期回落0.3个百分点。不过11月地产销售面积增速小幅反弹,资金到位增速也有所回升,新开工面积增速也由5.6%回升至6.9%。1-11月基础设施投资同比增长20.1%,比1-10月份加快0.5个百分点。此外,11月汽车产量增速下降1.2个百分点至4.1%,水泥产量增速上升0.3个百分点,粗钢产量增速下降0.4个百分点,水泥产量显示11月微观需求不弱,粗钢产量下降显示限产影响初露端倪。整体看11月份钢铁下游行业数据好于市场预期,国内经济依然表现出相当强的韧性,对后期钢材市场走势也将形成提振。

2、国内建设投资额度分析

从主要投资来看,2017年1-11月固定资产投资同比增长7.2%,较1-10月回落0.1个百分点。本期投资增速回落幅度收窄主要原因在于制造业投资增速企稳和基建投资增速反弹,地产投资也表现出较强韧性。具体来看:

1)房地产投资增速小幅回落。前11月房地产投资增长7.5%,较上期回落0.3个百分点。不过11月地产销售面积增速小幅反弹,资金到位增速也有所回升,新开工面积增速也由5.6%回升至6.9%。地产投资先行指标在年末小幅反弹,这可能显示了库存去化取得较大进展后,地产投资的韧性也有所上升。

2)基建投资增速回升。前11月基础设施投资同比增长20.1%,比1-10月份加快0.5个百分点。11月财政收支增速都偏低,再加上前期包头地铁项目叫停,资管新规又被普遍预期影响融资端,市场对于基建预期并不高。而11月基建增速站上了5个月以来的增速新高,属于显著超预期。

3)制造业投资增速平稳。前11月制造业投资增速为4.1%,与上期持平。今年中国规模以上工业企业的盈利增长高达20%以上,带来企业资产负债表明显修复,供给侧改革导致部分行业过剩产能出清,产能利用率提升,企业投资意愿上升。

3、下月建筑钢材需求预期

11月份钢铁下游行业数据好于市场预期,国内经济依然表现出相当强的韧性,对后期钢材市场走势也将形成提振。随着年终临近,季节性需求下降以及资金紧张因素显现,预计下月整体需求低迷的局面难以改变。

成本分析:焦炭废钢价格暴涨

●12月原料价格整体大涨

●主要区域建筑钢材出厂价格分析

●下月建筑钢材成本走势预测

四、成本分析篇

1、原材料成本分析

本月国内原料价格除钢坯出现下跌外,整体全面上涨,尤其是焦炭及废钢价格呈暴涨走势,钢厂利润空间明显收窄。根据西本新干线监测数据显示,截至12月29日,唐山地区普碳方坯价格为3650元/吨,月环比下跌240元/吨;江苏地区废钢价格为2620元/吨,月环比上涨470元/吨;山西地区焦炭价格为2150元/吨,月环比上涨450元/吨;唐山地区66%品味干基铁矿石价格为685元/吨,月环比上涨40元/吨。与此同时,品位62%普氏铁矿石指数为73美元/吨,月环比上涨3.5美元/吨。

分品种来看,本月唐山钢坯价格冲高回落,上旬达到4010元/吨的近6点多价格高点,中下旬后随着型材、带钢等成品材价格下跌,钢坯价格也转入持续下跌走势,累计较上月末价格跌幅达240元/吨。当前钢坯利润空间依然较大,相对来看随着成品材价格的下跌,调坯轧材企业已基本没有利润空间,多数商家暂无囤货意愿。预计下月唐山钢坯价格将以偏弱震荡运行为主。

本月国内焦炭价格呈暴涨走势,主流钢厂采购价经6-7轮提涨后基本落实750-800元/吨的累计涨幅,收复前期9轮下跌的全部跌幅。目前二级冶金焦山西地区在2150元/吨,山东地区2250元/吨,河北地区2350元/吨。在经过连续补库后,目前北方以及南方地区部分钢厂库存已补至正常水平,近期采购需求比较有限,每日到货量多控制为当日消耗量。而焦企鉴于近期西北地区环保压力较小、山西地区部分企业为保证民用供气,焦炉开工率有一定幅度提升,市场供需由紧平衡局面转变为平衡,影响市场预期转变。港口贸易商高位焦价成交困难,对后市不再看好,欲降价出货。预计下月焦炭市场将小幅下跌。

本月国内废钢市场出现暴涨,全月累计涨幅达400-500元/吨。在11月中旬北方地区钢厂高炉实施错峰限产之后,钢厂普遍进一步加大转炉添加废钢比例,尽量提高产量,非限产区域钢厂在高利润刺激下也增加废钢采购量。加之近期电炉新增产能投放较为集中,对废钢需求量也明显提升,刺激废钢价格出现暴涨。不过当前废钢与螺纹价差已收窄至1600元/吨左右,短流程生产成本也已大幅高于长流程,后期废钢需求将会受到一定影响。预计下月废钢市场以持稳观望为主。

从铁矿石市场来看,本月河北铁精粉价格明显上涨,幅度达40-50元/吨。据国家统计局数据,11月我国铁矿石原矿产量10965.8万吨,同比增长0.2%;1-11月累计产量116010.8万吨,同比增长6.5%。受环保治理和矿山安全检查影响,国内矿山开工率持续回落,铁精粉市场资源偏紧。加之钢厂在高利润局面下补库积极性较高,对铁精粉价格形成较强提振。预计下月河北铁精粉价格仍将小幅上涨。进口矿价格本月整体围绕70美元/吨一线波动。截止12月28日,普氏62%进口矿指数报73美元/吨,较上月末上涨3.7美元/吨。据海关数据,11月我国进口铁矿砂及其精矿9454万吨,环比增加1505万吨,增幅18.9%;1-11月份铁矿砂及其精矿进口9.91亿吨,同比增长6.0%。在钢厂限产以及进口港到货增加的情况下,本月港口铁矿石持续攀升,并创历史新高。据西本新干线统计,截止12月29日,国内主要港口铁矿石库存量达到1.47亿吨,较11月底大幅增加670万吨。不过由于钢厂利润高位,钢厂仍倾向于采购高品位铁矿,目前港口库存中高品位资源仍略显不足。随着春节临近,钢厂为满足春季复产后的需求,仍将加大对铁矿石的补库力度,预计下月进口铁矿石价格将小幅上涨。

12月份BDI指数大幅回落。截止12月22日,BDI指数收于1366点,较上月末大幅下跌212点,跌幅为13.43%。其澳洲西部到青岛的铁矿石(海岬型)运费为7美元/吨,较上月末下跌2.07美元/吨,跌幅达22.8%;巴西至中国航线运费为17.02美元/吨,较上月末下跌1.76美元/吨,跌幅9.4%。11月波罗的海交易所宣布,将剔除BDI指数中灵便型船的部分。根据计划于2018年1月2日实施的提案,BDI指数中,巴拿马型船和超灵便型船权重均从25%调整增为30%,而海岬型船权重占40%。预计下月BDI指数将小幅上涨。

2、主要区域建筑钢材出厂价格分析

从国内板材龙头企业宝钢、武钢、鞍钢1月份板材价格政策来看,对热卷、冷轧等主流产品出厂价格上调100-200元/吨,显示板材企业订单组织依然较好,钢厂对后市信心增强。建材方面本月价格先涨后跌,月初部分钢厂出厂价格大幅上调,至中下旬随着钢价暴跌,各区域钢厂出厂价格普遍大幅下调,其中山东地区钢厂出厂价格从最高5000元/吨一跌下调至4100元/吨,安徽、江苏地区钢厂累计下调幅度也普遍达到600-700元/吨。而从沙钢出厂价格来看,在上旬和中旬对螺纹出厂价格分别上调500元/吨和200元/吨,下旬维持不变,目前钢厂的出厂价格与市场价格倒挂幅度已达到700元/吨,后期价格将面临较大的下调压力。

3、下月建筑钢材成本预期

综上所述,从原材料价格表现来看,在经过本月的暴涨之后,预计下月焦炭和废钢价格或将高位整理,铁矿石价格在钢厂补库的拉动下,预计仍有一定的上涨空间。从而钢厂价格来看,目前各地钢厂价格与市场价格倒挂幅度较大,钢厂价格仍面临较大的下调压力。而当前商家对后市预期不高,在1月份在终端需求进一步萎缩的情况下,也有待钢厂价格进一步下调去激发商家的冬储热情。预计下月成本对钢价支撑依然较弱。

宏观经济:经济数据喜忧参半

●宏观经济数据分析

●宏观经济走势预测

五、宏观分析篇

一、11月经济数据喜忧参半,整体好于预期

11月份经济数据表现不一,整体不温不火,其中进出口、信贷、消费数据表现超预期,但工业增加值、固定资产投资、财政收支等数据表现较弱。11月,全国规模以上工业增加值同比实际增长6.1%,增速比上月回落0.1个百分点。1-11月全国固定资产投资同比增长7.2%,增速比前10个月回落0.1个百分点。从三大投资来看,前11月制造业投资增速为4.1%,与上期持平,基础设施投资同比增长20.1%,比1-10月份加快0.5个百分点。房地产投资增速继续回落,前11月增长7.5%,较上期回落0.3个百分点。不过11月地产销售面积增速小幅反弹,资金到位增速也有所回升,新开工面积增速也由5.6%回升至6.9%。地产投资先行指标在年末小幅反弹,这可能显示了库存去化取得较大进展后,地产投资的韧性也有所上升。此外,11月汽车产量增速下降1.2个百分点至4.1%,水泥产量增速上升0.3个百分点,粗钢产量增速下降0.4个百分点,水泥产量显示11月微观需求不弱,粗钢产量下降显示限产影响初露端倪。整体看11月宏观经济数据好于市场预期,国内经济依然表现出相当强的韧性,对钢材市场走势也将形成提振。

二、中央经济工作会议对钢铁市场将形成深远影响

中央经济工作会议12月18日至20日在北京举行。从会议通稿看,延续了12月8日政治局会议的精神。回顾了十八大以来的经济工作成就,并部署2018年的经济工作。其中对钢铁行业影响来看,笔者认为值得重点关注的几点:一是会议通稿删除了此前连续两年“适度扩大总需求”的表述,指出我国已经从高速增长阶段转向高质量发展阶段。意味着政府已经不再简单追求经济增长,重心从稳增长更多转向对质量的追求以及结构的调整;二是会议明确未来三年要打赢三大攻坚战:分别是防范化解重大风险、精准脱贫和污染防治。要使主要污染物排放总量继续明显减少,生态环境质量总体改善,后期环保限产可能会成为常态;三是实施积极的财政政策和稳健的货币政策。稳健的货币政策要保持中性,管住货币供给总闸门,边际上有所紧缩。四加快住房制度改革和长效机制建设:一是发展租赁市场;二是保持房地产调控政策的连续性与稳定性;三是分清中央和地方事权,实行差别化调控。

三、金融数据超出预期,美联储年内第三次加息

12月29日,央行称目前银行体系流动性总量处于较高水平,年末财政支出进一步加大,对冲央行逆回购到期等因素后仍将继续推高银行体系流动性总量,当日不开展公开市场操作,为连续第六日暂停公开市场操作。本周央行公开市场净回笼资金2900亿,此前两周则分别净投放资金2000亿元和3680亿元。央行公布的数据显示,11月M2增速、社融增量、新增人民币贷款三项数据均超预期。其中,11月人民币贷款增加1.12万亿元,前值为6632亿元,环比增加近七成,预期值为8000亿元;M2同比增长9.1%,增速比上月末高0.3个百分点,但仍处于历史较低水平,预期值为8.9%;社融增量1.6万亿元,预期值为1.25万亿元。值得一提的是,11月对实体经济发放的人民币贷款增加1.14万亿元,同比多增2965亿元,显示资金“脱虚向实”效果显著。

12月14日,美联储如期宣布加息25基点,在随后人民银行开展的例行公开市场操作中,各期限逆回购和中期借贷便利(MLF)操作利率均上调5BP。此次公开市场利率调整幅度较小,不仅远低于美联储加息幅度,也低于今年2月和3月的两次调整,显示我国央行货币政策仍不会明显收紧。

国际市场:12月国际钢价多数上涨

●国际主要钢材市场分区域分析

●国际钢材市场下月将稳中趋弱

六、国际市场篇

根据西本新干线综合处理的数据(如上表)显示,12月份国际钢市除中国市场出现回落外,其他市场整体以上涨为主。具体数据如下:

螺纹钢价格稳中有涨。欧美市场方面:12月与11月同期相比较,美国钢厂价格持平,进口价格上涨22美元/吨。同期,欧盟钢厂价格上涨6美元/吨,进口价格持平,德国市场价格持平。

亚洲市场方面:中国市场价格下跌66美元/吨,中国出口价格上涨50美元/吨;韩国市场报价上涨27美元/吨;日本市场价格下跌12美元/吨,出口价格持平。另外,中东进口价格上涨20美元/吨,土耳其出口价格上涨40美元/吨,独联体国家出口报价上涨40美元/吨。

方坯价格除中国外整体上涨:12月份与11月同期相比较,土耳其出口报盘(FOB价)上涨40美元/吨,独联体出口黑海报盘(FOB价)上涨45美元/吨;与此同时,中东市场进口价格上涨35美元/吨,东南亚进口(CFR)价格上涨35美元/吨。

据国际钢协统计,2017年11月,全球66个纳入世界钢铁协会统计国家的粗钢产量为1.363亿吨,同比增长3.7%。11月份,中国粗钢产量为6620万吨,同比增长2.2%;日本粗钢产量为870万吨,同比增长1.0%。在欧盟境内,法国粗钢产量120万吨,同比下跌8.7%;意大利粗钢产量为220万吨,同比增长3.3%;西班牙粗钢产量为130万吨,同比增长18.0%。土耳其粗钢产量为310万吨,同比增长7.0%。11月,美国粗钢产量为670万吨,同比增长8.5%。巴西粗钢产量为300万吨,同比增长15.3%。11月全球66个国家的粗钢产能利用率为70.7%,同比增长1.5个百分点,环比下跌2.2个百分点。

总结来看,受益于中国发起的去产能行动,促进了全球钢价和产能利用率回暖。不过随着中国农历新年的即将到来,全球市场将转入消费淡季,预计2018年1月份国际钢价将稳中趋弱。

七、综合观点篇

全面总结一下2018年1月份分析报告内容,西本新干线分析认为,1月份国内钢价基础运行条件如下:

其一、需求层面。1-11月全国固定资产投资同比增长7.2%,增速比前10个月回落0.1个百分点。从三大投资来看,前11月房地产投资增速7.5%,较上期回落0.3个百分点;基础设施投资同比增长20.1%,较上期加快0.5个百分点;制造业投资增速为4.1%,与上期持平。11月份钢铁下游行业数据好于市场预期,国内经济依然表现出相当强的韧性,对后期钢材市场走势也将形成提振。随着年终临近,季节性需求下降以及资金紧张因素显现,预计下月整体需求低迷的局面难以改变。

其二、供给层面。11月份我国粗钢日均产量为220.5万吨,较10月份大幅下降5.54%,为今年3月以来的最低水平。11月中旬北方“2+26”个城市采暖季限产正式执行,同时12月份江苏徐州、河南安阳、河北武安等地区钢厂限产力度进一步加码,预计12月份全国粗钢日均产量将会进一步下降到215万吨左右的水平。而从库存情况来看,12月中下旬钢厂库存及市场库存连续攀升,给市场走势形成一定压力。不过整体看当前社会库存及钢厂库存均处于历史低位,低库存对钢价走势仍有支撑。

其三、成本因素。12月份焦炭、废钢价格出现暴涨,铁矿石价格也震荡趋高,钢厂盈利大幅收窄。截止12月29日,西本钢材指数较上月末下跌350元/吨,同期成本指数上涨250元/吨,江苏地区螺纹钢生产企业平均吨钢毛利为1326元/吨,较12月5日的历史高点下降了846元/吨。在经过本月的暴涨之后,预计下月焦炭和废钢价格或将高位整理,铁矿石价格在钢厂补库的拉动下,预计仍有一定的上涨空间。从而钢厂价格来看,当前商家对后市预期不高,在1月份在终端需求进一步萎缩的情况下,仍有待钢厂价格进一步下调去激发商家的冬储热情。预计下月成本对钢价支撑依然较弱。

综上,在经过12月中下旬以来的连续大跌之后,目前国内市场南北价差、期现价差、卷螺价差都逐步修正到合理水平,市场风险明显释放。不过目前现货钢价及钢厂利润依然处于高位,商家对后市预期不高,1月份在终端需求进一步萎缩的情况下,仍有待钢厂价格进一步下调去激发商家的冬储热情。预计1月份国内钢价或将呈逐步止跌、先抑后扬走势。基于此,预计1月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4300-4600元/吨区间震荡运行。[文]西本新干线特邀评论员2017-12-29

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-08-302024年9月西本钢材价格指数走势预警报告

· 2024-07-262024年8月西本钢材价格指数走势预警报告

· 2024-06-282024年7月西本钢材价格指数走势预警报告

· 2024-05-312024年6月西本钢材价格指数走势预警报告

· 2024-04-262024年5月西本钢材价格指数走势预警报告

· 2024-03-292024年4月西本钢材价格指数走势预警报告

· 2023-12-292024年1月西本钢材价格指数走势预警报告

· 2023-11-302023年12月西本钢材价格指数走势预警报告