库存观市

[库存看市场]库存局部回升,钢价震荡调整

2022年11月26日08:00 来源:西本资讯

本周(11月21日—11月25日),西本钢材指数收在4070元/吨,周环比下跌60元。西本资讯监测的数据显示,截止11月25日,全国69个主要市场25mm规格三级螺纹钢平均价格为4064元/吨,周环比下跌31元/吨;高线HPB300φ6.5mm为4331元/吨,周环比下跌18元/吨。

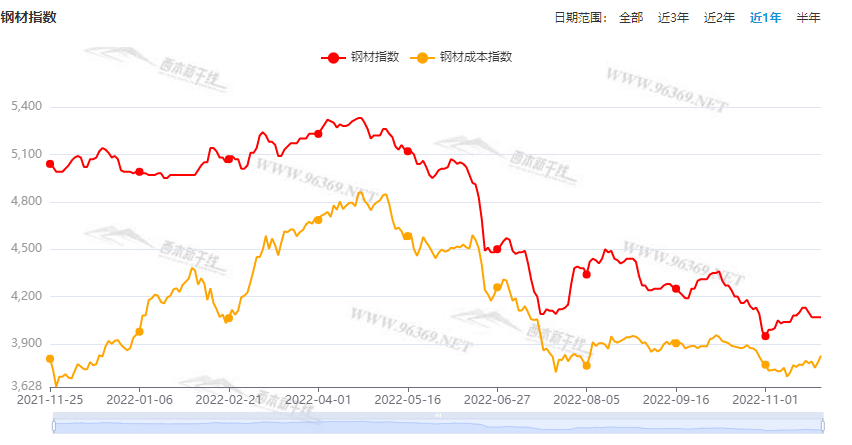

本期,全国各地市场建筑钢材价格前高后低:其中,北方市场需求疲弱,钢厂被动跟跌;南方市场预期转差,价格震荡下移。本周西本钢材指数下跌,成本指数回升,显示长流程钢厂利润空间再次收缩;本周螺纹钢期货主力合约上行受阻,对现货市场有抑制作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约波动收高:铁矿震荡抬升,焦炭稳步上移,热卷和螺纹频繁起落。其中,热卷2301合约周五夜盘收在3852元,较上周五夜盘3790元/吨上涨62元;螺纹钢23010合约周五夜盘收在3747元/吨,较上周五夜盘3682元/吨上涨65元/吨;从全周走势情况看,原料端(铁矿石和焦炭)维持强势,成材端(热卷和螺纹)及时跟进。

回首本期,消息面释放利好,原料价格总体偏强,螺纹现货再现回调,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

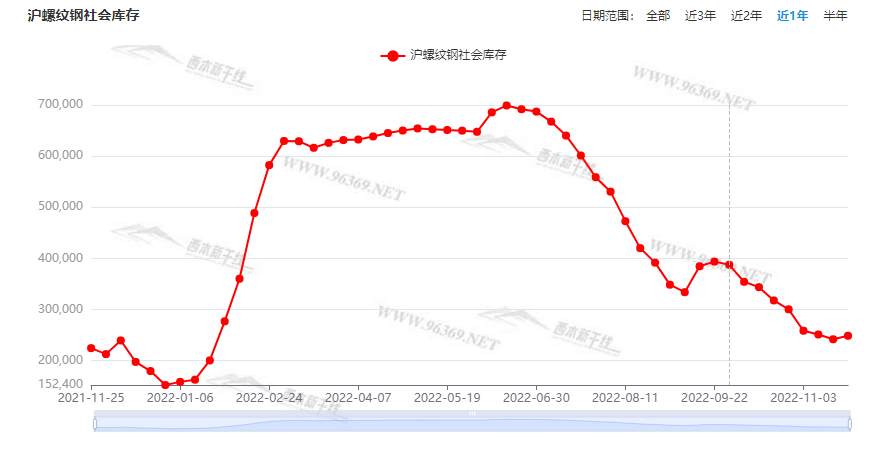

据西本资讯监测库存数据:截至11月24日,沪市螺纹钢库存总量为23.87万吨,较上周减少0.31万吨,减幅为1.28%(见下图);目前库存量较上年同期(11月25日的22.45万吨)增加2.42万吨,增幅为10.78%。沪市螺纹钢库存环比降幅放缓,主要原因是供应相对平缓,而需求有所下滑。

本期,西本资讯监测的沪市线螺周终端采购量为1.28万吨,环比减少10.49%(见下图);本周终端采购量继续下降,主要原因是市场价格走弱,工地要货量下降。

本期西本钢材指数走弱,市场价格下移:周一,主动回调;周二,继续走低;周三,低位盘整;周四,先涨后落;周五,小幅整理。当下上海市场现状是:社会库存由降转升,终端需求环比放缓,商家囤货意愿偏弱,价格波动空间收缩。目前市场行情处于“求索”状态,预计下周西本钢材指数小幅整理。

二、库存总结分析

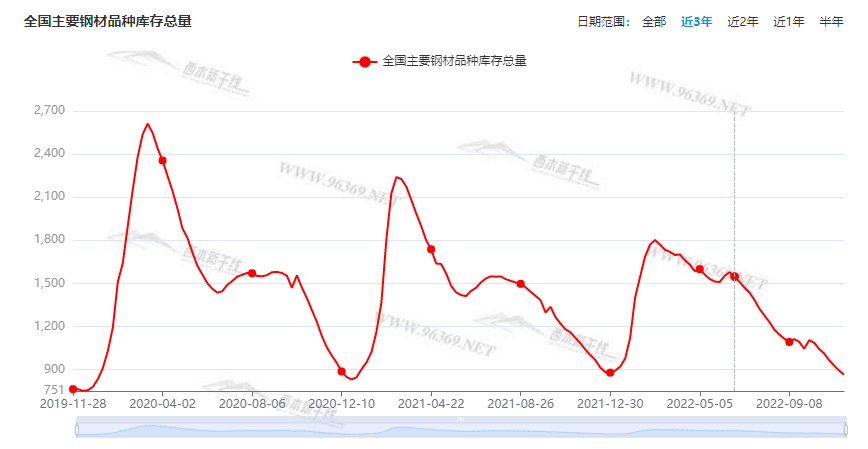

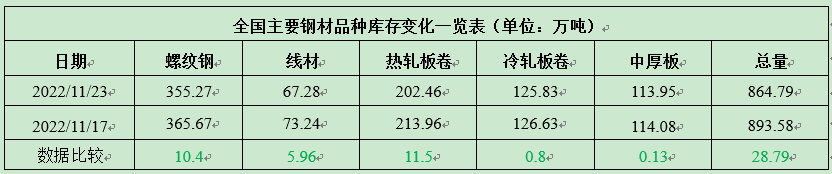

本期全国35个主要市场样本仓库钢材总库存量为864.79万吨,较上周减少28.79万吨,减幅为3.22%。主要钢材品种中,本期螺纹钢库存量为355.27万吨,环比上周减少10.4万吨,减幅为2.84%;线盘总库存量为67.28万吨,环比上周减少5.96万吨,减幅为8.14%;热轧卷板库存量为202.46万吨,环比上周减少11.5万吨,减幅为5.37%;冷轧卷板库存量为125.83万吨,环比上周减少0.8万吨,减幅为0.63%;中厚板库存量为113.95吨,环比上周减少0.13万吨,减幅为0.11%。

据西本资讯历史数据,当前库存总量较上年同期(2021年11月25日的1039.54吨)减少174.75万吨,减幅为16.82%。分品种看,本期五大品种库存总量连续第七周回落,但降幅收窄,少数区域库存回升。(见下图)

本周,华东区域建筑钢价格震荡收低,其中,安徽和上海市场跌幅较大,其它区域跌幅较小。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格从3700元到3860元/吨不等,较上周下调30-70元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

工信部、国家发改委、国资委召开全国加力振作工业经济电视电话会议

工业和信息化部、国家发展改革委、国务院国资委召开全国加力振作工业经济电视电话会议,会议要求,把稳住工业经济摆在更加突出位置,扛牢政治责任,迅速行动起来,凝聚各地区、行业和企业力量,着力扩需求、促循环、助企业、强动能、稳预期,确保实现今年全年圆满收官和明年良好开局。一是狠抓稳增长政策措施落地见效。二是深挖需求潜力畅通供需循环。三是着力保持产业链供应链稳定。四是大力培育新产业新动能。五是充分激发各类市场主体活力。六是积极推动各地区协同发展。

工信部等三部门联合印发《关于巩固回升向好趋势加力振作工业经济的通知》

工业和信息化部、国家发展改革委、国务院国资委今日联合印发《关于巩固回升向好趋势加力振作工业经济的通知》,从多措并举夯实工业经济回稳基础、分业施策强化重点产业稳定发展、分区施策促进各地区工业经济协同发展、分企施策持续提升企业活力、保障措施等五方面提出了17项具体举措。

10月商用车产销同比分别下降22.7%和16.2%

据中国汽车工业协会统计分析,2022年10月,商用车作为生产资料的属性,市场恢复难度更大,仍处于低位徘徊态势。2022年10月,商用车产销分别完成26.5万辆和27.3万辆,产量环比增长0.8%,销量环比下降1.8%,同比分别下降22.7%和16.2%。2022年1-10月,商用车产销分别完成269.1万辆和275.7万辆,同比下降31.7%和32.8%,降幅较1-9月收窄0.9个百分点和1.4个百分点。

机构:11月103个重点城市主流首套房贷利率为4.09%

贝壳研究院今日发布数据显示,2022年11月监测的103个重点城市主流首套房贷利率为4.09%,较上月下降3个基点(BP),二套利率为4.91%,与上月基本持平,较去年最高点分别回落165BP和109BP,创历史新低。截至11月18日,监测范围内已有18城首套房贷主流利率降至3字头,其中二线城市有6城,三四线城市12城。

1至10月我国完成公路水路交通固定资产投资24665亿元

交通运输部22日发布数据,今年1至10月,我国完成公路水路交通固定资产投资24665亿元,同比增长9.5%。具体来看,1至10月,完成公路投资23369亿元,同比增长9.6%;完成内河投资634亿元,同比增长9.2%;完成沿海投资652亿元,同比增长8.2%。

2022年10月全球粗钢产量同比持平

世界钢铁协会的数据显示,2022年10月全球粗钢产量同比持平,至1.473亿吨。2022年1-10月全球粗钢产量累计为15.527亿吨,同比减少3.9%。中国10月粗钢产量为7980万吨,同比增加11%;1-10月产量为8.606亿吨,同比减少2.2%。印度10月粗钢产量为1050万吨,同比增加2.7%;1-10月产量为1.038亿吨,同比增加6.1%。

国常会:要稳定和扩大消费

据央视新闻,李克强主持召开国务院常务会议,会议指出,要稳定和扩大消费。支持平台经济持续健康发展,保障电商、快递网络畅通。落实因城施策支持刚性和改善性住房需求的政策。推进保交楼专项借款尽快全面落到项目,激励商业银行新发放保交楼贷款,促进房地产市场健康发展。会议指出,适时适度运用降准等货币政策工具,保持流动性合理充裕。

央行、银保监会:稳定房地产开发贷款投放

中国人民银行、中国银行保险监督管理委员会发布关于做好当前金融支持房地产市场平稳健康发展工作的通知,稳定房地产开发贷款投放。坚持“两个毫不动摇”,对国有、民营等各类房地产企业一视同仁。鼓励金融机构重点支持治理完善、聚焦主业、资质良好的房地产企业稳健发展。金融机构要合理区分项目子公司风险与集团控股公司风险,在保证债权安全、资金封闭运作的前提下,按照市场化原则满足房地产项目合理融资需求。支持项目主办行和银团贷款模式,强化贷款审批、发放、收回全流程管理,切实保障资金安全。

11月中旬重点钢企粗钢日均产量环比回升

据中钢协数据显示,2022年11月中旬,重点统计钢铁企业共生产粗钢2001.97万吨、生铁1813. 28万吨、钢材1969. 84万吨。其中粗钢日产200. 20万吨,环比增长0. 76%;生铁日产181. 33万吨,环比增长0. 23%;钢材日产196. 98万吨,环比增长2. 88%。据此估算,本旬全国日产粗钢271.81万吨、环比下降0. 02%,日产生铁233. 86万吨、环比增长0.04%,日产钢材355. 44万吨、环比增长1. 63%。2022年11月中旬,重点统计钢铁企业钢材库存量1730. 01万吨,比上一旬增加57.83万吨、增长3.46%;比上月底增加82.67万吨、增长5.02%;比上月同旬减少41.83万吨、降 低2.36%; 比去年底增加了600.32万吨、 增长53.14%;;比去年同期增加了337. 29万吨、增长24.22%。

银保监会:1-10月银行业投放房地产开发贷款2.64万亿元

银保监会相关部门负责人表示,2022年1-10月,银行业投放房地产开发贷款2.64万亿元,发放按揭贷款4.84万亿元,为稳定房地产市场提供了有力的金融支持。下一步,银保监会将督促银行保险机构依法依规做好相关金融服务,将金融支持政策落实好、落到位,切实保持房地产融资平稳有序,积极支持“保交楼、稳民生”,促进房地产业良性循环和健康发展。

国有六大行已合计向17家房企提供意向性授信额度超1.2万亿

自昨日以来,国有大行密集为房地产企业达成银企合作协议并提供授信。根据公开信息统计,截至今日晚间,工行(12家)、农行(5家)、中行(3家)、建行(8家)、交行(2家)、邮储(5家)六大国有银行已与17家房企达成合作协议,已披露的意向性授信额度合计为12750亿元。

40城卖地收入降至1.87万亿元

2022年的土地市场总体处于相对低位状态,卖地收入规模较去年有所降低,平均溢价率亦较低,因此也成为有实力房企“备货”的窗口期。截至11月23日,年内全国40个重点城市卖地收入1.87万亿元,而去年1月份至11月份为2.73万亿元。事实上,为了抓住年底最后一波政策窗口期,多地正全力开启加速供地模式,以期提升土地市场热度。在22个重点城市中,已有多城启动年内第五批集中供地,以期完成2022年卖地收入指标。

央行决定于2022年12月5日下调金融机构存款准备金率

为保持流动性合理充裕,促进综合融资成本稳中有降,落实稳经济一揽子政策措施,巩固经济回稳向上基础,中国人民银行决定于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.8%。此次降准共计释放长期资金约5000亿元。此次降准为全面降准,除已执行5%存款准备金率的部分法人金融机构外,对其他金融机构普遍下调存款准备金率0.25个百分点。

本周,宏观面消息多空交织,利好主要体现在:1、国务院召开常务会议,迅速降准释放长期资金;2、稳定房地产开发贷款投放,银保监会公布金融“十六条”;3、狠抓稳增长政策措施落地见效,促进各地区工业经济协同发展;4、对冲房地产需求下滑,公路水路交通固投同比增长;5、拯救房地产力度加码,首套房贷利率创历史新低。利空主要体现在:1、疫情管控未见放松,更多地区变相“静默”;2、生产资料市场相对疲软,10月商用车产销同比大降;3、土地市场处于低位状态,40城卖地收入同步骤减。

从行业面看,据世界钢铁协会的数据,10月份全球粗钢产量持平,仅中印两国产量同比增长,其他主要产钢国产量同比均有下滑,表明国际市场需求已显疲态,期望钢材大量出口转移国内供需矛盾不太现实。另据中钢协数据,11月中旬,重点企业粗钢、生铁和钢材日均产量均有回升,据此估算,当旬全国粗钢日均产量环比几乎持平,生铁和钢材日产略有回升。从数据看,重点钢企粗钢日均产量终结了连续五旬的下降态势,与此同时,企业库存并未及时回落,显示供需矛盾仍在积累。

回首本周,期螺区间起落,现货震荡下移,厂商随行就市,成交环比减量。从行情走势看,全国各地表现略有分化:在北方,钢厂追涨跟跌,市场波动较小;在南方,需求不及预期,现货总体走弱;南北市场价差不大,资源流动性不强。总体来看,原料价格回升,钢厂多有亏损;商家不愿囤货,市场信心不足。

期货回升坎坷,现货重心回落,需求渐显颓势,厂商加快出货,这是本周市场的主要特色;接下来,预计终端需求难以回暖,投机需求保持谨慎,资本市场波动加剧,现货价格上下试探。可以看到,当前市场行情处于“休整”阶段:预期并不一致,需求整体趋淡;厂家希望托举,商家谨慎进货。

对于上海地区而言,市场现状是:库存降速有限,刚需环比下降,商家摇摆不定,钢价跌势放缓。当前的利好因素是:供应保持低位,钢厂成本上移。利空因素主要有:下游资金偏紧,需求力度有限。笔者以为,本周钢价震荡下调,一方面是因为疫情管控趋严打压了信心,另一方面是因为刚需已经呈现季节性走软,而期货市场的起落影响着行情节奏,预计下周市场区间波动。需要关注的是:政策的风向,期货的变化,需求的强度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-07[库存看市场]复产预期增强,钢价再次走弱

· 2024-08-31[库存看市场]库存整体减少,钢价低位修复

· 2024-08-17[库存看市场]库存继续消化,钢市不改低迷

· 2024-08-10[库存看市场]供需双向减少,钢价低位震荡

· 2024-08-03[库存看市场]库存继续消化,钢价低位修复

· 2024-07-27[库存看市场]库存总体回落,钢价低位运行

· 2024-07-20[库存看市场]库存小幅回落,钢价淡季走低

· 2024-07-06[库存看市场]库存继续回升,钢价低位反复