库存观市

[库存看钢市] 库存整体回升,钢价趋向更低

2019年06月15日07:27 来源:西本资讯

一、行情回顾

上周(6月10日—6月14日),西本钢材指数周五收在4180元/吨,环比持平。西本新干线现货交易平台监测的数据显示,截止6月14日,全国61个主要市场25mm规格三级螺纹钢平均价格为4180元/吨,周环比下跌38元/吨;高线HPB300 φ6.5mm为4364元/吨,周环比下跌30元/吨。

上周,全国主要市场建筑钢材价格震荡走低,其中,华北区域跌幅最大,其他市场有稳有落。具体来看,周一下跌,周二反弹,周三平稳,周四下跌,周五弱势。在这个过程中,需求表现低于预期:周一偏弱,周二放量,周三到周五相对疲软。另外,期货市场的上下波动也影响厂商心态——最终,市场价格整体趋弱。

期货方面,本期黑色系期货表现不一:铁矿石梅开二度,焦炭波动收窄,热卷和螺纹短暂反弹。其中,热卷1910合约周五夜盘收在3615元,较上周四收盘上涨18元/吨;螺纹钢合约RB1910周五夜盘收在3743元/吨,较上周四收盘上涨6元/吨。从全周走势情况看,铁矿石再创新高,也受到政策性干扰;焦炭继续整固,环保支撑现货;热卷和螺纹处于从属地位,涨跌空间均被压制。

回首本期,宏观面消息偏空,期货市场起起落落,原料价格相对平稳,现货市场易跌难涨。当前行业面出现什么动态?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

据西本新干线综合库存监测数据显示:截至6月13日,沪市螺纹钢库存总量为28.38万吨,较上周增加1.1万吨,增幅为4.03%;较上年同期增加5.81万吨,增幅高达25.70%。近期,本地需求整体下降,周边厂家到货量正常,上海市场社会库存量环比和同比双双增加。目前,上海区域库存量增速加快,或预示着库存“拐点”出现。

本期,西本新干线监测的沪市线螺周终端采购量为2.31万吨,环比前一周增加3.36%。因上周只有四个工作日,如果对比日均采购量,本周需求环比呈现回落。从历史数据看,本期终端采购量低于正常水平,未能延续上周的“回暖”态势。总体来看,本期市场价格主要是因期货而拉升,又因需求疲软和悲观预期而下调,行情呈现“上有阻力,下有空间”的格局。

上周西本钢材指数走势具体为:周一,指数小跌,市场下跌;周二,指数暂稳,市场反弹;周三,指数补涨,市场滞涨;周四,指数回落,市场下跌;周五,指数报稳,市场盘整。目前,上海市场社会库存整体回升,经销商处于被动增仓状态;周边中小钢厂频繁调价,目的还是出货降库。整体来看,螺纹钢期现基本同步,但节奏不一:期货大涨,现货小涨;期货走弱,现货更弱。当前供需矛盾仍在积累,预计后期西本钢材指数整体还会趋弱。

二、库存总结分析

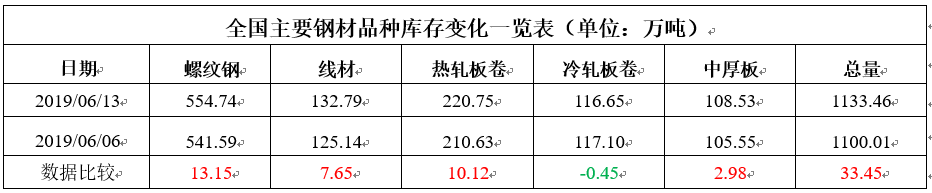

本期全国35个主要市场样本仓库钢材总库存量为1133.46万吨,较上周增加33.45万吨,增幅为3.04%。全国样本仓库钢材库存总量连续十四周回落后首次增仓。

主要钢材品种中,螺纹钢库存量为554.74万吨,周环比增加13.15万吨,增幅为2.43%;线盘总库存量为132.79万吨,较上期增加7.65万吨,增幅为6.11%;热轧卷板库存量为220.75万吨,环比增加10.12万吨,增幅为4.80%;冷轧卷板库存量为116.65万吨,环比减少0.45万吨,减幅为0.38%;中厚板库存量为108.53万吨,环比增加2.98万吨,增幅为2.82%。

据西本新干线历史数据,当前库存总量较上年同期(2018年6月15日的1000.83万吨)增加132.63万吨,增幅为13.25%。分品种看,本期五大品种库存中,除冷卷库存减少外,螺纹、线材、热卷、中厚板库存均环比增仓,而螺纹、线材和热卷增幅明显。

本期,全国样本仓库中,更多仓库库存增加。其中,东北地区需求尚可,库存小幅减少;西北供需均衡,库存略有回落;华南外地资源补充不多,库存稳中有降;华北、华东、西南和华中需求放缓,库存整体回升。单从库存变化情况看,东北和西北地区价格有一定支撑,华北、西南和华东地区价格有更大压力。

本期,华东区域市场价格少数回涨,多数下跌。环比来看,因当地主导钢厂托市,山东和安徽市场价格小涨,其它市场呈现稳中下调;受不利天气影响,江西和福建两地表现最为疲软。截至周五,安徽地区价格最高,其它市场差距较小;以各地一线品牌为参照物,江西市场再次成为华东地区价格最低谷。目前,华东市场螺纹钢主流价格区间在3800-4030元,环比前一周下跌0-20元/吨。

本期,影响市场走势的行业资讯主要有:

中办、国办印发《关于做好地方政府专项债券发行及项目配套融资工作的通知》

通知要求坚持以供给侧结构性改革为主线不动摇,坚持结构性去杠杆的基本思路,按照坚定、可控、有序、适度要求,进一步健全地方政府举债融资机制,推进专项债券管理改革,在较大幅度增加专项债券规模基础上,加强宏观政策协调配合,保持市场流动性合理充裕,做好专项债券发行及项目配套融资工作,促进经济运行在合理区间。对有一定收益且收益全部属于政府性基金收入的重大项目,由地方政府发行专项债券融资。

生态环境部官员:坚决反对“一律关停”等做法

中国生态环境部综合司督察专员夏光10日在“一带一路”生态环保大数据服务平台暨环保技术国际智汇平台第四届年会上表示,强化生态环境保护督察执法,坚持依法依规监管,坚决反对“一律关停”“先停再说”等敷衍应对做法。

5月我国出口钢材574.3万吨

海关总署公布的数据显示,2019年5月我国出口钢材574.3万吨,较上月减少58.3万吨,环比下降9.22%,同比下降16.5%;1-5月我国累计出口钢材2909.3万吨,同比增长2.5%。5月我国进口钢材98.2万吨,较上月减少1.8万吨,同比下降13.1%;1-5月我国累计进口钢材487.8万吨,同比下降13.4%。5月我国进口铁矿砂及其精矿8375.3万吨,较上月增加298.1万吨,同比下降11.0%;1-5月我国累计进口铁矿砂及其精矿42391.6万吨,同比下降5.2%。

央行:5月末M2余额同比增长8.5% 当月人民币贷款增加1.18万亿元

央行发布《2019年5月金融统计数据报告》。报告指出,5月末,广义货币(M2)余额189.12万亿元,同比增长8.5%,增速与上月末持平,比上年同期高0.2个百分点;狭义货币(M1)余额54.44万亿元,同比增长3.4%,增速比上月末高0.5个百分点,比上年同期低2.6个百分点;流通中货币(M0)余额7.28万亿元,同比增长4.3%。当月净回笼现金1167亿元。5月份人民币贷款增加1.18万亿元,同比多增313亿元。

中汽协:中国5月份乘用车销量同比下降17.4%

中国5月份乘用车销量同比下降17.4%。中国5月份乘用车销量156万辆。 中国5月份汽车销量报191万辆,同比下降16.4%。

新一轮中央生态环保督察在即 5个“紧紧盯住”是着眼点

第二轮督察启动在即。相关负责人表示,“仍将坚持问题导向”是第二轮督察最核心的关键词。未来工作中,将更强调督察效果,关注从源头上预防环境污染、生态破坏等。“五个紧紧盯住是新一轮督察的着眼点。”中央生态环保督察办公室常务副主任刘长根解释,是要紧紧盯住生态环保政治责任落实、紧紧盯住发展理念和发展方式转变、紧紧盯住突出生态环境问题解决、紧紧盯住第一轮督察及“回头看”发现问题整改、紧紧盯住生态环保长效机制。

生态环境部:就秋冬季大气污染综合治理问题约谈保定等6市政府

生态环境部就2018-2019年秋冬季大气污染综合治理问题今日约谈河北省保定、廊坊,河南省洛阳、安阳、濮阳,山西省晋中等六市政府。约谈指出,上述六市均未完成2018-2019年秋冬季空气质量改善目标任务,2018年10月至2019年3月秋冬季期间PM2.5平均浓度同比不降反升,空气质量明显恶化。特别是近期专项督察发现,这些城市推进蓝天保卫战力度有所放松,部分重点任务没有完成,部分措施出现反复,部分问题出现反弹,大气污染治理工作滞后。

发改委价格监测中心:5月铁矿石价格继续上涨

从国家发展和改革委价格监测中心获悉,主要受原油、有色金属、棉花等品种价格下跌影响,5月份国际大宗商品价格明显回落。短期来看,外部不确定不稳定因素增多,地缘政治风险积聚,预计国际大宗商品价格仍将震荡运行,个别品种因供需和预期的变化,价格可能出现较大波动。

2万亿元减负加速激活实体 所有行业税负只减不增

随着2万亿元的减税降费“大礼包”落地,为实体经济发展注入了强劲动能。近日,浙江省、广东省、北京市等各地陆续交出今年前4个月的减税降费成绩单,实现所有行业税负只减不增,制造业减税居各行业首位。

继续放量,下周地方债计划发行额突破3100亿元

最新统计数据显示,下周全国地方债计划发行规模已达3112.22亿元,较本周实际发行量2018.84亿元增加近1100亿元。截止到目前为止,2019年以来地方债单周最高发行规模为3月25日当周的3114.84亿元。

5月份规模以上工业增加值同比增长5.0%

2019年5月份,规模以上工业增加值同比实际增长5.0%(以下增加值增速均为扣除价格因素的实际增长率),比4月份回落0.4个百分点。从环比看,5月份,规模以上工业增加值比上月增长0.36%。1-5月份,规模以上工业增加值同比增长6.0%。

1-5月份全国房地产开发投资46075亿元 同比增长11.2%

2019年1-5月份,全国房地产开发投资46075亿元,同比增长11.2%,增速比1-4月份回落0.7个百分点。其中,住宅投资33780亿元,增长16.3%,增速回落0.5个百分点。住宅投资占房地产开发投资的比重为73.3%。

1-5月份全国固定资产投资同比增长5.6%

2019年1-5月份,全国固定资产投资(不含农户)217555亿元,同比增长5.6%,增速比1-4月份回落0.5个百分点。从环比速度看,5月份固定资产投资(不含农户)增长0.41%。其中,民间固定资产投资130823亿元,同比增长5.3%,增速比1-4月份回落0.2个百分点。

5月国内粗钢产量为8909万吨

国家统计局最新公布,5月国内粗钢产量为8909万吨,同比增长10.0%,增速比上月减缓2.7个百分点;当月日均粗钢产量为287.4万吨,环比增长1.4%;1-5月累计粗钢产量为4.05亿吨,同比增长10.2%,比1-4月加快0.1个百分点。5月份钢材产量增长11.5%至1.074亿吨;1-5月份钢材产量增长11.2%至4.8036亿吨。

人民银行增加再贴现和常备借贷便利额度3000亿元 加强对中小银行流动性支持

人民银行决定于2019年6月14日增加再贴现额度2000亿元、常备借贷便利额度1000亿元,加强对中小银行流动性支持,保持中小银行流动性充足。中小银行可使用合格债券、同业存单、票据等作为质押品,向人民银行申请流动性支持。

从以上资讯可以看出,近期宏观面利好消息并不多:1、虽然中办、国办下发通知“允许将专项债券作为符合条件的重大项目资本金”,但从严设定了政策条件,并严禁利用专项债券作为重大项目资本金政策层层放大杠杆。2、虽然新一轮中央生态环保督察在即,但为了稳经济,已经定调坚决反对“一律关停”等做法。3、虽有“放水”预期,但五月份贷款规模未见明显增长,前五月固定资产投资增速更是不升反降。4、楼市回暖仅局限于少数一二线城市,房地产开发投资增速环比已经下滑。而行业面被利空主导:1、5月份钢材出口量环比和同比双双下降,显示外需整体疲弱。2、汽车销量同比下滑,表明消费刺激政策影响滞后。3、5月份国内粗钢和钢材产量居高不下,意味着供应端压力尚未缓解。4、钢厂希望通过规模化降低生产成本,短期内铁矿石等原料价格很难回落。

总体而言,当前宏观面消极因素客观存在,如果没有后续政策支撑,经济增长将面临一定的挑战。具体到行业面,在内需和外需相继放缓的现状下,“高产量”的恶果已显现,更多钢厂将面临来自三方面的压力:库存增加,资金吃紧,利润缩减。如果没有强制性的限产措施出台,钢厂之间只会步入恶性竞争的循环:低价抢占市场份额,价格跌破边际成本,亏损倒逼减产——在这个过程中,最先“受伤的”往往是贸易商。

对于上海市场来说,近期库存量重现增势,而需求端再显颓势,在供大于求的预期下,经销商只会选择“低库存”运行,使得压力更多向上游传导,钢厂挺价行为难以持久。笔者以为,经过前期的震荡之后,一旦没有实质性的利好提振,本周上海市场建筑钢价大概率走弱,并在中小钢厂的“努力”下,突破前期低点。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-07[库存看市场]复产预期增强,钢价再次走弱

· 2024-08-31[库存看市场]库存整体减少,钢价低位修复

· 2024-08-17[库存看市场]库存继续消化,钢市不改低迷

· 2024-08-10[库存看市场]供需双向减少,钢价低位震荡

· 2024-08-03[库存看市场]库存继续消化,钢价低位修复

· 2024-07-27[库存看市场]库存总体回落,钢价低位运行

· 2024-07-20[库存看市场]库存小幅回落,钢价淡季走低

· 2024-07-06[库存看市场]库存继续回升,钢价低位反复