库存观市

[库存看钢市] 库存继续下降,关注需求力度

2019年04月20日05:49 来源:西本资讯

一、行情回顾

上周(4月15日—4月19日)西本——钢材指数价格上涨,周四收在4320元/吨,环比前期上涨20元/吨。西本新干线现货交易平台监测的数据显示,截止4月19日,全国61个主要市场25mm规格三级螺纹钢平均价格为4334元/吨,周环比上涨20元/吨;高线HPB300 φ6.5mm4475为元/吨,周环比上涨22元/吨。

上周,全国主要市场建筑钢材价格震荡上行。具体来看,周一拉涨,周二补涨,周三和周三回调,周五先抑后扬。在这个过程中,需求波动更加明显:周一放量,周二明显减少,周三和周四萎缩,周五再次放大;而期货市场螺卷表现一度偏弱,对现货价格形成“拖累”——最终,期现没有合力,现货价格冲高受挫。

期货方面,本周黑色系期货走势不一:铁矿石高位回调,焦炭稳步回涨,热卷、螺纹震荡加剧。其中,热卷1910合约周五夜盘收在3751元,较上周五夜盘上涨15元/吨;螺纹钢合约RB1910收在3812元/吨,较上周五夜盘下跌12元/吨。从全周走势情况看,铁矿石调整的幅度有限,很难呈现单边下行;热卷和螺纹有现货支撑,震荡区间收窄;焦炭现货出现回涨,期货仍有上行动力。

回首上周,资本市场起伏频繁,原料市场有涨有落,现货市场再涨遇阻,供需矛盾初步显现。当前宏观面发生哪些变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

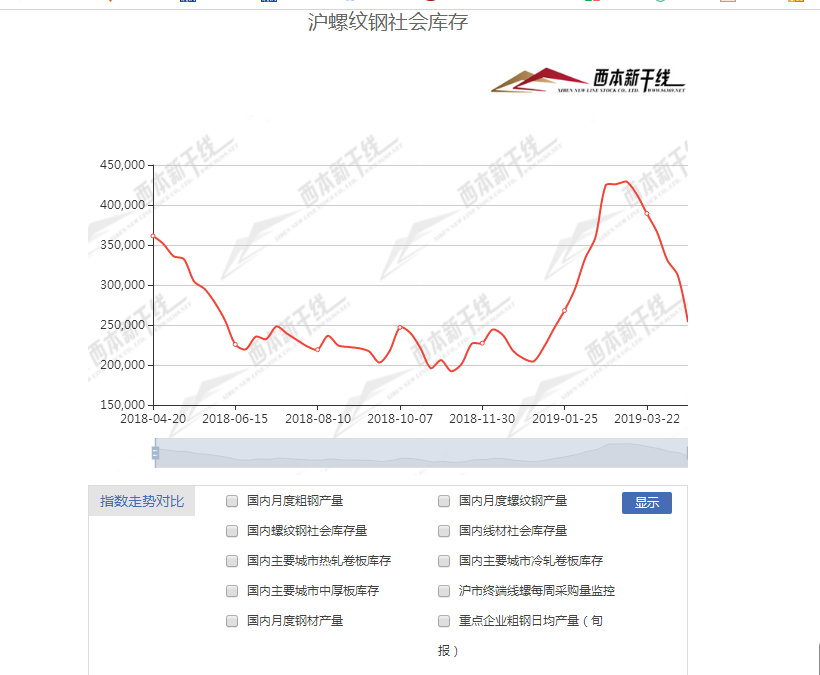

据西本新干线综合库存监测数据显示:截至4月19日,沪市螺纹钢库存总量为25.36万吨,较上周减少5.87万吨,减幅为18.80%;较上年同期减少10.77万吨,减幅为29.81%。这也是春节之后,上海市场社会库存量连续第六周下降,从环比看,降幅再次扩大。

本期,西本新干线监测的沪市线螺周终端采购量为3.93万吨,环比前一周减少10.10%。从数据看,终端采购量呈现高位回落,显示需求强度在减弱,至于刚性需求是否就此“掉头”,还需更多时间检验。本期沪市社会库存大幅回落,主要原因是上海市场价格低于周边,外地资源流入稀少,本地库存分流顺畅;虽然工地没有大批量补货,但正常消耗足以支撑库存加速下降。总体来看,上周价格是冲高回调,销量是起起落落,虽说需求仍然处于高位,但局部已经显现出疲态;从现阶段看,供需两旺的格局缓慢转变,后期需求或面临一定的考验。

上周西本钢材指数先涨后落:周一,指数上涨,市场盘中追涨;周二,指数补涨,市场价格再涨;周三,市场出现松动,指数回调;周四,市场继续回落,指数暂稳;周五,指数补跌,市场先抑后扬。目前,上海市场社会库存尚处于下降通道,多数经销商库存偏少,且资源集中度较高;周边主导钢厂价格高挂,进货成本很难打压。整体来看,螺纹期货主力合约处于贴水状态,继续下降的空间有限;终端需求还会保持一定韧性,变化的是其释放节奏。在各方因素综合影响下,预计本期西本钢材指数波动收窄。

三、库存总结分析

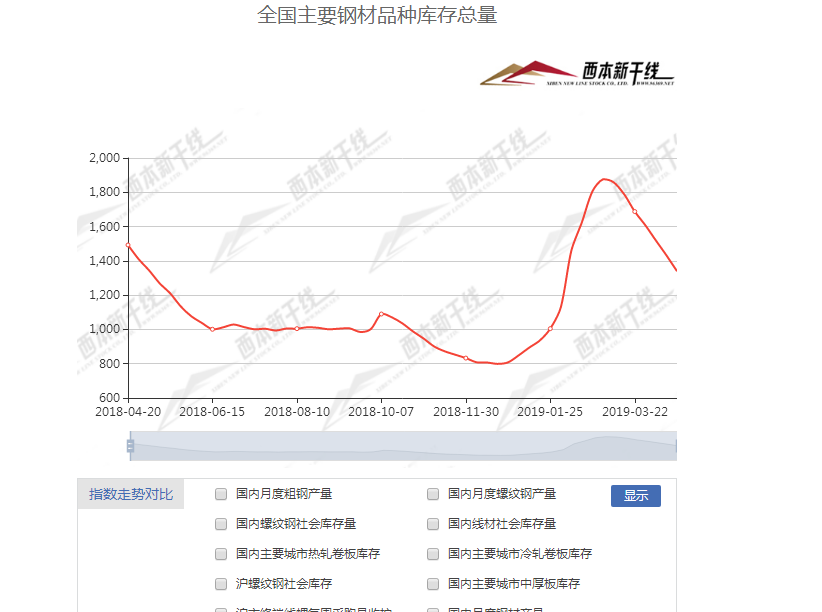

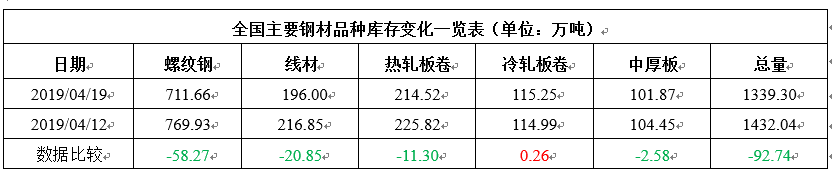

本期全国35个主要市场样本仓库钢材总库存量为1339.30万吨,较上周减少92.74万吨,减幅为6.48%,这也是全国样本仓库钢材库存总量连续第七周回落,且降幅较上周略有提升。

主要钢材品种中,螺纹钢库存量为711.66万吨,周环比下降58.27万吨,减幅为7.57%;线盘总库存量为196万吨,较上期减少20.85万吨,减幅为9.61%;热轧卷板库存量为214.52万吨,周环比减少11.30万吨,减幅为5%;冷轧卷板库存量为115.25万吨,周环比增加0.26万吨,增幅为0.23%;中厚板库存量为101.87万吨,周环比减少2.58万吨,减幅为2.47%。

据西本新干线历史数据,当前库存总量较上年同期(2018年4月20日的1492.66万吨)减少153.36万吨,减幅为10.27%。分品种看,本期五大品种库存螺纹、线材、热卷、中厚板继续下降,冷轧卷板小幅增加。

本期,全国样本仓库中,多数城市库存回落,其中,东北、华北和华南地区降幅不大,西北、华中地区降幅正常,华东、西南地区降速较快。从库存变化情况看,后期全国性的降库趋势难以延续,不同市场将出现分化。

本周,华东区域价格整体上涨,但不同市场价格表现不同。其中,安徽、山东、江苏区域价格最高,上海、浙江、福建市场差距不大,江西市场处于华东最低谷。目前,华东市场螺纹钢主流价格区间在4000-4230元,较上周上涨20-30元/吨,环比涨幅明显收缩。

本期,影响市场走势的行业资讯主要有(以时间为序)

临汾:从4月15日起到9月30日止,对一城三区工业企业实施差异化生产管控

通知提出,对焦化、钢铁(含铁合金和连铸)、化工、洗煤、铸造、建材以及涉VOCs企业进行全面排查,开展回头看。重点对钢铁(含连铸和铁合金)、焦化、水泥(不含粉磨站)、铸造、医药化工、砖瓦以及其他涉VOCs 行业分类实施差别化管控。

全球钢市隐现滞涨分化走势

4月初的国际钢市隐现滞涨分化走势,截止4月12日,117.2点的全球钢材基准价格指数,周环比上涨0.5%(涨幅收敛),月环比上涨0.3%(涨幅收敛),月同比下跌6.3%(跌幅扩大),年同比下跌6.1%。结合基本面情况预测,四月下半月的国际钢市或继续分化走势。

山东将派出8个检查组开展大气污染重点整治检查

从4月17日起到5月17日,山东将派出8个检查组赴16市,开展为期一个月的大气污染重点整治专项行动。检查组将重点突出2019年3月全国168个重点城市环境空气质量排名靠后的城市(济南、淄博、枣庄、东营、潍坊、泰安、临沂、聊城、滨州等9市)。重点检查:燃煤锅炉超低排放运行、工业污染源治理、工业炉容整治、“散乱污”企业治理、工业企业无组织排放管控等。

商务部:中美经贸协议文本磋商不断取得新的进展

商务部近日举行例行新闻发布会,在回答中美经贸磋商问题时,商务部新闻发言人高峰介绍,最近以来中美经贸协议文本磋商不断取得新的进展,但仍有不少工作尚待完成,双方将继续通过各种有效方式,保持密切的沟通。高峰表示,目前中美双方经贸团队本着相互尊重、平等互利的原则,正在就包括实施机制在内的经贸协议文本进行认真谈判,关于谈判的具体情况,目前没有更多的细节可以透露。

央行货币政策委开例会四大变化

央行货币政策委例会呈现四大变化:经济发展从“平稳”到“健康”,“严峻挑战”也没了;“货币供给总闸门”重现,货币政策进一步放松概率下降;以金融体系结构调整优化为重点,深化金融供给侧结构性改革;金融业开放,从“对外”开放到“双向”开放。

地方债发行一季度同比增长5.4倍,江苏省发行量破1000亿

中债资信发布统计报告称,2019年一季度地方债发行节奏较往年大幅加快,全国37个发债主体累计发行14,066.52亿元,同比大幅上涨540.72%。从月份来看,1月至3月的发行规模分别为4179.66亿元、3641.72亿元和6245.13亿元。分区域来看,江苏省拔得头筹,发行金额1013亿元。

一季度国民经济开局平稳 积极因素逐渐增多

经济运行开局平稳,积极因素逐渐增多,市场预期和信心增强,保持了总体平稳、稳中有进的发展态势。初步核算,一季度国内生产总值213433亿元,按可比价格计算,同比增长6.4%,与上年四季度相比持平,比上年同期和全年分别回落0.4和0.2个百分点。

2019年1-3月份全国房地产开发投资和销售情况

1-3月份,全国房地产开发投资23803亿元,同比增长11.8%,增速比1-2月份提高0.2个百分点;房地产开发企业房屋施工面积699444万平方米,同比增长8.2%,增速比1-2月份提高1.4个百分点;房屋新开工面积38728万平方米,增长11.9%,增速提高5.9个百分点;房地产开发企业土地购置面积2543万平方米,同比下降33.1%,降幅比1-2月份收窄1个百分点;商品房销售面积29829万平方米,同比下降0.9%,降幅比1-2月份收窄2.7个百分点。

发改委:一季度共审批核准固定资产投资项目50个总投资3703亿元

今年一季度,我委共审批核准固定资产投资项目50个,总投资3703亿元,其中审批34个,核准16个,主要集中在能源、交通运输、高技术等领域。

逾万重大项目开工,稳投资加码新基建

据不完全统计,仅一季度就有近20省份集中开工重点项目达万余个,总投资额近5万亿元。据悉,在新一轮稳投资调控政策中,交通、水利等传统基建着力补短板,新型基建则成为高质量投资的重要支点。除了保持基础设施领域补短板力度、扩大有效投资,今年将制定出台基础设施高质量发展实施方案,与此同时,创新项目融资方式,适当降低基础设施等项目资本金比例,吸引更多民间资本参与重点领域项目建设。

输血基建逾2万亿元地方专项债发行提速

4月18日,财政部公布数据显示,一季度全国发行地方政府债券14067亿元。其中,发行一般债券6895亿元,发行专项债券7172亿元;按用途划分,发行新增债券11847亿元(包括新增一般债券5187亿元、新增专项债券6660亿元),发行置换债券和再融资债券2220亿元。

3月国内粗钢总产量8033万吨

据国家统计局,3月我国粗钢日均产量259.1万吨,3月份我国粗钢产量8033万吨,同比增长10.0%;1-3月粗钢产量23107万吨,同比增长9.9%;3月份我国钢材产量9787吨,同比增长11.4%;1-3月钢材产量26907万吨,同比增长10.8%。

中共中央政治局会议要点总结

中共中央政治局4月19日召开会议,会议要求:1、宏观政策要立足于推动高质量发展,更加注重质的提升,更加注重激发市场活力,积极的财政政策要加力提效,稳健的货币政策要松紧适度。2、要有效支持民营经济和中小企业发展,加快金融供给侧结构性改革,着力解决融资难、融资贵问题,引导优势民营企业加快转型升级。3、要坚持房子是用来住的、不是用来炒的定位,落实好一城一策、因城施策、城市政府主体责任的长效调控机制。

从以上资讯看,宏观面利好得到坐实:1、一季度国民经济开局良好,GDP增速超出预期;2、环保高压没有解除,地方成为责任主体;3、重大项目陆续开工,地方债提供资金保障;4、房地产数据亮眼,“拐点”并未出现;5、各地稳增长措施落地,有效投资还在扩大。相比来看,利空主要体现在:1、前三月经济增速平稳,后期难有“政强策”跟进;2、央行货币政策“风向”微调,进一步“放水”概率下降;3、钢厂生产积极性高涨,供应量持续增长;4、房地产调控是常态,高层不会放任自流;5、全球钢市并未普涨,钢材出口面临压力。

总体而言,宏观面积极因素较多,利空因素尚未累积,当下现货市场面临的主要矛盾在于:“稳经济”的措施不会增强,需求释放的强度在减弱,期货市场波动较为频繁。可以预计的是,一旦厂商的预期发生变化,价格就会呈现冲高回落态势,所以,后期单边上涨行情难以再现,区域市场分化将更加明显。

对于上海市场来说,当前社会库存处于低位,贸易商进货成本维持高位,周边江浙皖等地市场价格具有优势,主导钢厂挺价意愿很强,短期内供应端没有太大压力。不确定因素主要有两点,一是资本市场的引导作用更明显,二是刚性需求释放有放缓迹象。笔者以为,经过前期的震荡之后,本周上海市场钢价还会出现起伏:走势或与上周接近。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-07[库存看市场]复产预期增强,钢价再次走弱

· 2024-08-31[库存看市场]库存整体减少,钢价低位修复

· 2024-08-17[库存看市场]库存继续消化,钢市不改低迷

· 2024-08-10[库存看市场]供需双向减少,钢价低位震荡

· 2024-08-03[库存看市场]库存继续消化,钢价低位修复

· 2024-07-27[库存看市场]库存总体回落,钢价低位运行

· 2024-07-20[库存看市场]库存小幅回落,钢价淡季走低

· 2024-07-06[库存看市场]库存继续回升,钢价低位反复