西本要闻

[库存看市场]库存整体回升,钢价低位震荡

2024年06月29日06:09 来源:西本资讯

本周(6月24日—6月28日),西本资讯监测的数据显示,截止6月28日,全国69个主要市场25mm规格三级螺纹钢平均价格为3757元/吨,周环比下跌62元;高线HPB300φ6.5mm为3943元/吨,周环比下跌67元。

本期,全国各地市场建筑钢材弱势运行:其中,北方钢厂托举,波动调低;南方需求受阻,继续下移。本周西本钢材指数走弱,成本指数回升,显示长流程钢厂利润空间压缩;本周螺纹钢期货主力合约低位起伏,对现货市场没有拉动作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约低位波动。其中,热卷2410合约周五收在3748元,环比上周五夜盘3742元上涨6元;螺纹钢2410合约周五收在3535元/吨,环比上周五夜盘3557元下跌22元;从全周走势情况看,原料端矿焦抗跌,成材端螺卷震荡。

回首本期,消息面比较平淡,原料价格偏强,螺纹现货较弱,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至6月27日,沪市螺纹钢库存总量为36.62万吨,周环比减少0.72万吨,降幅为1.934%(见下图);目前库存量较上年同期(6月29日的38.10万吨)减少1.48万吨,降幅为3.88%。本周沪市螺纹钢库存环比下降,主要是因为外地资源到货稀少。

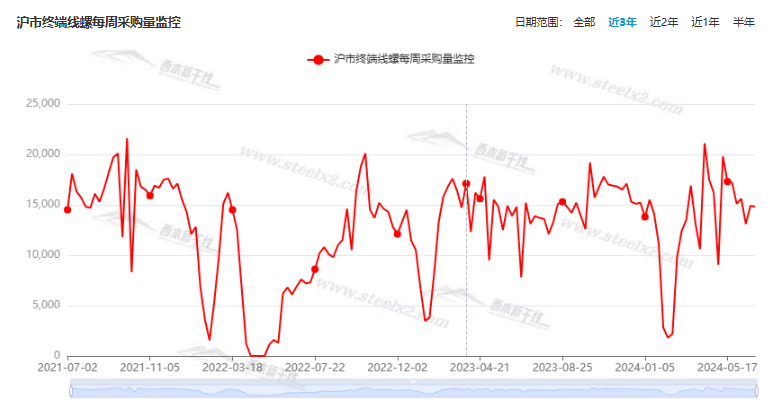

本期,西本资讯监测的沪市线螺周终端采购量为1.48万吨,周环比下降0.67%(见下图)。本周,终端采购量环比变化不大,表明刚需徘徊在低水平。

本期西本钢材指数小跌,市场价格下移:周一,普遍下跌;周二,跌势放缓;周三,低位上探;周四,先扬后抑;周五,小幅震荡。当下上海市场现状是:库存降幅收窄,需求总体偏弱,厂家加快出货,商家预期谨慎。本周市场价格低位调整,预计下周区间反复。

二、库存总结分析

本期,全国35个主要市场样本仓库钢材总库存量为1280.88万吨,周环比增加3.55万吨,增幅为0.28%。主要钢材品种中,螺纹钢库存量为580.98万吨,环比增加5.21万吨,增幅为0.90%;线盘库存量为85.68万吨,周环比增加0.12万吨,增幅为0.14%;热轧卷板库存量为323.18万吨,周环比减少2.06万吨,降幅为0.63%;中厚板库存量为143.81万吨,周环比增加1.24万吨,增幅为0.87%;冷卷板库存量为147.23万吨,周环比减少0.96万吨,降幅为0.65%。

据西本资讯历史数据,当前库存总量较上年同期(2023年6月29日的1132.70万吨)增加148.18万吨,增幅为13.08%,环比增幅缩小。分品种看,本期五大钢材品种库存中,除热轧板卷和冷轧板卷外,其它品种库存环比回升。(见下图)

本周,华东区域建筑钢价格波动下行,其中,福建市场跌幅较小。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3280元到3530元/吨不等,周环比下调40-70元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

财政部:1—5月全国一般公共预算收入96912亿元

财政部数据显示,1—5月,全国一般公共预算收入96912亿元,同比下降2.8%。其中,印花税1505亿元,同比下降18.6%。其中,证券交易印花税439亿元,同比下降50.8%。

财政部:1—5月全国政府性基金预算收入16638亿元

财政部发布数据显示,1—5月,全国政府性基金预算收入16638亿元,同比下降10.8%。分中央和地方看,中央政府性基金预算收入1764亿元,同比增长9.8%;地方政府性基金预算本级收入14874亿元,同比下降12.8%,其中,国有土地使用权出让收入12810亿元,同比下降14%。

CME:预计6月挖掘机内销7300台

经草根调查和市场研究,CME预估2024年6月挖掘机(含出口)销量16000台左右,同比增长1.5%左右,市场逐步修复。分市场来看,国内市场预估销量7300台,同比增长近20%。出口市场预估销量8700台,同比下降近10%。

第二批新增债额度已下达

财政部日前下达福建省2024年新增政府债务限额1824亿元,传递出第二批新增债务限额已下达的信号;同时,各地已公布的三季度地方债计划发行规模合计超过2万亿元。专家认为,三季度将是地方债发行高峰,随着债券发行使用节奏加快,基建投资增速将获明显支撑。

6月中旬重点钢企日产粗钢218.51万吨

中国钢铁工业协会数据显示,6月中旬,重点统计钢铁企业共生产粗钢2185.12万吨、生铁1960.15万吨、钢材2098.05万吨。据此估算,本旬全国日产粗钢286.95万吨、环比下降2.27%,日产生铁241.40万吨、环比下降1.12%,日产钢材389.39万吨、环比下降0.56%。2024年6月中旬末,重点统计钢铁企业钢材库存量约1642.58万吨,比上一旬增加33.95万吨、上升2.11%;比上月同旬减少40.06万吨、下降2.38%;比去年同旬增加20.38万吨、上升1.26%;比前年同旬减少409.75万吨、下降19.96%。

1—5月份,全国规模以上工业企业利润同比增长3.4%

国家统计局:1—5月份,全国规模以上工业企业利润同比增长3.4%,延续年初以来的增长态势。受投资收益增速回落等短期因素影响,规上工业企业利润增速比1—4月份回落0.9个百分点,但从营业收入扣减营业成本计算的毛利润角度看,1—5月份企业毛利润增速比1—4月份加快0.8个百分点,连续两个月加快,工业企业效益基本面持续改善。

前5月钢铁行业亏损127.2亿元

1—5月份,全国规模以上工业企业实现利润总额27543.8亿元,同比增长3.4%。1-5月份,黑色金属冶炼和压延加工业利润总额-127.2亿元。1-4月份,黑色金属冶炼和压延加工业利润总额-222.2亿元。1-3月份,黑色金属冶炼和压延加工业利润总额-213.6亿。

2024年5月,全国发行新增债券4819亿元

财政部数据显示,2024年5月,全国发行新增债券4819亿元,其中一般债券436亿元、专项债券4383亿元。全国发行再融资债券4217亿元,其中一般债券2000亿元、专项债券2217亿元。合计,全国发行地方政府债券9036亿元,其中一般债券2436亿元、专项债券6600亿元。

上半年百强房企拿地总金额3801亿元

中指院数据显示,2024年1-6月,百强房企拿地总金额3801亿元,同比下降35.8%,相较1-5月降幅继续扩大。从新增货值来看,建发房产、华润置地和中建壹品位列前三,其中建发房产以608亿元的新增货值占据榜单第一,华润置地以481亿元的新增货值位列第二,中建壹品新增货值规模为470亿元位列第三。

本期,宏观面缺少暖意,主要体现在:1、财政收入数据公布,前5月同比维持下降;2、地方财政依然吃紧,卖地收入降幅较大;3、前5月工业利润同比增长,增速环比呈现回落;4、第二批新增债额度下达各地,债券发行使用节奏加快;5、国内市场逐步修复,6月挖掘机内销有望增长;6、土地市场尚未复苏,百强房企拿地金额锐减。

行业面上,国家统计局数据显示,5月份钢铁行业整体亏损,虽然亏损额环比有所减少,但不同企业盈亏明显分化,表明供需矛盾没有得到有效缓解。另据中钢协数据,6月中旬,重点钢企粗钢、生铁和钢材日均产量环比回落,同期企业库存环比增加,意味着在供应端缩减的同时,企业库存去化面临阻力。展望后期,供需双弱的格局有望延续,如果没有外力作用,建筑钢价难以走出颓势。

回首本周,期螺低位反复,现货震荡调低,成交没有回暖,商家心态偏弱。从行情走势看,全国各地表现略有差异:在北方,钢厂托举,盘整为主;在南方,期货引领,低位调整;对比来看,建筑钢价格“北高南低”的格局未变。总体而言,焦炭价格回涨,限产仍不主动;库存小幅增仓,需求压制钢价。

期货起伏,现货休整,出货不畅,这是本周市场的主要特色。接下来,预计终端需求偏弱,投机需求退缩,期货区间试探,现货小幅波动。当前行情处于“磨底”阶段,上下幅度均受到限制。

对于上海地区而言,市场现状是:库存降速放缓,需求无力提振,商家越发谨慎。当前的利好因素是:原料价格偏强,供应受到抑制;利空因素主要有:需求处于淡季,库存处于增势。本周钢价低位运行,表明市场信心仍未恢复,预计下周现货价格难以突破。需要关注的是:政策的风向,期货的起落,供需的变化。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨