西本要闻

[库存看市场]库存消化缓慢,钢价低位整理

2023年04月15日06:26 来源:西本资讯

本周(4月10日—4月14日),西本钢材指数收在4320元/吨,周环比下跌60元。西本资讯监测的数据显示,截止4月14日,全国69个主要市场25mm规格三级螺纹钢平均价格为4225元/吨,周环比下跌83元/吨;高线HPB300φ6.5mm为4416元/吨,周环比下跌89元/吨。

本期,全国各地市场建筑钢材价格震荡下调:其中,北方需求平稳,价格重心下移;南方情绪不佳,价格普遍走弱。本周西本钢材指数走低,成本指数下降,显示长流程钢厂利润空间没有拓展;本周螺纹钢期货主力合约走势偏弱,对现货市场有压制作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约环比下跌:铁矿震荡回落,焦炭继续回调,热卷无力回转,螺纹低位整理。其中,热卷2310合约周五夜盘收在3991元,较上周五夜盘4094元/吨下跌103元;螺纹钢2310合约周五夜盘收在3901元/吨,较上周五夜盘4002元/吨下跌101元;从全周走势情况看,原料端铁矿和焦炭支撑减弱,成材端的热卷和螺纹积极跟随。

回首本期,消息面冷暖交替,原料价格稳中下行,螺纹现货震荡下跌,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

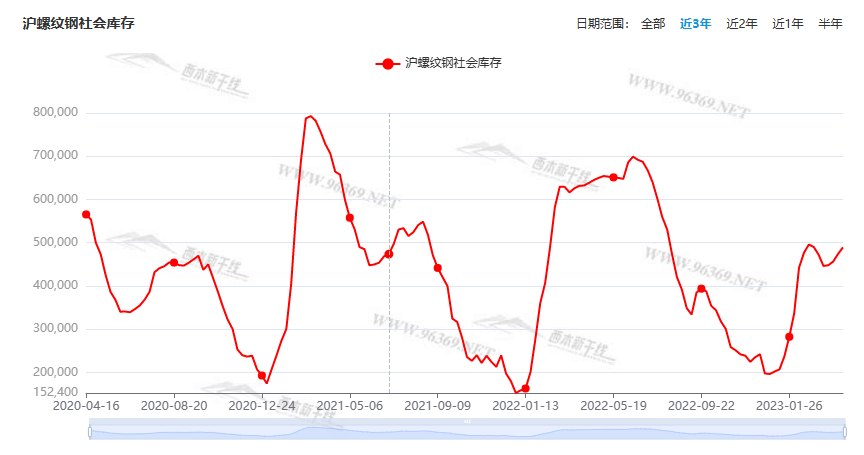

据西本资讯监测库存数据:截至4月14日,沪市螺纹钢库存总量为48.92万吨,较上周增加1.5万吨,增幅为3.16%(见下图);目前库存量较上年同期(4月14日的63.85万吨)减少14.93万吨,减幅为23.38%。本周沪市螺纹钢库存连续第四周回升,主要原因是部分资源集中到货,降价影响向周边分流。

本期,西本资讯监测的沪市线螺周终端采购量为1.62万吨,较上周增加31.71%(见下图);本周终端采购量环比大幅回升,主要原因是本周恢复正常五个工作日,如果换算到单日,需求波动并不明显。

本期西本钢材指数回落,市场价格下移:周一,回升受挫;周二,大幅下跌;周三,稳中微调;周四,盘中走低;周五,低位回升。当下上海市场现状是:社会库存稳步增加,终端需求力度不足,期货走势引导情绪,现货下跌势能减弱。目前市场行情处于“休整”状态,预计下周西本钢材指数波动收窄。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1456.23万吨,较上周减少18.67万吨,减幅为1.27%。主要钢材品种中,本期螺纹钢库存量为800.62万吨,环比上周减少14.56万吨,减幅为1.79%;线盘总库存量为175.28万吨,环比上周减少3.54万吨,减幅为1.98%;热轧卷板库存量为243.22万吨,环比上周增加2.09万吨,增幅为0.87%;冷轧卷板库存量为128.46万吨,环比上周减少0.52万吨,减幅为0.40%;中厚板库存量为108.65吨,环比上周减少2.14万吨,减幅为1.93%。

据西本资讯历史数据,当前库存总量较上年同期(2022年4月14日的1661.97吨)减少205.74万吨,减幅为12.38%。分品种看,本期热卷库存总量由减转增,其它品种库存下降。(见下图)

本周,华东区域建筑钢价格环比走弱,其中,山东和上海市场跌幅稍小,其它市场跌幅接近。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3880元到4100元/吨不等,较上周下跌80元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

3月装载机销量同比下降14.6%

据中国工程机械工业协会对装载机主要制造企业统计,2023年3月销售各类装载机13080台,同比下降14.6%。其中国内市场销量7813台,同比下降31.5%;出口销量5267台,同比增长34.7%。1-3月,共销售各类装载机29283台,同比下降7.88%。其中国内市场销量15808台,同比下降25.4%;出口销量13475台,同比增长27.1%。

一季度14地逾万个重大项目建设落地

据不完全统计,截至4月9日,全国有14个省级行政区公布2023年一季度重大项目建设情况,开工建设项目共计12571个,投资金额接近7万亿元。同时,多个城市正积极组织开展新一轮重大项目建设。从投资流向来看,近年来,重大项目建设锚定符合产业结构调整方向和经济转型升级要求,不断加强对制造业和高技术产业以及新基建等领域的投资力度。同时,积极引导资金流向经济社会发展的关键领域和薄弱环节。例如,水利、交通、能源等基础设施建设和生态环保等补短板建设。

中国3月PPI同比下降2.5%

国家统计局数据显示,3月份,全国工业生产者出厂价格同比下降2.5%,环比持平;工业生产者购进价格同比下降1.8%,环比持平。一季度,工业生产者出厂价格比去年同期下降1.6%,工业生产者购进价格下降0.8%。

国家统计局:3月份,生产生活持续恢复

从同比看,CPI上涨0.7%,涨幅比上月回落0.3个百分点。其中,非食品中,服务价格上涨0.8%,涨幅比上月扩大0.2个百分点,其中飞机票、宾馆住宿、交通工具租赁费、旅游价格分别上涨37.0%、6.1%、5.9%和5.3%,涨幅均有扩大;工业消费品价格由上月上涨0.5%转为下降0.8%,主要受能源和汽车价格下降影响,其中汽油和柴油价格分别下降6.6%和7.3%,燃油小汽车价格下降4.5%。

3月新增人民币贷款38900亿元

央行:中国3月新增人民币贷款38900亿元,预期32350亿元,前值18100亿元。初步统计,3月末社会融资规模存量为359.02万亿元,同比增长10%。其中,对实体经济发放的人民币贷款余额为223.96万亿元,同比增长11.7%。一季度人民币贷款增加10.6万亿元,同比多增2.27万亿元。

中汽协:3月汽车销量同比增长9.7%

中汽协数据显示,3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑整体来看,汽车市场国内有效需求尚未得到完全释放。

海关总署:一季度我国外贸进出口同比增长4.8%

海关总署相关负责人介绍,一季度我国外贸进出口同比增长4.8%,外贸进出口开局平稳,逐月向好。海关统计显示,今年一季度,我国外贸进出口总值9.89万亿元,同比增长4.8%,其中出口5.65万亿元,同比增长8.4%;进口4.24万亿元,同比增长0.2%。据海关统计,一季度,我国外贸结构持续优化,一般贸易进出口6.46万亿元,同比增长7.9%。东盟继续为我国第一大贸易伙伴,对东盟进出口1.56万亿元,同比增长16.1%,占我国外贸总值的15.8%。对欧盟、美国、日本和韩国分别进出口1.34万亿元、1.11万亿元、5464.1亿元和5284.6亿元。

二季度专项债规模望维持高位

数据显示,2023年一季度我国地方政府债券累计发行约21097亿元,新增专项债发行约13228亿元,均高于过去三年同期发行规模。受访专家认为,一季度财政政策保持积极发力,新增专项债延续去年“早发快用”的节奏,积极护航经济大盘。当前经济运行尚不稳固,需要专项债保持较快发行节奏,二季度专项债发行规模或将继续维持高位。若后续经济恢复不及预期,“准财政”工具有望再次使用,发挥财政引导投资作用。

3月中国出口钢材789.0万吨

海关总署4月13日数据显示,2023年3月中国出口钢材789.0万吨,较上月增加173万吨,环比增长28.1%;1-3月累计出口钢材2008.1万吨,同比增长53.2%。3月中国进口钢材68.2万吨,较上月增加5.2万吨,环比增长8.3%;1-3月累计进口钢材191.3万吨,同比下降40.5%。3月中国进口铁矿砂及其精矿10022.9万吨,较上月增加963.9万吨,环比增长10.6%;1-3月累计进口铁矿砂及其精矿29433.5万吨,同比下增长9.8%。

4月上旬重点钢企粗钢日产232.2万吨

2023年4月上旬,重点统计钢铁企业共生产粗钢2321.96万吨、生铁2042.87万吨、钢材2179.14万吨。其中粗钢日产232.2万吨,环比增长2.71%;生铁日产204.29万吨,环比增长1.85%;钢材日产217.91万吨,环比下降3.82%(剔除月底集中结算等因素,本旬钢材产量环比持平)。2023年4月上旬,重点统计钢铁企业钢材库存量1832万吨,比上一旬(即上月底)增加106.67万吨、增长6.18%; 比上月同旬增加61.58万吨、增长3.48%;比去年底增加524.56万吨、增长40.12%;比去年同旬减少16.81万吨、下降0.91%。

本周,宏观面冷暖交织,主要体现在:1、工业经济复苏缓慢,3月PPI同比下降;2、基建投资保持热度,地方重大项目建设落地;3、信贷投放靠前发力,一季度贷款大幅增长;4、进出口平稳开局,外贸数据逐月向好;5、一季度专项债超额发行,二季度规模有望维持高位;6、国内需求尚未有效释放,前三月汽车产销同比减少;7、3月装载机销量未能回暖,内销市场降幅扩大。

从行业面看,一季度钢铁出口保持良好态势,据海关数据,3月我国出口钢材789.0万吨,较上月增加173万吨,环比增长28.1%;1-3月累计出口钢材2008.1万吨,同比增长53.2%。不过,在钢铁产品大量出口的同时,进口铁矿石数量也处于高位。另据中钢协数据,4月上旬重点钢企粗钢产量继续增长,且创下去年4月下旬以来新高。两组数据显示,当前国内钢铁产能已加速释放,而出口形势良好缓解了内需的压力,但持续高产不利于成本的压降。

回首本周,期螺表现偏弱,现货再次下移,厂家被动跟跌,信心未能提振。从价格走势看,全国各地表现相似:在北方,市场走弱,钢厂补跌;在南方,期货引导,低位反复;南北市场同步变化,部分区域销售压力加大。总体来看,原料价格下行,钢厂积极出货;价格一度破位,信心有待恢复。

期货引导预期,现货震荡下行,厂商多在亏损,销售遇到阻力,这是本周市场的主要特色;接下来,预计终端需求波动有限,投机需求谨慎操作,资本市场区间起落,现货价格频繁试探。可以看到,当前市场行情处于“寻底”阶段:供应有待缩减,成本重心下移;销量难以放大,情绪左右涨跌。

对于上海地区而言,市场现状是:库存继续回升,价格低位起伏,商家积极出货,期待能有转机。当前的利好因素是:成本反馈强烈,杀跌动力减弱。利空因素主要有:库存处于增势,销量难以放大。笔者以为,本周钢价继续走弱,诱因是期货市场引导预期,主因是需求未能全面跟进;预计下周市场低位整理,需要关注的是:宏观的动态,期货的变化,需求的冷暖。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨