西本要闻

1月12日新干线要闻早餐

2023年01月12日05:52 来源:西本资讯

国际动态

1、日本外汇储备余额创出2001年以来最大降幅

日本财务省1月11日发布的数据显示,日本2022年底的外汇储备余额为1.2275万亿美元,比2021年底减少1781亿美元(12.7%)。这是6年来首次减少,并且创出有可比数据的2001年以后的最大降幅。时隔24年实施的买入日元、卖出美元的外汇干预动用了外汇储备。此外,美国利率上升导致日本持有的美国国债的市价估值下降,这也产生影响。

2、欧盟2022年三季度经常账户赤字达902亿欧元

当地时间1月11日,欧盟统计局公布的数据显示,剔除季节性因素后,欧盟2022年三季度国际收支经常性账户赤字达902亿欧元。2022年二季度,赤字为403亿欧元。而2021年三季度,该账户则盈余743亿欧元。

3、欧元区家庭储蓄率连续6个季度下降

欧盟统计局周三(11日)公布数据显示,2022年三季度,欧元区家庭储蓄率为13.2%,继2021年一季度达到21.5%以来连续6个季度下降。数据指出,家庭储蓄率下降的主要原因是消费支出上涨幅度高于可支配收入涨幅。

4、美国抵押贷款利率降至6.42%

美国抵押贷款利率三周来首次回落,温和提振了再融资活动。根据抵押贷款银行家协会(MBA)周三公布的数据,在截至1月6日的一周中,30年期固定利率抵押贷款的合约利率下降16个基点至6.42%。这帮助推动当周的再融资申请增加5.1%。尽管上周有所上升,但再融资指数仍接近二十年来的最低水平。随着美联储为遏制通胀而提高借贷成本,去年抵押贷款利率上涨了一倍多,抑制了房地产市场的活动。

5、无视美联储频频“放鹰” 市场仍押注年底降息

美联储官员正在全力说服投资者,他们在年底前不会下调基准利率,但并不管用。货币市场预计利率将达到4.9%左右的峰值,随后美联储将在2023年底降息近50个基点。尽管最近几天多位美联储官员发出了截然不同的信息:利率正朝着5%上方前进,并将全年保持在这一水平。

6、11月意大利银行对企业的贷款增长持续下降

意大利银行周三公布的数据显示,11月意大利银行对企业的贷款增长再次下滑。11 月份非金融企业贷款同比增长2.8%,而10月份为3.1%。数据还显示,意大利居民在国内银行的存款从上月的2.77万亿欧元降至2.75万亿欧元。

7、巴基斯坦或得到沙特110亿美元援助

据外媒11日消息,沙特周二表示正考虑向巴基斯坦提供至多110亿美元的援助。对于正面临违约的巴基斯坦而言,这笔钱可能会成为救命稻草。沙特提供的这一支持可能会令巴基斯坦在磋商重启已陷入停滞的国际货币基金组织(IMF)纾困方案时更有底气。到目前为止,巴基斯坦仍不愿接受IMF的协议条款,其中包括提高电力和汽油价格以及增加税收。

8、欧盟机构:2022年是欧洲有记录以来第二热年份

欧盟下属的哥白尼气候变化服务局10日发布报告说,2022年是欧洲有记录以来第二热的年份,仅次于2020年。除冰岛外,整个欧洲2022年的气温都高于1991至2020年平均水平。2022年夏季是欧洲有记录以来最热的夏季,西欧和北欧深受数次持续且强烈的热浪事件影响。2022年冬天欧洲气温比历史平均水平高出约1摄氏度。

9、德国2022年煤炭发电量增加 危及气候目标

德国阿戈拉能源转型智库近日发布的一项评估报告显示,尽管德国2022年能源消耗降至30多年来最低水平,但仍连续两年未能实现温室气体减排目标,重要原因之一是煤炭发电的占比增加。报告显示,德国2022年能源消耗较前一年下降4.7%,降至1990年德国统一以来的最低水平,同时可再生能源在电力消耗中的占比达到46%的新高,但2022年德国温室气体排放总量约为7.61亿吨二氧化碳,与基准年1990年相比减少近39%,连续第二年未能实现40%的减排目标。

10、EIA预测2024年全球石油消费创新高

美国能源情报署(EIA)预计,今年汽油、柴油和航空燃料等液体燃料的全球消费量将将自2019年以来首次超过1亿桶/日,2024年将超过1.02亿桶/日,创历史新高。原油价格预计将在2023年和2024年下降,即使消费增加,主要是因为美国和海外原油产量将在未来两年持续增长。EIA预测,2024年基准布伦特原油平均价格将低于每桶80美元,比2022年下跌20%以上。

11、美国预测今年全球石油日均需求将自2019年以来首次超过1亿桶

美国能源情报署(EIA)称,随着新冠疫情消退和全球经济全面开放,全球汽油和柴油等液体燃料的消费量可能在2024年达到历史最高水平。该预测显示,今年全球石油日均需求将自2019年以来首次超过1亿桶,2024年将超过1.022亿桶。这一数字高于去年的9,940万桶。

12、俄罗斯允许哈萨克斯坦过境向德国运输石油

哈萨克斯坦能源部部长博拉特当地时间11日表示,哈萨克斯坦计划1月期间利用“友谊”石油运输管道过境俄罗斯向德国出口2万吨石油,已经得到了俄罗斯方面的口头允许。博拉特表示,首批出口量为2万吨,总计划将过境俄罗斯出口量约为150万吨,而最大出口能力为600万吨。2022年12月,德国表示2023年将不再从俄罗斯进口石油,但将从哈萨克斯坦进口石油。

13、CREA:油价上限使俄罗斯每天收入损失高达1.7亿美元

总部位于赫尔辛基的能源与清洁空气研究中心(CREA)在一份报告中表示,从2月5日起,当价格上限范围扩大至成品油时,俄罗斯每天的收入损失将增至2.8亿美元。这项研究进一步证明了七国集团(G7)施加的价格上限以及相关的欧盟制裁对俄罗斯的影响。目前,俄罗斯的旗舰原油的售价已经不到国际油价的一半。

14、日本2022年进口电动汽车新车销量首次突破1万辆

日本汽车进口协会11日公布的数据显示,2022年外国车商纯电动汽车新车在日销量为14341辆,较上年增长66.6%,首次突破1万辆。同时公布的2022年新车总销量为242,226辆,下滑6.7%。比亚迪将于今年1月在日本发售纯电动汽车。

15、印度成为全球第三大汽车市场

根据印度汽车制造商协会的初步统计结果,2022年,印度新增汽车销量为425万辆。这一数字超过了日本今年的420万台,使得印度成为全球仅次于中国和美国的第三大汽车市场。

16、中老铁路累计发送货物超1300万吨

今年开年以来,中老铁路货物运输量实现稳步上升,日均发送货物2.5万吨,较去年同期增长4倍,日均运输跨境货物8000多吨。自开通以来,截至1月10日,中老铁路累计发送货物突破1300万吨。其中,国内段发送货物1044万吨,国外段发送285万吨,跨境货物运输246万吨。

17、丰田在华新车销量十年来首降

丰田汽车1月10日发布消息称,该企业2022年在中国市场的新车销量为194.06万辆,较上年减少0.2%。这是丰田在华十年来首次同比下滑。丰田中国方面1月11日接受第一财经采访时称,主要受疫情影响。

18、特斯拉第三家海外工厂即将在印尼落地

据知情人士透露,特斯拉即将与印尼政府达成一项在印尼建厂的初步协议,马斯克一直希望能够利用印尼国内关键金属的储量来制造电池。如果建成,这家工厂每年将生产多达100万辆汽车。如果能够建成,印尼工厂将是特斯拉在美国本土市场以外的第三家海外工厂,另外两家工厂分别位于上海和柏林。

19、美股四季度派息放缓

由于对宏观经济的担忧加剧,第四季度美国公司普通股的股息增长放缓。2022年第四季度美国企业普通股股息增加规模为163亿美元,比2022年第三季度的191亿美元下降14.6%,比2021年第四季度的20.6美元下降20.6%。

20、美股收高纳指四连涨

美股周三收高,纳指连续第四个交易日上涨。投资者越来越相信周四的CPI报告将显示通胀降温,并向美联储发出信号、表明之前的加息已经产生了预期的影响。道指涨268.91点,涨幅为0.80%,报33973.01点;纳指涨189.04点,涨幅为1.76%,报10931.67点;标普500指数涨50.36点,涨幅为1.28%,报3969.61点。

21、WTI原油周三收高3.1%

美国WTI原油期货周三收高,并录得连续第五个交易日上涨。纽约商品交易所2月交货的美国基准原油——西德州中质原油(WTI)期货价格上涨2.29美元,涨幅接近3.1%,收于每桶77.41美元。

22、黄金期货周三收高0.1%

纽约黄金期货周三上涨并创八个月新高。周三,纽约商品交易所2月交割的黄金期货价格上涨2.40美元,涨幅为0.1%,收于每盎司1878.90美元,为5月6日以来的最高收盘价。

23、股市及外汇行情一览表

国内财经

1、一季度各地拟新发地方债规模已超1.1万亿元

2023年初,地方政府专项债券发行工作延续“早发快用”节奏,专项债“开闸”日期再度前置。据不完全统计,截至1月11日,一季度各地拟发行新增地方政府债券规模已超1.1万亿元,其中,拟发行的新增专项债规模已达9775.431亿元。

2、发力早力度大,多地敲定今年投资计划

2023年首月,多个省份相继披露今年固定资产投资目标及重大项目投资计划,其中不少省份今年计划完成投资额度超万亿元。河南、安徽等地还积极推动重大项目快开工、快建设,力争首季“开门红”。专家表示,今年挑大梁的经济大省和中西部发展空间足的省份发力早、力度大,正成为地方稳投资的主角。同时,各地投资结构优化,呈现出创新驱动、产业转型升级趋势。

3、公安部:2022年全国机动车保有量达4.17亿辆

据公安部统计,2022年全国机动车保有量达4.17亿辆,其中汽车3.19亿辆;机动车驾驶人达5.02亿人,其中汽车驾驶人4.64亿人。2022年全国新注册登记机动车3478万辆,新领证驾驶人2923万人。截至2022年底,全国新能源汽车保有量达1310万辆,占汽车总量的4.10%,扣除报废注销量比2021年增加526万辆,增长67.13%。

4、2022年国内挖掘机销量同比降四成

中国工程机械工业协会公布的最新数据显示,根据对26家挖掘机制造企业的统计,去年12月销售各类挖掘机总计1.69万台,同比下跌29.8%,时隔五个月后再度陷入负值。全年挖掘机销量总计26.13万台,同比下降23.8%。其中,国内市场销量15.19万台,同比下降44.6%;出口销量10.95万台,同比增长59.8%。

5、2023年四川GDP预期增长6%左右

1月11日上午9时,四川省第十四届人民代表大会第一次会议开幕会在成都举行。省长黄强代表四川省人民政府作工作报告。报告中提到,全省经济社会发展主要预期目标是:地区生产总值增长6%左右,尽最大努力争取更好结果,确保总量突破6万亿元;城镇新增就业85万人;居民消费价格指数控制在103左右;地方一般公共预算收入、城乡居民人均可支配收入与经济增长基本同步;粮食产量稳定在715亿斤以上。完成国家下达的节能减排和环境保护目标任务。

6、上海确定2023年GDP增长预期:5.5%以上

上海市市长龚正作《政府工作报告》。龚正说,综合各方面因素,建议今年全市经济社会发展的主要预期目标是:全市生产总值增长5.5%以上,地方一般公共预算收入增长5.5%,全社会研发经费支出相当于全市生产总值的比例达到4.3%左右,城镇调查失业率5%以内,居民人均可支配收入增长与经济增长基本同步,居民消费价格涨幅3%左右,环保投入相当于全市生产总值的比例保持在3%左右,单位生产总值能耗、单位生产总值二氧化碳排放量进一步下降,主要污染物重点工程减排量完成国家下达目标。

7、上海市长:上海GDP连续两年突破4万亿元

上海市第十六届人大一次会议1月11日上午在世博中心开幕。上海市市长龚正作《政府工作报告》。龚正说,过去五年,上海城市综合实力跃上新台阶。全市生产总值突破4万亿元大关,人均生产总值达到17.8万元左右。地方一般公共预算收入达到7608.2亿元。金融市场交易总额从2017年的1428.4万亿元增加到近3000万亿元。

8、上海外贸进出口总额连续两年超4万亿

上海市第十六届人大一次会议1月11日上午在世博中心开幕。上海市市长龚正作《政府工作报告》。报告显示,过去五年间,上海外贸进出口总额连续两年超过4万亿元,实际使用外资五年累计达到1030亿美元左右、比上个五年增长15.8%左右,跨国公司地区总部、外资研发中心分别新增266家和105家,累计分别达到891家和531家。

9、上海居民人均可支配收入5年增长2万元

上海市第十六届人大一次会议1月11日上午在世博中心开幕。上海市市长龚正作《政府工作报告》。龚正说,过去五年,人民生活水平持续提升。居民人均可支配收入从2017年的5.9万元增加到7.9万元左右。居民消费价格保持平稳,年均上涨1.9%。年均新增就业岗位58.8万个,年均城镇调查失业率4.7%左右。

10、龚正:五个新城已开工建设544个重大项目

上海市市长龚正作《政府工作报告》。龚正说,过去五年,城市数字化转型全面推进。率先建成5G和固定宽带“双千兆”城市,聚力打造“张江在线”等在线新经济生态园,形成便捷就医服务等一批数字生活场景,成为首个荣获世界智慧城市大奖的中国城市。城市空间格局优化重塑。五个新城建设全面推进,开工建设544个重大项目、总投资8415.6亿元。南北转型迈入快车道。

11、龚正:上海今年要完成投资2150亿元

上海市第十六届人大一次会议1月11日上午在世博中心开幕。上海市市长龚正作《政府工作报告》。《政府工作报告》显示,上海将持续推进重大工程建设,全年完成投资2150亿元。加快高端制造业和现代服务业扩投资、提产能、增效益,推动一批引领性强、带动性大、示范性好的高能级产业项目落地。开工建设13号线东延伸、21号线东延伸等轨道交通线,加快建设上海示范区线、崇明线、机场联络线等轨道交通线,推进沪苏湖铁路上海段、沪渝蓉铁路上海段、北横通道东段等重要基础设施建设。启动建设原水西环线,推进杨树浦、长桥等水厂深度处理改造。低效建设用地减量15平方公里。

12、江西GDP突破3万亿元

2023年江西两会,江西晒出过去五年经济发展成绩单,全省GDP突破3万亿元,全国排名由第18位前移至第15位。刚刚过去的2022年,江西预计GDP增长5%左右,2023年目标增长7%左右。

13、2023年天津GDP预期目标增长4%左右

根据报告,2023年天津市经济社会发展的主要预期目标是:全市地区生产总值增长4%左右,一般公共预算收入、居民人均可支配收入保持与经济增长基本同步,固定资产投资增长3%左右,社会消费品零售总额增长6%左右,外贸进出口持平略增,城镇新增就业35万人,城镇调查失业率5.5%左右,居民消费价格涨幅控制在3%左右,节能减排降碳完成国家下达目标。

14、河北:2023年GDP预期目标增长6%左右

河北省第十四届人民代表大会第一次会议11日正式召开,省长王正谱代表河北省人民政府向大会作政府工作报告。根据报告,河北省今年经济社会发展的主要预期目标是:地区生产总值增长6%左右,一般公共预算收入增长6%左右,规模以上工业增加值增长5.5%以上,固定资产投资增长6.5%左右,社会消费品零售总额增长6%以上,进出口总值增长5%;居民人均可支配收入增长6.5%;居民消费价格指数涨幅控制在3%左右;城镇调查失业率控制在5.5%左右;PM2.5平均浓度持续改善,单位GDP能耗下降2%。

15、云南:预计2022年地区生产总值增长4%左右

云南省第十四届人民代表大会第一次会议11日开幕,云南省省长王予波在政府工作报告中介绍,预计2022年地区生产总值增长4%左右、跑赢全国平均水平,规模以上工业增加值增长7.5%左右,地方一般公共预算收入同口径增长2%,居民人均可支配收入增长4.5%左右。

16、今年江苏交通建设投资2000亿元

据中国江苏网消息,1月10日召开的2023年全省交通运输工作会议上获悉,今年江苏交通基础设施建设投资2000多亿元,同比增长10.7%。其中,要确保南沿江城际铁路建成通车,开工建设潍坊至宿迁铁路,力争开工合肥至宿迁铁路宿迁至泗县段。加快构建现代综合交通运输体系,奋力打造“人民满意交通”。

17、河北雄安新区建设加速

从河北省“两会”上了解到,河北坚持高标准高质量推进雄安新区建设,积极承接北京非首都功能疏解,已有140多家央企机构注册新区。2023年河北将坚持建设服从规划、进度服从质量,集中力量抓好启动区、起步区和重点片区建设,加快R1线、雄商高铁等重大工程建设进度,年内完成投资2000亿元以上。

18、黄石新港2022年吞吐量2930万吨

据盐田港集团官微,2022年,黄石新港年吞吐量2930万吨(含集装箱),营业收入2.44亿元,利润6083万元,分别同比增长44%、28%、126%,超额完成年度目标,各项指标均创开港运营以来历史新高。黄石新港全年散件杂货吞吐量2744.9万吨,同比增长42%,稳居长江中上游单体港区第二大港。

19、绍兴:上调住房公积金贷款最高额度至100万元

1月11日,据浙江省绍兴市住房公积金管理中心网站,绍兴市住房公积金管理委员会印发《住房公积金“惠民生、促共富”十条举措》的通知。支持缴存职工刚性和改善性住房需求,进一步上调全市住房公积金贷款最高额度,即三区及诸暨市单职工家庭贷款最高额度由60万元上调至70万元,双职工家庭贷款最高额度由80万元上调至100万元;嵊州市、新昌县单职工家庭贷款最高额度由35万元上调至50万元,双职工家庭贷款最高额度由60万元上调至80万元。

证券期货

1、创业板指冲高回落跌逾1%

1月11日,三大指数全天冲高回落,创业板指领跌。总体上个股跌多涨少,两市超3800只个股下跌。沪深两市今日成交额7418亿,较上个交易日缩量54亿。截至收盘,沪指跌0.24%,深成指跌0.59%,创业板指跌1.13%。北向资金尾盘加速吸筹,全天大幅净买入76.14亿元,连续6日做多A股,其中沪股通净买入48.23亿元,深股通净买入27.91亿元。1月以来累计加仓超410亿元。

2、两市融资余额减少2.47亿元

截至1月10日,上交所融资余额报7649.95亿元,较前一交易日增加1.71亿元;深交所融资余额报6862.11亿元,较前一交易日减少4.18亿元;两市合计14512.06亿元,较前一交易日减少2.47亿元。

3、逾200家公司发布年报业绩预告

据Wind数据,截至发稿,披露2022年度业绩预告的公司数量已超过200家。按照已发布2022年度业绩预告公司的预告类型来看,预增、略增、续盈、扭亏等业绩预喜公司合计超过150家,占比约3/4。从已发布预喜业绩预告的公司所属行业来看,医药生物、电力设备等行业公司较多,均在10家以上。

4、43家公司已获A股“入场券”,计划募资419.97亿元

目前有43家公司已经拿到“入场券”,但尚未上市,计划募资(含实际募资)合计419.97亿元。另外有897家企业处于上市申请排队中。综合来看,目前A股待入场企业940家,计划募资超过6447亿元。2022年上市新股424家,合计募资5868亿元,同比增长2.64%,刷新历史新高。专家表示,2023年经济回暖,资本市场对实体企业的支持力度将继续加大,随着注册制改革的推进,新股融资规模有望再创新高。

5、公募基金正积极参与A股上市公司定向增发

公募基金正在掀起参与A股上市公司定向增发的热潮。Wind数据显示,2023年以来,已有十余家公募基金旗下的50余只产品成功获配上市公司定增发行,其中大消费、基础化工等领域受到重点关注。展望2023年,不少机构预计,伴随着市场行情的回暖,定增市场也将迎来新的增长。作为“嗅觉”敏锐的公募机构,2023年在定增项目参与上或更加密集。

6、开年多只基金下调费率吸引投资者

2023年伊始,公募基金积极通过下调基金费率(包括管理费率、托管费率、销售服务费率等)的方式让利投资者、提升投资者信心和持有体验。今年以来已有8只基金调整费率,其中6只为债券型基金,而债券型基金普遍将管理费率调整至0.3%。

7、1.72万只私募基金仅三成去年实现正收益

1月11日,私募排排网发布的2022年年度私募基金业绩榜单显示,有业绩更新的1.72万只私募证券投资基金,去年全年平均收益率为-8.03%。其中,有5080只私募基金取得了正收益,占比为29.49%。从策略分类来看,债券型基金去年整体业绩领先,而股票多类策略基金表现偏弱。多位业内人士表示,2022年权益市场整体走弱,市场风险偏好下行,驱动部分资金流入债券市场,因此债券型基金全年业绩表现尚可。

8、六大期货期权明日引入境外交易者

近期,证监会确定郑州商品交易所的菜籽油、菜籽粕、花生期货和期权为境内特定品种,这些品种于2023年1月12日引入境外交易者。随着郑商所6个油脂油料期货期权品种获批成为境内特定品种,我国期货市场境内特定品种将达23个,境外客户日益成为我国期货市场交易和竞价的重要力量。

1、中国炼焦行业协会:2022年11月会员企业焦炭产量1803.90万吨

据中国炼焦行业协会1月11日消息,2022年11月份,纳入统计的会员企业焦炭产量1803.90万吨,同比增长3.85%,煤焦油产量为72.42万吨,同比增长7.62%;粗苯产量为19.60万吨,同比增长10.79%;轻苯产量为1.56万吨,同比增长1.97%;硫酸铵产量为19.02万吨,同比增长10.96%;甲醇产量为31.11万吨,同比增长17.09%;苯处理量为14.09万吨,同比降低5.47%;煤焦油处理量为36.13万吨,同比增长0.27%。

2、山西:做好煤炭增产保供和新增产能核增

1月10日上午,山西省委副书记、代省长金湘军在省能源局调度全省能源保供工作。在听取发言后,金湘军就做好今年能源保供工作提出要求。一是扎实做好煤炭增产保供和新增产能核增。二是确保电力和天然气安全稳定供应。三是全力做好能源运输保障。四是推动煤炭行业高质量发展。五是牢牢守住安全生产底线。六是强化责任落实和监测调度。

3、山西开展专项检查 责令停产整顿煤矿33座

据山西省应急管理厅获悉消息,2022年5—11月,山西省组织省、市、县应急管理部门分别对辖区煤矿开展了“一通三防”和机电管理专项检查。专项检查期间,山西省、市、县成立检查组102个,各级部门检查煤矿共计788座,发现各类安全隐患和问题20722条,其中重大隐患26条,责令停产整顿煤矿33座,责令局部停止采掘工作面24处,暂扣安全生产许可证23个,实施行政处罚5223.3万元。

4、2022年中煤集团签订煤炭中长期合同1.6亿吨

2022年,中煤集团压实责任,全力以赴做好重点时段、重点区域、重点行业保供稳价工作。2022年商品煤产量同比增长4%,全年中长期合同履约率94%,其中7月份以来电煤中长期合同均按100%安排兑现,有力保障了发电、供热企业的用煤需求。

5、沙钢永兴特钢4#高炉年度大修完成

1月10日早晨5时30分,随着第一炉铁水的奔涌而出,标志着沙钢永兴特钢公司4#高炉年度大修完美收官,顺利复产。经过11个多小时的精心冶炼,1月10日早晨5时30分,4#高炉顺利流出第一炉火红滚烫的铁水。据了解,炼铁厂4#高炉于2022年12月21日正式停炉大修。

6、宝钢股份罗泾园一期项目正式开工

1月9日上午,宝钢股份罗泾先进材料低碳智造园一期工程、数智宝地·罗泾园项目一期正式开工建设。该项目用地面积约216亩,新建总建筑面积约126589平方米,总投资5.08亿元,屋顶及光伏设备投资6000余万元,将同步建成,建设周期365天。

7、本钢矿业歪头山矿超额完成2022年铁精矿生产任务

2022年,本钢矿业歪头山矿通过建立保障机制、深挖采场潜力、强化生产管控等措施,完成铁精矿产量2814567吨,超额完成全年生产任务。

9、南芬铁矿提前一个月完成年度计划

2022年初以来,本钢矿业南芬铁矿厂科学合理制订年、季、月、旬的矿石产量和质量计划,确保采场可采矿石储量充足,并定期统计采矿量和储矿量,建立配矿模型,确保各部位、各品类矿石比例均衡。截至2022年11月30日,该矿累计完成采剥总量9868.62万吨,超计划564.62万吨,提前一个月完成2022年采剥总量指标。

10、郑州煤电:2022年煤炭收入40.13亿元

郑州煤电1月11日公告,2022年第四季度煤炭收入10.81亿元,同比增长12.09%;毛利4.16亿元,同比增长2.60%。2022年全年煤炭收入40.13亿元,同比增长41.37%;毛利15.31亿元,同比增长68.43%。

11、包钢白云鄂博铁矿2022年完成矿石采剥总量2406万吨

2022年,包钢白云鄂博铁矿全年完成矿石采剥总量2406万吨,超年基础计划54万吨,矿石输出完成1062万吨,超年基础计划33万吨,累计输出含铁岩184.9265万吨,全年实现利润27亿元。

12、淡水河谷拟在中东建设巨型枢纽,为钢铁行业提供脱碳方案

近期,淡水河谷宣布,该公司已与沙特阿拉伯王国、阿拉伯联合酋长国和阿曼苏丹国的当地政府和客户签署三项备忘录,就于当地开发工业化综合运营区(巨型枢纽)从而为钢铁行业提供低碳产品共同进行研究。签约各方正寻求在这些巨型枢纽开发方面开展合作,以期为当地市场及海运市场生产并供应可显著减少二氧化碳排放的热压块铁(HBI)和钢铁产品。

13、安赛乐米塔尔宣布卷材提价80欧元/吨

安赛乐米塔尔已将对欧洲客户的热轧卷报价上调至760欧元/吨交货价,冷轧卷上调至860欧元/吨交货价,热镀锌上调至880欧元/吨交货价。自12月以来,包括安赛乐米塔尔在内的欧洲板材生产商一直坚持提价。价格涨幅将取决于欧洲的需求水平和国际卷材市场的价格趋势。

14、挪威初创钢铁公司Blastr计划投资40亿欧元(合42.67亿美元)在芬兰建造绿色钢厂

挪威初创绿色钢铁公司Blastr Green Steel(Blastr)计划投资40亿欧元(合42.67亿美元),在芬兰的因科港(Inkoo)建立一家配备综合制氢设备的绿色钢厂。Blastr已与北欧能源公司Fortum签订了一份意向书,为Blastr提供位于赫尔辛基以西55公里的芬兰Inkoo Joddbole现有工业用地的独家使用权。绿色钢铁将成为开发风力涡轮机等可再生能源基础设施以及建筑、汽车工业和消费品等领域的关键原材料。

15、安米(波兰)重启3号高炉

安塞乐米塔尔(ArcelorMittal)子公司安米(波兰)其Dabrowa Gornicza工厂的2号高炉关停前的各项准备工作正有序推进,预计将于2023年3月开始检修,检修时间2-3个月,总费用将超过1亿欧元。目前正在重启3号高炉,预计在未来2-3周内达到最大产能。两个高炉年度粗钢产能均为230万吨左右。

16、Cyclone Metals收购全球最大的未开发磁铁矿项目

Cyclone Metals Ltd(ASX:CLE)是一家澳大利亚的矿产开发和投资公司。近日该公司收购了加拿大Block 103项目,该项目是世界上最大的未开发磁铁矿铁矿项目,符合NI 43-101标准的矿产资源超过72亿吨,铁品位为29.2%。该项目位于加拿大纽芬兰和拉布拉多的世界级铁矿省,周围有IOC(力拓)、塔塔钢铁和Champion Iron等众多主要铁矿石生产商。

17、巴西于12月恢复向中国出口铝土矿

巴西外贸统计系统Comex Stat数据显示,巴西12月铝土矿出口总量为489406吨,环比上涨51.08%,同比上涨40%。值得注意的是,当月巴西出口至中国174831吨铝土矿,这是该国自2019年10月以来首次出口铝土矿至中国。此外,12月巴西出口至加拿大21万吨铝土矿,出口至希腊10万吨。

18、斯洛伐克铝生产商Slovalco在经营70年后将关闭

斯洛伐克唯一的铝生产商Slovalco在运营了70年后关闭了其冶炼厂。Slovalco表示,经过几十年的运营,它再也无力运营剩下的十座熔炉。在原铝生产关闭后,Slovalco将继续运营去年 6 月建立的处理铝废料的重熔设施。

19、塔洛斯能源公司在墨西哥湾发现深水油田

塔洛斯能源公司(Talos Energy)于近日宣布,在2022年第四季度的连续钻井作业中,公司在Lime Rock和Venice的两个深水勘探项目均发现具有商业开采价值的石油和天然气。 这两口井预计综合总产量与钻前估计的一致,约为15万~20万桶/日。总可采资源量与钻前估计的2000万~3000万桶/日也基本一致。

20、BDI指数跌至逾4个月低点

波罗的海干散货运价指数周三跌至逾四个月低点,受各类型船舶需求疲软打压。波罗的海干散货运价指数下跌53点或4.8%,至1043点,为去年9月1日以来的最低水平。海岬型船运价指数下跌66点或4.3%,至1470点。海岬型船日均获利减少553美元,至12188美元。巴拿马型船运价指数自12月中旬以来连续下跌,今日下降63点或5.3%,至1126点。巴拿马型船日均获利减少568美元,至10137美元。超灵便型散货船运价指数下跌41点,至762点,为连续第14个交易日下跌。

21、LME期铜收涨212美元

LME期铜收涨212美元LME期铜收涨212美元,报9124美元/吨。LME期铝收涨46美元,报2510美元/吨。LME期锌收涨46美元,报3207美元/吨。LME期铅收跌8美元,报2192美元/吨。LME期镍收跌427美元,报27039美元/吨。LME期锡收涨953美元,报26813美元/吨。

22、国内期货夜盘收盘普遍上涨

国内期货夜盘收盘普遍上涨,低硫燃料油(LU)涨超3%,沥青、纯碱涨超2%,苯乙烯(EB)、燃料油、PTA、液化石油气(LPG)涨超1%;跌幅方面,橡胶跌超1%。上期所原油期货2303合约夜盘收涨1.51%,报530.30元人民币/桶。沪金夜盘收跌0.36%,沪银收跌0.88%。国际铜夜盘收涨2.27%,沪铜收涨2.08%,沪铝收涨0.71%,沪锌收涨0.86%,沪铅收跌0.45%,沪镍收跌1.51%,沪锡收涨2.41%。不锈钢夜盘收涨0.15%。

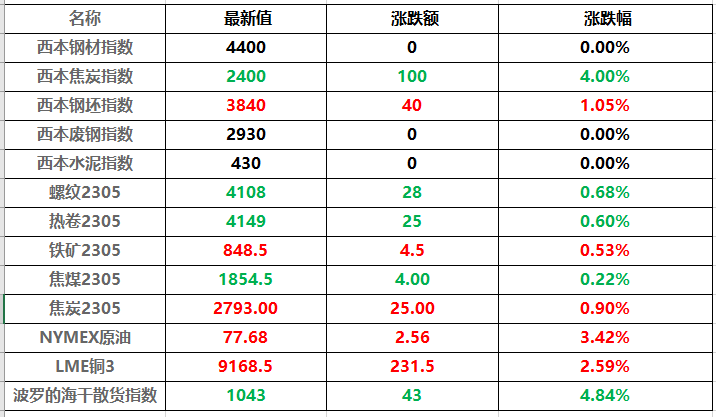

23、部分商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨