西本要闻

[库存看市场]库存转移不畅,钢价区间试探

2022年04月16日07:07 来源:西本资讯

本周(4月11日—4月15日),西本钢材指数收在5280元/吨,周环比下跌30元。西本资讯监测的数据显示,截止4月15日,全国69个主要市场25mm规格三级螺纹钢平均价格为5229元/吨,周环比下跌36元/吨;高线HPB300φ6.5mm为5457元/吨,周环比下跌34元/吨。

本期,全国各地市场建筑钢材价格震荡运行:其中,北方钢厂助力,市场先跌后涨;南方需求平淡,报价起起落落。本周西本钢材指数下调,成本指数上行,表明钢厂动态利润空间缩小;本周螺纹钢期货频繁上下,对现货市场形成引导。另外,本周上海市场继续全域封控,终端需求降至冰点。

期货方面,本周黑色系主力合约频繁上下:铁矿石高位整理,焦炭强势运行,热卷和螺纹先跌后涨。其中,热卷2210合约周五夜盘收在5181元,较上周五夜盘5150元,上涨31元/吨;螺纹钢2210合约周五夜盘收在5038元/吨,较上周五夜盘4970元,上涨68元/吨;从全周走势情况看,原料端(铁矿石和焦炭)重回强势,成材端(热卷和螺纹)先抑后扬。

回首本期,消息面多空交织,原料价格维持高位,螺纹现货区间波动,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据显示:截至4月14日,沪市螺纹钢库存总量为63.85万吨,较上周增加0.6万吨,增幅为0.95%;目前库存量较上年同期(4月15日的66.45万吨)减少2.6万吨,减幅为3.91%,减幅环比继续收窄。本周库存量小幅回升,主要是因为出库作业基本停止。

本期,西本资讯监测的沪市线螺周终端采购量为零,环比上周再降;终端采购量持续回落,并且最终停滞。从历史数据看,本周终端采购量创下了历史记录,后期复苏有赖于管控放松。

本期西本钢材指数震荡小跌,市场价格小幅波动:前期持续走弱,后期止跌回升。当下上海市场现状是:社会库存无法消化,终端需求被迫“静默”;期货市场剧烈起伏,商家只能临渊羡鱼。目前市场行情处于“封控”状态,预计下周西本钢材指数仍会向上试探。

二、库存总结分析

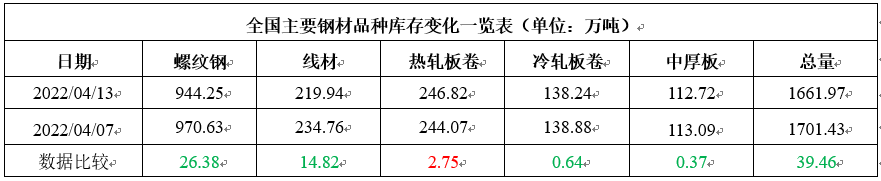

本期全国35个主要市场样本仓库钢材总库存量为1661.97万吨,较上周减少39.46万吨,减幅为2.32%。主要钢材品种中,本期螺纹钢库存量为944.25万吨,环比上周减少26.38万吨,减幅为2.72%;线盘总库存量为219.94万吨,环比上周减少14.82万吨,减幅为6.31%;热轧卷板库存量为246.82万吨,环比上周增加2.75万吨,增幅为1.13%;冷轧卷板库存量为138.24万吨,环比上周减少0.64万吨,减幅为0.46%;中厚板库存量为112.72吨,环比上周减少0.37万吨,减幅为0.33%。

据西本资讯历史数据,当前库存总量较上年同期(2021年4月15日的1799.66吨)减少137.69万吨,减幅为7.65%。分品种看,本期除冷卷库存总量增加,螺纹、线材、热卷、中厚板库存均为减少。不过,本期社会库存减少,主要原因是多地疫情防控,导致物流运输受阻,资源从厂库向外转移不畅,目前华北、华东、华南等地部分厂区库存累积较快。

本周,华东区域建筑钢价格区间震荡,全周呈现先抑后扬走势。目前,山东、安徽和浙江市场价格较高,江西市场价格最低,高低差距约300元/吨。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格区间在4800-5120元/吨,环比上周五高位下调30元/吨。

本周,华东区域建筑钢价格区间震荡,全周呈现先抑后扬走势。目前,山东、安徽和浙江市场价格较高,江西市场价格最低,高低差距约300元/吨。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格区间在4800-5120元/吨,环比上周五高位下调30元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

一季度全国铁路固定资产投资完成1065亿元

国铁集团消息,今年一季度,全国铁路固定资产投资完成1065亿元,同比增长3.1%,铁路新线开通447公里,其中高铁233公里。

多地集中开工一批重大项目

进入4月份,基建投资持续发力,多地集中开工一批重大项目。据记者不完全统计,4月1日-4月8日,安徽省、黑龙江省、河南省、内蒙古自治区、甘肃省等地合计开工4385个重大项目,总投资额合计20844亿元。

3月份新增人民币贷款3.13万亿元

中国3月份新增人民币贷款3.13万亿元,同比多增3951亿元,预期2.8万亿元,2月为1.23万亿元。3月末,外币贷款余额9432亿美元,同比增长2.9%。一季度外币贷款增加305亿美元,同比少增190亿美元。3月份,外币贷款减少125亿美元,同比多减143亿美元。3月M1货币供应年率4.7%,前值 4.70%,预期 4.40%。3月M2货币供应同比 9.7%,预期 9.2%,前值 9.2%。3月社会融资规模增量 46500亿元人民币,前值 11928亿元人民币。

3月CPI和PPI同比上升

中国3月CPI同比增加 1.5%,预期1.4%,前值 0.9%。中国3月PPI同比增加8.3%,预期 8.1%,前值 8.8%。3月份,受国内多点散发疫情和国际大宗商品价格上涨等因素影响,CPI环比持平,同比涨幅有所扩大。3月份,受国际大宗商品价格上涨等因素影响,PPI环比上涨,同比涨幅继续回落。

李克强主持召开经济形势部分地方政府主要负责人座谈会

李克强指出,要增强紧迫感,抓紧落实中央经济工作会议精神和政府工作报告举措,退税减税降费、金融支持实体经济、专项债发行使用、重点项目开工建设、支持企业稳岗等政策的实施,都要靠前安排和加快节奏,上半年要大头落地,形成更多实物工作量。要抓住关键,有力有效应对经济运行面临的突出矛盾。保障电力煤炭等能源稳定供应,加快释放国内先进煤炭产能。李克强指出,确保交通骨干网络、港口等有序运行,畅通国际国内物流,维护产业链供应链稳定。要加强形势跟踪研判,及时研究应对预案,根据需要研究采取更大力度的政策举措。

财政部:今年用于项目建设的专项债券额度已全部下达

财政部副部长许宏才12日在国新办发布会上表示,在今年新增3.65万亿元专项债限额中,用于项目建设的专项债券额度已经全部下达。

中汽协:3月汽车产销同比下滑

4月11日,中国汽车工业协会公布月度数据,数据显示,今年3月,汽车产销数据分别为224.1万辆和223.4万辆,同比下滑9.1%和11.7%;环比增长23.4%和28.4%。1-3月,汽车产销累计648.4万辆和650.9万辆,同比增长2.0%和0.2%。值得关注的是,本月中国汽车工业协会统计的国内汽车产销数据剔除了汽车出口部分。

李克强主持召开国务院常务会议

李克强主持召开国务院常务会议,确定加大金融支持实体经济的措施,引导降低市场主体融资成本。决定进一步加大出口退税等政策支持力度,促进外贸平稳发展。部署促进消费的政策举措,助力稳定经济基本盘和保障改善民生。会议指出,消费对经济有持久拉动力,事关保障改善民生。适时运用降准等货币政策工具,进一步加大金融对实体经济特别是受疫情严重影响行业和中小微企业、个体工商户支持力度,向实体经济合理让利,降低综合融资成本。稳定当前消费,释放消费潜力。一要应对疫情影响,促进消费恢复发展。抓紧把已出台的特困行业纾困政策落实到位,稳住更多消费服务市场主体。

3月中国出口钢材494.5万吨

海关总署数据显示,2022年3月中国出口钢材494.5万吨,较上月增加132.5万吨,同比下降34.4%;一季度中国累计出口钢材1317.9万吨,同比下降25.5%。3月中国进口钢材101.1万吨,较上月增加6.1万吨,同比下降23.4%;一季度中国累计进口钢材321.8万吨,同比下降13.4%。3月中国进口铁矿砂及其精矿8728.3万吨,较上月增加598.3万吨,同比下降14.5%;一季度月中国累计进口铁矿砂及其精矿26835.7万吨,同比下降5.2%。3月中国进口煤及褐煤1642.3万吨,较上月增加519.3万吨,同比下降40.0%;一季度中国累计进口煤及褐煤5181.2万吨,同比下降24.2%。

4月上旬重点钢企粗钢产量和库存双双增加

2022年4月上旬,重点统计钢铁企业共生产粗钢2223.96万吨、生铁1963.71万吨、钢材2088.21万吨。其中,粗钢日产222.40万吨,环比增长2.96%;生铁日产196.37万吨,环比增长5.65%;钢材日产208.82万吨,环比下降1.34%。当旬末,钢材库存量1848.81万吨(是今年以来最高点),比上一旬增加186.81万吨,增幅11.24%。比上月同旬增加180.61万吨,增幅10.83%;比年初增加719.12万吨,增幅为63.66%;比去年同期增加299.24万吨,增幅为19.31%。比去年的最高点(3月上旬1788.39万吨)增加60.42万吨,增幅3.38%。

央行:全国已经有一百多个城市的银行自主下调房贷利率

中国人民银行14日召开2022年一季度金融统计数据新闻发布会,中国人民银行金融市场司司长邹澜表示,近期,房贷利率下调主要是发生在银行层面。3月份以来,由于市场需求减弱,全国已经有一百多个城市的银行根据市场变化和自身经营情况,自主下调了房贷利率,平均幅度在20个到60个基点不等。

央行宣布下调金融机构存款准备金率

中国人民银行决定于2022年4月25日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。为加大对小微企业和“三农”的支持力度,对没有跨省经营的城商行和存款准备金率高于5%的农商行,在下调存款准备金率0.25个百分点的基础上,再额外多降0.25个百分点。本次下调后,金融机构加权平均存款准备金率为8.1%。此次降准为全面降准 共计释放长期资金约5300亿元。

本周,宏观面消息冷暖交替,主要体现在:1、经济下行压力更大,高层表态采取应对措施;2、货币政策倾向宽松,3月份贷款新增好于预期;3、稳定宏观经济大盘,央行再次下调存款准备金率;4、项目建设资金有保障,专项债券额度全部下达;5、大宗商品价格上涨,PPI同比涨幅继续回落;6、多地集中开工重大项目,一季度铁路投资增速有限;7、疫情复发制约需求,汽车产销量同比下滑;8、市场需求减弱,多地下调房贷利率。

从本周政策动向看,在疫情多点复发,管控措施趋严,内需消费受到抑制的现状下,高层不断在“吹暖风”,职能部门也有相应措施出台,进而提振了市场预期,这也是本周黑色系期货跌后反弹的动力所在。下周,国家统计局将揭晓一季度宏观经济数据,接下来,就要看“稳经济”的手段如何落地。

从行业面看,国际市场总体向好,一定程度上对冲了国内需求降速的风险:据海关数据,2022年3月中国出口钢材494.5万吨,较上月增加132.5万吨,进口钢材101.1万吨,较上月增加6.1万吨——3月钢材出口量环比增加26.55%,远超进口增幅。与此同时,国内产能也在迅速恢复:据中钢协数据,4月上旬,重点企业粗钢日均产量已经连续三旬回升,并创下去年6月下旬以来新高。另外,疫情管控对资源流通形成障碍,对需求端的抑制也很明显:截至4月上旬末,重点企业钢材库存量1848.81万吨(是今年以来最高点),比去年的最高点(3月上旬1788.39万吨)增加60.42万吨,增幅3.38%——这也是2020年3月中旬以来的最高值。外需向好,内需“梗塞”,所以行情向上更多依赖预期的引导。

回首本周,期货翻云覆雨,现货跟涨追跌,疫情未见缓解,厂家涨多跌少。从行情走势看,全国各地表现不一:在北方,需求没有提振,钢厂协力推高;在南方,出货冷热不均,价格震荡运行;南北市场相互参照,价格先抑后扬。总体来看,区域钢厂强势,市场价格难跌;疫情影响需求,行情波动频繁。本周黑色系期货频繁起伏,现货市场区间整理,原料价格稳中抬升,终端需求受到抑制,贸易商心态仍不稳定。

疫情管控,流通不畅,成本抬升,价格难降,这是本周市场的主要特色;接下来,预计终端需求暂难放大,投机需求不会冲动,资本市场存在变数,现货价格整体偏强。可以看到,当前市场行情处于“纠结”阶段:厂家库存回升,社会库存小降;期货左右情绪,波动不由自主。

对于上海地区而言,市场行情陷入窘境:价格跟着情绪起落,实际基本没有成交。当前的利好因素主要有:原料价格更高,钢厂价格倒挂,商家不愿压价;利空因素主要是:刚需受到封控,资金回笼困难,资源流动受阻。笔者以为,本周钢价小幅调整,主要是受到资本市场和周边市场的扰动,本地需求对价格的“反馈”已经失灵。预计下周上海市场还将延续这样的走势,需要关注的是:期货市场的涨跌,疫情管控的松紧。[文]西本新干线特邀评论yijin员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨