西本要闻

[库存看市场]库存呈现反复,钢价低位整理

2021年11月13日07:28 来源:西本资讯

本周(11月8日—11月12日),西本钢材指数收在5090元/吨,周环比下跌60元。西本资讯监测的数据显示,截止11月12日,全国61个主要市场25mm规格三级螺纹钢平均价格为4974元/吨,周环比下跌191元/吨;高线HPB300φ6.5mm为5232元/吨,周环比下跌184元/吨。

本期,全国各地市场建筑钢材价格震荡下行,但不同区域跌幅差异明显:其中,华北、东北、西北需求疲弱,跌幅扩大;华东、华中、西南和华南市场情绪极端,震荡走低。本周西本钢材指数下跌,成本指数重挫,表明钢厂利润空间有所恢复;本周螺纹钢期货起落频繁,对现货市场形成引导。

期货方面,本周黑色系主力合约走势偏弱:铁矿石低位震荡,焦炭区间向下,热卷波动下行,螺纹多次下探。其中,热卷2201合约周五夜盘收4685元,较上周五夜盘下跌202元/吨;螺纹钢RB2201合约周五夜盘收在4212元/吨,较上周五夜盘下跌174元/吨;从全周走势情况看,原料端(铁矿石和焦炭)振幅收缩,成材端(热卷和螺纹)寻求底部。

回首本期,消息面缺少利好,原料市场继续下跌,螺纹现货走势偏弱,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

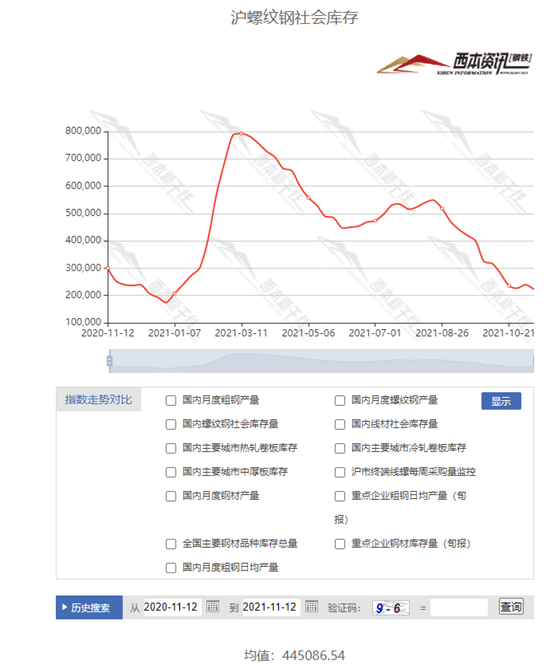

据西本资讯库存监测数据显示:截至11月11日,沪市螺纹钢库存总量为22.18万吨,较上周减少1.79万吨,减幅为1.74%,这是上海地区库存继上周增仓后,再次回落;目前库存量较上年同期(11月12日的32.18万吨)减少7.86万吨,减幅为24.42%。本周库存下降,主要原因是外地资源没有集中到港,加之本地市场价格下跌,价格优势回归,客户就近采购。

本期,西本资讯监测的沪市线螺周终端采购量为1.69万吨,环比上周增加6.29%;本周终端采购量环比回升,主要原因是天气持续晴好,价格下跌后,终端补货量增加。从历史数据看,本期终端采购量仍未回到正常水平,预计后期波动有限。

本期西本钢材指数走弱,市场价格调低:周一,大幅拉涨;周二,掉头下跌;周三,跌幅扩大;周四,先抑后扬;周五,回升遇阻。当下上海市场现状是:社会库存再次下降,终端需求略有提升;期货走势引导情绪,客户习惯追涨杀跌。目前市场行情处于“迷茫”状态,预计下周西本钢材指数还会震荡。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1120.82万吨,较上周减少38.68万吨,减幅为3.34%。主要钢材品种中,本期螺纹钢库存量为504.87万吨,环比上周减少31.85万吨,减幅为5.93%;线盘总库存量为140.99万吨,环比上周减少0.28万吨,减幅为0.2%;热轧卷板库存量为244.77万吨,环比上周减少5.98万吨,减幅为2.38%;冷轧卷板库存量为124.47万吨,环比上周增加1.18万吨,增幅为0.96%;中厚板库存量为105.72吨,环比上周减少1.75万吨,减幅为1.63%。

据西本资讯历史数据,当前库存总量较上年同期(2020年11月12日的1135.38吨)减少14.56万吨,减幅为1.28%,同比降幅明显收窄。分品种看,本期冷卷库存增加,螺纹、线材、热卷、厚板库存减少。

本周,华东区域建筑钢价格整体下跌,但不同区域跌幅不一,其中,山东、江西和福建市场跌幅最大,浙江市场跌幅较小。目前,安徽市场价格较高,江西市场价格最低,二者差距扩大到350元/吨。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格区间在4550-4900元/吨,环比上周五下跌50-150元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

10月份我国进出口总值3.34万亿元

10月份,我国进出口总值3.34万亿元,同比增长17.8%,环比下降5.6%,比2019年同期增长23%。其中,出口1.94万亿元,同比增长20.3%,环比下降2.1%,比2019年同期增长29%;进口1.4万亿元,同比增长14.5%,环比下降10%,比2019年同期增长15.6%;贸易顺差5459.5亿元,同比增加38.4%。今年前10个月,我国货物贸易进出口31.67万亿元,同比增长22.2%,稳的势头继续巩固。中国加入世界贸易组织20年来,货物贸易从世界第6位上升到第1位。

2021年10月中国出口钢材449.7万吨

海关总署2021年11月7日数据显示,2021年10月中国出口钢材449.7万吨,较上月减少42.3万吨,同比增长11.3%;1-10月中国累计出口钢材5751.8万吨,同比增长29.5%。10月中国进口钢材112.7万吨,较上月减少12.9万吨,同比下降41.6%;1-10月中国累计进口钢材1184.3万吨,同比下降30.3%。

10月中国进口铁矿砂及其精矿9160.6万吨

10月中国进口铁矿砂及其精矿9160.6万吨,较上月减少400.5万吨,同比下降14.2%;1-10月中国累计进口铁矿砂及其精矿93348.4万吨,同比下降4.2%。10月中国进口煤及褐煤2694.3万吨,较上月减少594.0万吨,同比增长96.2%;1-10月中国累计进口煤及褐煤25734.0万吨,同比增长1.9%。

基建投资按下加速键

随着诸多项目在年末开工落地,多位专家告诉记者,今年以来持续偏弱的基建投资增速在今年末明年初有望得到回升。不过,由于新开工的重大项目短期内形成的实物工作量对基建投资拉动有限,以及目前大力推进的新能源、新基建等项目总体规模较小,基建投资将在短期温和抬升托底经济。随着“十四五”重大工程项目先后开工,基建投资在明年上半年或迎来明显回升。长远来看,新能源、新基建对基建投资的拉动作用趋于增强。

乘联会:10月广义乘用车市场零售173.8万辆

乘联会数据显示,2021年10月广义乘用车市场零售达到173.8万辆,同比下降14.1%,但环比增长8.3%;2021年10月新能源乘用车市场零售达到32.1万辆,同比上涨141%,但环比下降3.9%。前10个月,新能源乘用车市场零售达到213.9万辆,比上年同期增长73.3%。

10月百城新房均价,65城涨31城跌

数据显示,2021年10月,全国100个城市新建住宅平均价格为16189 元/平方米,环比上涨0.09%。中指院的数据还显示,10月,100个城市中,新建住宅价格环比上涨的城市个数为 65 个。其中扬州和济宁涨幅最大,分别为0.95%和0.85%。当月,新建住宅价格环比下跌的城市个数为31个。其中,南宁、廊坊跌幅最明显,均跌0.60%。

中国10月PPI同比增长13.5%

2021年10月份,全国工业生产者出厂价格同比上涨13.5%,环比上涨2.5%;工业生产者购进价格同比上涨17.1%,环比上涨2.6%。1—10月平均,工业生产者出厂价格比上年同期上涨7.3%,工业生产者购进价格上涨10.1%。

中国10月社会融资规模增量为1.59万亿元

中国10月社会融资规模15900亿元,预期为17000亿元,前值为29018亿元。比上年同期多1970亿元,比2019年同期多7219亿元。其中,对实体经济发放的人民币贷款增加7752亿元,同比多增1089亿元。

中国10月份人民币贷款增加8262亿元

中国10月新增人民币贷款8262亿元,同比多增1364亿元,预期为8000亿元,前值为16630亿元。分部门看,住户贷款增加4647亿元,其中,短期贷款增加426亿元,中长期贷款增加4221亿元;企(事)业单位贷款增加3101亿元,其中,短期贷款减少288亿元,中长期贷款增加2190亿元,票据融资增加1160亿元;非银行业金融机构贷款增加583亿元。

地方债发行创年内新高

日前,财政部政府债务研究和评估中心发布2021年10月地方政府债券发行情况,10月各地组织发行新增地方政府债券6144亿元,创下年内新高。随着全年地方债发行工作接近尾声,各地纷纷加快新增专项债发行步伐,提前启动2022年专项债申报工作。

机构:10月百城二手住宅市场价格环比下跌0.12%

据诸葛找房数据研究中心监测数据,2021年10月,100个重点城市二手住宅市场均价为15560元/平方米,环比下跌0.12%,同比上涨1.46%,同比涨幅较上月收窄0.20个百分点。整体来看,自2021下半年以来,二手房市场均价环比涨跌幅均控制在0.5个百分点以内,市场维持平稳运行态势。

财政部:2021年10月地方政府债券发行情况

经全国人大批准,2021年预算安排新增地方政府债务限额44700亿元。其中,一般债务限额8200亿元,专项债务限额36500亿元。经国务院批准,财政部已下达2021年新增地方政府债务限额42676亿元。其中,一般债务限额8000亿元,专项债务限额34676亿元。1—10月,各地已组织发行新增地方政府债券36624亿元(一般债券7552亿元,专项债券29072亿元);再融资债券28291亿元(一般债券17152亿元,专项债券11139亿元)。10月,各地组织发行地方政府债券8760亿元,其中,新增地方政府债券6144亿元(一般债券734亿元,专项债券5410亿元);再融资债券2616亿元(一般债券1586亿元,专项债券1030亿元)。

财政部:严禁擅自随意调整专项债券用途

财政部印发《地方政府专项债券用途调整操作指引》提出,专项债券资金使用,坚持以不调整为常态、调整为例外。专项债券一经发行,应当严格按照发行信息公开文件约定的项目用途使用债券资金,各地确因特殊情况需要调整的,应当严格履行规定程序,严禁擅自随意调整专项债券用途,严禁先挪用、后调整等行为。

前10月房企融资利率同比下降

机构数据显示,今年前10个月,房企融资平均利率同比下降较为明显,融资成本压力有所缓解。不过,房企对新增贷款额度较为谨慎,销售回款成为改善现金流的重要抓手。从房企披露的数据看,10月份销售额环比上涨较为明显,同时销售情况较好的房企参与土拍热情逐步提升。

本周,宏观面消息依然中性,主要表现在:1、国际市场需求放缓,进出口增速环比下降;2、财政部印发通知,严禁调整专项债券用途;3、10月新增人民币贷款同比增加,社会融资规模低于预期;4、全年地方债发行工作收尾,提前启动2022年专项债申报;5、原料成本继续转移,10月份PPI涨幅扩大;6、重大工程项目先后开工,基建投资温和托底经济;7、房企对新增贷款额度较为谨慎,融资成本压力有所缓解;8、10月百城新房均价涨幅更小,二手住宅市场价格环比下跌;9、前10月新能源销售提速,乘用车销量降幅收缩。

从行业面看,供需两端继续呈现收缩,继10月下旬重点钢企粗钢日均产量创下年度新低后,海关总署公布了10月份钢材进出口数据:出口钢材449.7万吨,较上月减少42.3万吨,同比增长11.3%——10月份钢材出口量也创下本年以来最低。与此同时,10月份中国进口铁矿数量环比和同比均有下降,1-10月累计进口铁矿石数量更是同比下降4.2%。钢材出口和铁矿石进口量双双下滑,迎合了政策面的引导,挤压了行业面的泡沫,为钢价回归合理创造了更好的条件。

回首本周,期货一度下探,现货起伏频繁,钢厂有意抗跌,市场情绪极端。从行情走势看,全国各地同步起伏:在北方,市场跌后回升,钢厂跟跌助涨;在南方,期货引导走势,价格跌幅收缩;南北市场相互呼应,北方市场补跌幅度更大,价格倒挂现象不再。总体来看,北方需求乏力,依赖钢厂托举;南方跟随期货,高低波动明显。本周黑色系期货剧烈震荡,现货市场大起大落,原料价格维持弱势,终端需求相对平缓,商家心态并不稳定。

期货起落频繁,现货剧烈震荡,厂家不甘跟跌,各地需求分化,这是本周市场的主要特色;接下来,预计终端需求释放有限,投机需求观望为主,资本市场不会平静,钢厂还将主动“救市”。可以看到,当前钢价处于屡次“探底”阶段:供给相对偏弱,需求表现分化,短期起伏较大,仍在不断修正。

对于上海地区而言,市场行情像是“疯癫”状态:期货下探,现货慌乱;期货反弹,现货急涨。当前的利好因素主要有:商家谨慎杀价,规格级差拉大,钢厂无意跟跌;利空因素主要是:期货贴水较多,下游资金偏紧,用户拒绝追高。笔者以为,本周钢价继续走低,资本市场下探是诱因,极端情绪主导推波助澜,供需层面并无大的变化。预计下周上海市场价格仍有起伏,需要关注的是:政策的动向,期货的涨跌,钢厂的态度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨