西本要闻

[库存看市场]库存降幅放缓,矛盾尚未激化

2019年10月26日07:21 来源:西本资讯

本周(10月21日—10月25日),西本钢材指数周五收在3930元/吨,周环比下跌0.51%。西本新干线现货交易平台监测的数据显示,截止10月25日,全国61个主要市场25mm规格三级螺纹钢平均价格为3954元/吨,周环比下跌21元/吨;高线HPB300φ6.5mm为4134元/吨,周环比下跌30元/吨。

本期,全国主要市场建筑钢材价格表现各异,其中东北、西南、华南市场平稳为主,西北市场局部拉涨,华北、华中和华东地区涨跌互现。具体来看,周一稳中有落,周二下跌居多,周三局部反弹,周四表现不一,周五先抑后扬。在这个过程中,需求环比增加:周一放大,周二不错,周三下降,周四萎缩,周五回暖。另外,螺纹钢期货拒绝下探,也影响着现货市场的预期。

期货方面,本期黑色系期货全面回升:铁矿石震荡走高,焦炭止跌回涨,热卷和螺纹钢低位反弹。其中,热卷2001合约周五夜盘收在3368元,较上周五夜盘上涨64元/吨;螺纹钢合约RB2001周五夜盘收在3352元/吨,较上周五夜盘上涨44元/吨。从全周走势情况看,铁矿石难以破位,焦炭呈现抗跌,螺纹和热卷震荡筑底。

回首本期,消息面偏向利好,期货市场低位回涨,原料价格稳中有落,螺纹现货价格波动有限。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

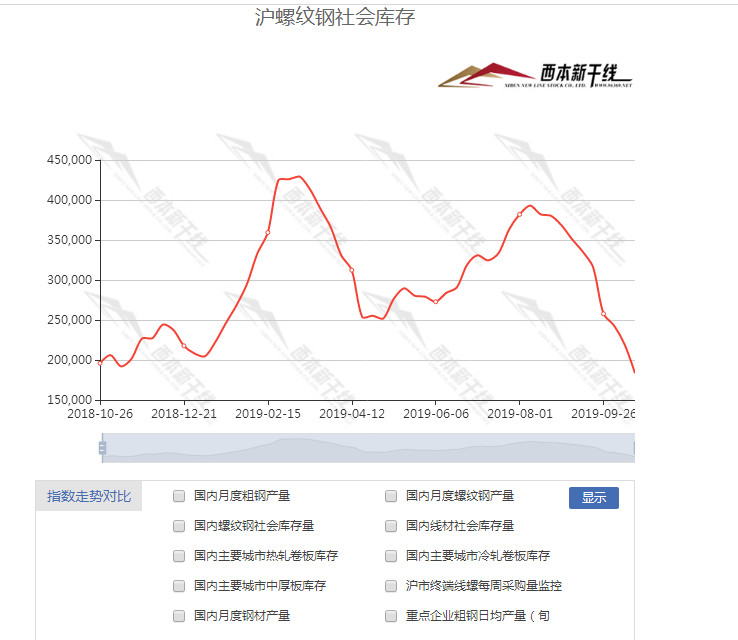

据西本新干线综合库存监测数据显示:截至10月24日,沪市螺纹钢库存总量为18.35万吨,较上周减少3.63万吨,降幅为16.52%;较上年同期减少1.24万吨,降幅为6.33%。本周,上海地区价格小幅波动,贸易商积极出货,加之周边钢厂发货量下降,北方资源到货量减少,所以区域螺纹钢库存量环比和同比双双下降。

本期,西本新干线监测的沪市线螺周终端采购量为2.78万吨,环比上周增加9.88%。本期终端采购量环比回升,主要原因是临近月底,工地要货量增加,部分客户低价补货,加之厂提规格较少,资源分流顺畅。从历史数据看,本期日均终端采购量较前期低位回升,显示刚性需求还有一定的韧性。

本期西本钢材指数走势具体为:周一,指数报稳,市场小跌;周二,指数回调,市场止跌;周三,指数小涨,市场各异;周四,指数持平,市场偏弱;周五,指数微跌,市场回暖。当下上海市场现状是:社会库存处于低位,终端需求仍有释放;周边钢厂再次抗跌,成本支撑有所下移;资本市场难以破位,商家心态相对谨慎。目前市场供需矛盾并未激化,价格并不具备单边下行的基础,预计下周西本钢材指数还会区间震荡。

二、库存总结分析

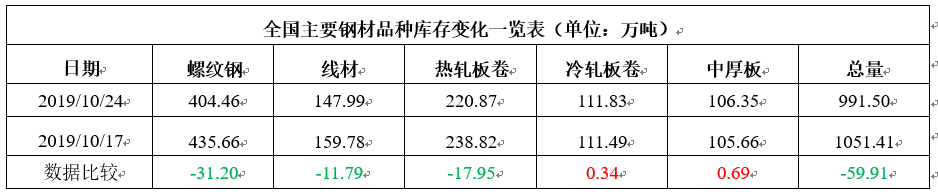

本期全国35个主要市场样本仓库钢材总库存量为991.50万吨,较上周减少59.91万吨,降幅为5.70%。这是全国样本仓库钢材库存总量国庆长假后,第二周环比下降,但环比降幅有所收窄。

主要钢材品种中,螺纹钢库存量为404.46万吨,环比前期减少31.20万吨,减幅为7.16%;线盘总库存量为147.99万吨,环比前期减少11.79万吨,减幅为7.38%;热轧卷板库存量为220.87万吨,环比前期减少17.95万吨,减幅为7.52%;冷轧卷板库存量为111.83万吨,环比前期增加0.34万吨,增幅为0.30%;中厚板库存量为106.35万,环比前期增加0.69万吨,增幅为0.65%。

据西本新干线历史数据,当前库存总量较上年同期(2018年10月26日的987.89万吨)增加3.61万吨,增幅为0.37%。分品种看,本期中厚板、冷卷库存总量回升,其它品种库存下降。

本期,全国主要市场样本仓库库存都有下降。环比来看,华东、华南和西南等地降幅较大,东北、西北、华中市场降幅较小,显示不同地区需求呈现分化。单从库存变化情况看,华东和华南地区表现偏强,东北和西北市场压力较大。

本期,华东区域价格涨、跌、平均有。截至周五,山东、浙江和福建市场小幅回涨,江西、江苏、上海市场小跌,安徽地区盘整。目前,福建和江西市场价格最高,安徽市场次高,山东、江苏、上海和浙江市场价格接近。以各地西本优质品为参照物,目前华东市场螺纹钢主流价格区间在3620-3800元/吨,环比下跌10-20元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

加大专项债发行效果显现 三季度基础设施投资增速逐月回升

今年以来,地方政府专项债的发行规模不断增加,发行进度也不断加快,到目前效果也持续显现出来。摩根士丹利华鑫证券首席经济学家、研究部负责人章俊认为,目前各地正陆续上报专项债项目,将充分发挥专项债撬动社会资金、拉动有效投资的作用,确保专项债投资和其他社会投资形成最大合力。随着专项债额度的提前下达,预计对经济的托底效应将进一步增强。

铁总力保8000亿铁路投资 127个专用线重点项目先行实施

2019年国家下达的铁路投资额度达到8000亿以上,若按照上半年的工程安排,年内完成8000亿的投资额的难度较大。据中国国家铁路集团公布数据显示,上半年全国铁路固定资产投资3220.1亿元,完成了全年投资额8000亿元的40%,下半年还需完成投资4780亿元,接近5000亿,铁路投资需加码推进。

一揽子举措发力2019稳增长收官季,宽财政稳货币组合持续,逆周期调节强化

近期,国务院常务会议以及统计局、国家发展改革委、财政部、央行等部门的一系列表态,均释放出稳增长的明确信号。业内指出,在前三季度逆周期调节政策效果已开始显现的基础上,四季度逆周期还会强化,一揽子全面冲刺稳增长的举措将出。财政政策方面,减税降费和专项债等加码发力成关键抓手;货币政策方面,稳健基调不变的基础上,将加强预调微调,未来政策着力重点将是疏通货币政策传导,更多的运用市场化改革的方式来促实体融资成本降低,部分人士认为下调MLF(中期借贷便利)利率存在一定空间。

发改委:第三季度共审批核准固定资产投资3172亿元 集中在交通、能源等行业

发改委新闻发言人袁达在发布会上表示,今年第三季度,国家发展改革委共审批核准固定资产投资项目35个,总投资3172亿元,其中审批24个,核准11个,主要集中在交通、能源等行业。9月份,共审批核准固定资产投资项目14个,总投资1778亿元,其中审批10个,核准4个,主要集中在交通行业。

本周发行670.64亿元地方债 较上周大幅增加

Wind数据显示,10月21日-25日当周,浙江、四川、湖北、海南、湖南等地共计划发行9只地方政府债券,共计670.64亿元。上周共发行58.34亿元。

河北省三级联动应对重污染天气 11市联防联控力促污染削峰缩时

河北省生态环境厅从省、市、县三级生态环境部门抽调执法人员近2000名,在全省范围内开展交叉执法、巡回执法,自16日起,针对重污染天气应对工作开展专项执法检查,截至19日,各执法检查组共检查企业2952家,发现涉气环境问题1612个,全部移交当地依法查处或督促整改。

中国9月70大中城市中有53城新建商品住宅价格环比上涨

国家统计局数据显示,中国9月70大中城市中有53城新建商品住宅价格环比上涨,8月为55城;环比看,南宁涨幅2.1%领跑,北上广深分别持平、涨0.5%、持平、涨1.2%。

9月份我国钢筋产量为2127.3万吨

国家统计局最新数据显示,2019年9月份,我国钢筋产量为2127.3万吨,环比减少63.60万吨,降幅为2.90%;同比增长11.6%,1-9月累计产量为18531.6万吨,同比增长19.3%。9月份,我国线材(盘条)产量为1376.0万吨,环比减少24.40万吨,降幅为1.74%;同比增长6.3%,1-9月累计产量为11925.5吨,同比增长11.8%。

美将对我3000亿美元征税清单产品启动排除程序

美商务部日前发布公告,称将自10月31日起对中国3000亿美元加征关税清单产品启动排除程序。如果排除申请得到批准,自2019年9月1日起已经加征的关税可以追溯返还。

重污染天气预警 山东多地市发布环保应急响应

近日,山东省生态环境厅发布山东多地市重污染天气黄色或橙色预警,并启动应急响应。钢铁、石化等企业根据环保绩效水平落实相应停限产措施。

工信部发布前三季度钢铁行业运行情况

前三季度全国生铁、粗钢和钢材产量分别为6.12亿吨、7.48亿吨、9.09亿吨,同比分别增长6.3%、8.4%和10.6%。1-8月,我国钢铁工业营业收入5.58万亿元,虽然同比增长8.9%,但实现利润2259.9亿元,同比下降24.7%,行业利润率为4.05%,同比下降1.8个百分点。据中国钢铁工业协会统计,1-8月90家重点大中型企业实现利润1369亿元,同比下降29.0%。

前8个月重点钢铁企业钢材营销统计分析

据中国钢铁工业协会统计,1月-8月份,华北地区钢铁企业在国内共销售钢材13059.55万吨,同比增长10.68%;东北地区钢铁企业在国内共销售钢材3901.79万吨,同比增长10.45%;华东地区钢铁企业在国内共销售钢材13712.32万吨,同比增长8.31%;中南地区钢铁企业在国内共销售钢材6231.17万吨,同比增长13.94%;西北地区钢铁企业在国内共销售钢材1883.18万吨,同比增长12.56%;西南地区钢铁企业在国内共销售钢材2736.57万吨,同比增长17.59%。

财政部:9月末全国地方政府债务余额214150亿元

截至2019年9月末,全国地方政府债务余额214150亿元,控制在全国人大批准的限额之内。其中,一般债务118985亿元,专项债务95165亿元;政府债券211423亿元,非政府债券形式存量政府债务2727亿元。1-9月,全国发行地方政府债券41822亿元。其中,发行一般债券16676亿元,发行专项债券25146亿元。

本周央行累计开展5900亿元逆回购操作 下周或开展TMLF操作

本周,央行持续5个交易日都开展了7天期逆回购操作,规模合计为5900亿元,在周内实现净投放5600亿元。周内,税收高峰提前到来,周初期资金面较为紧张,但随着央行持续开展逆回购操作,资金面得到舒缓。市场预期央行将在周内开展TMLF操作,但考虑到国庆假期因素,分析人士认为央行或于下周开展TMLF操作。

中钢协:2019年10月钢材社会库存情况分析

2019年10月,全国20个城市5大类品种钢材社会库存合计环比继续下降,其中热轧卷板库存略有增加,其余4个品种库存均呈下降走势,其中螺纹钢库存降幅最大,环比下降超过10%。本月(10月,下同)库存总量1256万吨,环比减少75万吨,下降5.6%;其中钢材市场库存总量1174万吨,环比减少65万吨,下降5.3%,港口库存82万吨,环比减少9万吨,下降10.3%。

综合来看,本周宏观面消息偏向利多,主要有:1、三季度基础设施投资向好,增速逐月回升;2、四季度保增长压力加大,宽财政稳货币组合政策将持续;3、发改委加快项目批复,交通、能源投资进一步加码;4、地方债恢复发行,央行再次释放流动性;5、大中城市房价环比上涨,房地产支撑作用存在;6、中美经贸协商进行,矛盾再现缓解迹象;7、秋冬季污染加重,地方政府环保压力加大。从宏观面看,围绕“稳增长”这条主线,政策面的“托底”效应不会减弱,随着外部环境的好转,钢材表观需求还将保持一定韧性。

对于行业面来说,供给端始终存在压力,钢厂面临的窘境是“增收不增利”,而产能释放节奏又影响着价格预期,不过,随着社会库存继续下降,厂商的压力并不突出,市场的“蓄水池”作用也将逐步显现。

具体到现货市场,本期钢材价格呈现震荡,实质是“预期”与现实在“对决”:预期是普遍悲观,现实是刚需存在,二者你来我往,短期内难分高低。在这个过程中,钢厂见风使舵,成本重心下移,商家心态谨慎,需求区域分化,这些都为后期行情带来不确定性。可以预见的是,随着供应两端的变化,市场还会区间震荡,但上行的空间或越来越小。

对于上海市场而言,当前社会库存处于低位,物流运输受到影响,虽然悲观情绪一度主宰市场,但价格仍然表现出一定的抗跌性,库存规格再现缺货现象。当前,钢厂在托市,需求未消亡,市场缺少一路下探的动力,笔者以为,下周钢价还会有反复,期间关注两个重要指标的影响:螺纹钢期货反弹的力度,以及终端需求的强度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨