西本要闻

[库存看钢市] 库存易增仓,价格难“转向”

2019年06月01日06:32 来源:西本资讯

一、行情回顾

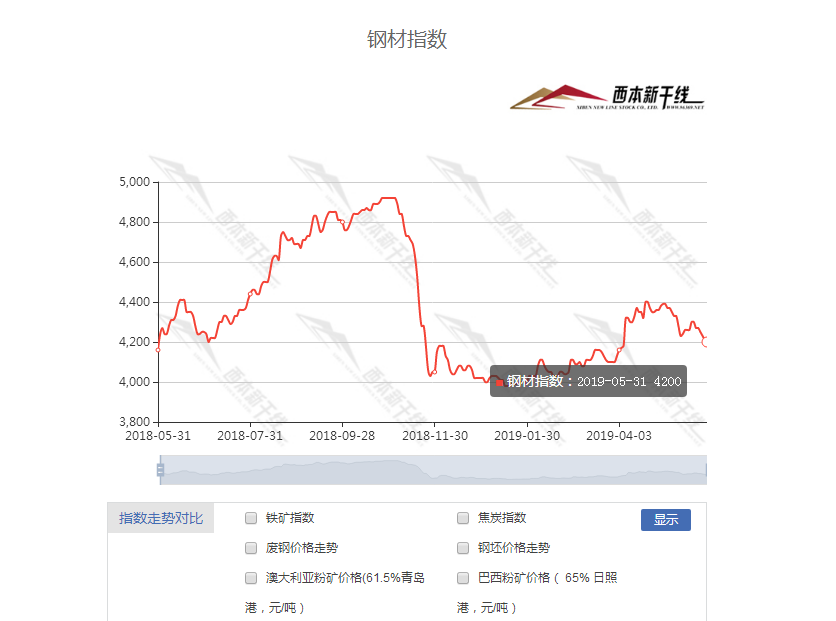

上周(5月24日—5月31日),西本钢材指数价格下跌,周五收在4200元/吨,环比前期下跌70元/吨,5月份钢材指数较上月大幅下跌180元/吨。西本新干线现货交易平台监测的数据显示,截止5月31日,全国61个主要市场25mm规格三级螺纹钢平均价格为4266元/吨,月环比下跌96元/吨;高线HPB300φ6.5mm为4424元/吨,月环比下跌71元/吨。

上周,全国主要市场建筑钢材价格整体下滑,其中,华东区域跌幅较为明显,其他市场跌幅不一。具体来看,周一弱稳,周二下跌,周三再跌,周四有跌有稳,周五趋向低位。在这个过程中,需求整体不旺:周一偏少,周二更少,周三萎缩,周四略有好转,周五小幅回升。另外,期货市场的回调对现货形成了“拖累”——最终,市场价格全面下跌。

期货方面,本期黑色系期货整体回调:铁矿石高位下跌,焦炭大幅回落,热卷和螺纹震荡走低。其中,热卷1910合约周五夜盘收在3644元,较上周五夜盘收盘下跌47元/吨;螺纹钢合约RB1910收在3754元/吨,较上周五夜盘收盘下跌25元/吨。从全周走势情况看,铁矿石炒作降温,加上政策面施压,资金主动选择避险;焦炭“环保”效应减弱,期货较现货升水大幅收窄;热卷和螺纹是“难兄难弟”,二者基差有所缩小。

回首上周,宏观面隐现信号,期货市场高位回落,原料价格依旧偏强,现货市场“全面掉头”。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

据西本新干线综合库存监测数据显示:截至5月30日,沪市螺纹钢库存总量为27.91万吨,较上周减少0.12万吨,减幅为0.43%;较上年同期减少0.09万吨,减幅可以忽略不计。近期,上海本地需求表现偏弱,外地资源补充放缓,部分低价库存分流周边,上海市场社会库存量变化不大。目前,上海区域库存量较上年同期基本持平,后期很有可能呈现同比回升态势。

本期,西本新干线监测的沪市线螺周终端采购量为1.56万吨,环比前一周下降51.10%。终端采购量环比大幅下降,有月底工程回款因素的影响,也表明需求强度面临考验。另外,从历史数据看,本期终端采购量处于今年3月份以来最低水平。总体来看而言,本期市场价格主要是因需求走弱而走软,又因资本市场打压而走低,行情“单边”下行特征明显。

上周西本钢材指数走势具体为:周一,指数暂稳,市场松动;周二,指数下跌,市场再跌;周三,指数补跌,市场阴跌;周四,指数又跌,市场也跌;周五,指数小跌,市场低位出货。目前,上海市场社会库存处于增仓“临界点”,经销商心态不佳;周边更多的中小钢厂对后市预期偏空,选择低价出货。整体来看,螺纹期现呈现一定程度背离:期货涨,现货难涨;期货下跌,现货大跌。当前供需矛盾已经累积,预计本期西本钢材指数大概率震荡下行。

三、库存总结分析

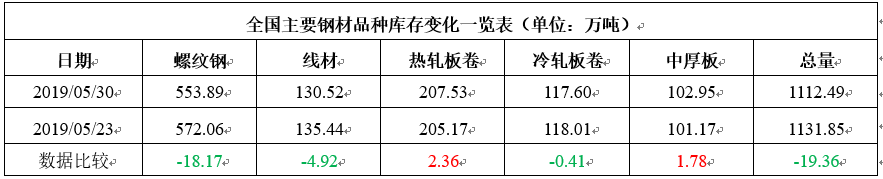

本期全国35个主要市场样本仓库钢材总库存量为1112.49万吨,较上周减少19.36万吨,减幅为1.71%。这也是全国样本仓库钢材库存总量连续第十三周回落,降幅较前期继续收窄。

主要钢材品种中,螺纹钢库存量为553.89万吨,周环比下降18.17万吨,减幅为3.18%;线盘总库存量为130.52万吨,较上期减少4.92万吨,减幅为3.63%;热轧卷板库存量为207.53万吨,环比增加2.36万吨,增幅为1.15%;冷轧卷板库存量为117.60万吨,环比下降0.41万吨,减幅为0.35%;中厚板库存量为102.95万吨,环比增加1.78万吨,增幅为1.76%。

据西本新干线历史数据,当前库存总量较上年同期(2018年6月1日的1076.61万吨)增加35.88万吨,增幅为3.33%,这也是今年以来库存总量首次回升。分品种看,本期五大品种库存中,热卷、中厚库存增加,螺纹、线材、冷卷库存环比下降。

本期,全国样本仓库中,不同区域库存增减不一,其中,东北资源分流,库存再降;华中需求不错,库存小降;西北、华北市场需求放缓,库存盘整;华东、西南和华南供应量增加,库存回升。单从库存变化情况看,东北地区价格有一定支撑,华东、华南和西南地区价格有更大压力。

本期,华东区域市场主流下跌,区域价差有所收窄,环比来看,安徽、江苏两地跌幅较大,山东市场跌幅次之,上海、浙江和福建市场跌幅较小,受方大特钢高炉事故影响,江西市场价格波动不大。截至周五,安徽、浙江和福建等地价格最高,其它市场价格较接近,山东替代江西,成为华东地区最低谷。目前,华东市场螺纹钢主流价格区间在3850-4080元,在同一区域,品牌价差没有缩小。

本期,影响市场走势的行业资讯主要有:

工业运行保持在合理区间

国家统计局近日陆续发布的工业数据显示,1-4月全国规模以上工业增加值同比实际增长6.2%,高于全年工业增长预期目标,市场预期较好。专家指出,中国工业经济抵御外部风险和冲击的能力明显加大,预计今年下半年减税降费等政策红利将逐渐释放,中国工业经济有韧性、有能力保持平稳运行。

河北省关于印发《关于促进焦化行业结构调整高质量发展的若干政策措施》的通知

河北省关于印发《关于促进焦化行业结构调整高质量发展的若干政策措施》的通知:一、坚持控制总量,严禁新增焦炭产能。二、坚持有保有压,清理整顿违规产能。三、坚持依法依规,坚定不移化解产能。四、坚持扶优汰劣,推动产业集约聚集。五、坚持关小促大,严格实施产能减量置换。六、坚持生态红线,严格环境准入。七、坚持政策激励,推动产业转型升级。八、坚持严格执法,严厉处罚违法违规行为。九、坚持分工协作,加强监管考核。

社科院报告:短期内一二线城市房价涨速将进一步减缓

5月《中国住房市场发展月度分析报告》发现,2019年4月核心城市住房价格连续3个月上涨,但4月份房价涨速较3月份略有减缓。核心城市在房价涨速减缓的同时,二手住房成交量也显著下降。2019年4月,10大重点城市二手住房成交量指数为177.84,比3月下降27%,与上年同期大体持平。从量在价先的一般性规律看,重点城市房价上涨的压力已有所减轻。

河北:化解钢铁过剩产能 今明两年再分别压减1400万吨

河北省委书记、河北省人大常委会主任王东峰28日表示,河北的钢铁在国际上是一流水平,是过剩产能,不是落后产能。我们原则是“关小促大、保优压劣”,现在总量还比较大,今明两年再分别压减1400万吨,到2020年控制在2亿吨以内。

4月全球纳入世界钢铁协会统计国家的粗钢产量为1.567亿吨

2019年4月全球纳入世界钢铁协会统计国家的粗钢产量为1.567亿吨,同比提高6.4%。2019年4月中国粗钢产量为8500万吨,同比提高12.7%。印度4月粗钢产量为880万吨,同比提高1.5%。日本4月粗钢产量860万吨,同比下降0.8%。韩国4月粗钢产量为600万吨,同比提高1.4%。欧盟地区,意大利2019年4月粗钢产量为200万吨,同比下降5.7%;法国4月粗钢产量为130万吨,同比下降8.1%;西班牙4月粗钢产量为130万吨,同比下降4.4%。

年内11次国务院会议涉减税降费 2万亿元减负红利加速释放

减税降费红利正在加速释放。据《证券日报》记者梳理,截至5月29日,今年已召开了15次国务院常务会议,其中有11次会议均涉及减税降费内容,2万亿元减税降费红利将加速释放。

工信部:2019年前4个月钢铁行业利润好转

据国家统计局数据显示,2019年1-4月份,钢铁行业利润774.5亿元,同比下降28.1%,降幅比一季度收窄16.4个百分点;其中4月份当月实现利润359亿元,环比增长67.71%,同比增长14.70%。另据中国钢铁工业协会统计,1-4月我国重点大中型钢铁企业实现利润607亿元,同比下降19.38%;其中4月份实现利润230亿元,环比增长36.21%。从目前看,钢铁行业效益较年初有所好转。

深化增值税改革首月效果追踪:减税超千亿,积蓄新动能

国家税务总局30日发布数据显示,自4月1日起实施,深化增值税改革首月实现净减税超千亿元。在此次超千亿元的减税规模中,制造业减税效果最明显,实现净减税476亿元;批发零售业实现净减税416亿元;建筑业、房地产业、交通运输业分别实现净减税32亿元、12亿元、7亿元;税率保持不变的生产、生活性服务业也受益于配套措施,均实现了减税。

央行本周公开市场净投放4300亿元 创逾四个月来新高

央行本周(5月27日-5月31日)公开市场开展5300亿元逆回购操作,当周逆回购到期1000亿元,实现净投放4300亿元,为1月中旬以来最大单周投放规模。

2019年5月中国采购经理指数运行情况

2019年5月份,中国制造业采购经理指数(PMI)为49.4%,比上月回落0.7个百分点。2019年5月份,中国非制造业商务活动指数为54.3%,与上月持平,表明非制造业总体延续平稳较快的发展势头。综合PMI产出指数为53.3%,比上月微落0.1个百分点,表明我国企业生产经营活动总体保持平稳发展态势。

本周地方债发行额重上千亿关口 创九周新高

据此统计,本周全国共发行地方债1271.14亿元,较上周增长153%,也是4月份以来地方债周发行额首次突破1000亿元,创下近九周新高。

5月份中国钢铁行业PMI为50.0%

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,5月份为50.0%,较上月下降2.1个百分点。分项指数中,生产指数、采购量指数、进口指数、购进价格指数均有上升,而新订单、新出口订单、原材料库存指数等下降,显示企业生产扩张,但内外市场需求增速下降,且企业原材料成本压力加大。

唐山市印发《6月份大气污染防治强化管控措施实施方案》

为进一步持续改善全市环境空气质量,确保完成年度大气污染防治目标任务,结合6月份大气扩散条件,经研究制定本方案。管控时限:2019年6月1日至30日。管控原则:(一)允许生产的钢铁、焦化、水泥企业必须达到超低排放标准;其余工业企业必须达标排放。(二)各县(市)区停限产清单,要明确到具体企业、具体装备、具体时间段和限产产量,每家企业明确监管单位、责任领导和监管人员。(三)当启动重污染天气应急响应或市委市政府、市环保指挥中心采取进一步强化管控措施时,减排程度不同的,从严执行。

从以上资讯,可以归纳出几条信息,宏观面:1、减税降费效应逐步显现,工业运行下降趋势有望得到“止血”;2、央行公开市场大量净投放,或将缓解局部资金紧张压力;3、地方债发行再提速,或推进一些政府投资项目的进展;4、一二线城市房价上涨势头受到遏制,房地产投资增速难以为继;5、作为环保责任主体,地方政府有些“表面工作”不得不做。行业面:1、世界钢铁行业粗钢产量递增,中国市场是绝对主力;2、4月份国内钢铁行业利润环比大增,但这样的势头不会持续;3、钢铁行业PMI数据处于荣枯线,预示着供需矛盾正在加剧;4、区域钢铁“过剩产能”被压制,但实际产量很难同步下降。

总体而言,宏观面积极因素与消极因素相互交替,积极因素主要体现在两点:其一,“稳经济”的大局不会变,减税降费作用逐步凸显;其二,“放水”不会停止,只是采取的方式更机动灵活。消极因素主要是:国际环境趋于严峻,贸易摩擦没有缓解迹象;政策面只会“托底”,不会“强刺激”;基建投资欠缺力度,一旦房地产市场出现弱波动,下游需求释放面将临挑战。

接下来,行业面“两高”(即,高产量、高成本)格局暂难改变,现货市场面临的主要矛盾是:供应端仍将保持高位,中间商“蓄水池”作用减弱,终端需求呈现季节性下降,钢厂之间的“抢市场份额”正在进行。随着近期市场价格的走低,厂商恐慌情绪有所释放,但要“恢复元气”很不容易。

对于上海市场来说,短期内库存易升难降,而价格一路下滑,需求整体低迷,经过“二次试探”之后,市场高位回调成为现实。当前,不同厂家之间价差较大,如果没有实质性的利好刺激,即便某些钢厂还会强行托市,恐怕也无力扭转这个颓势。笔者以为,经过前期的下调之后,本周上海市场建筑钢价不会“转向”:有止跌的意愿,缺回升的动力。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨