西本要闻

2019年2月西本新干线钢材价格指数走势预警报告

2019年01月25日18:44 来源:西本资讯

本期观点:春节停工 窄幅震荡

时间:2019-2-1—2019-2-28

关键词:库存 资金 政策 需求

本期导读:

●行情回顾:临近春节民工返乡,钢市价格低位盘整;

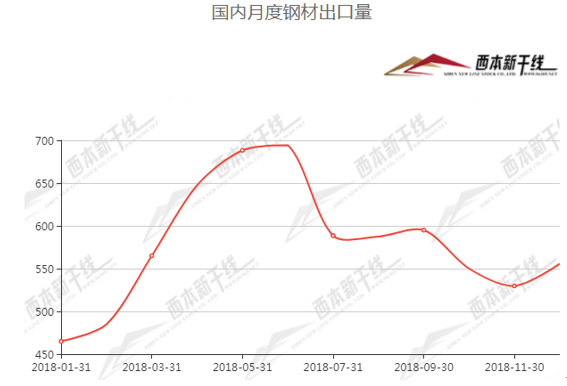

●供给分析:高炉开工止降回升,钢材出口环比增加;

●需求分析:工程收尾需求停滞,基建项目频繁批复;

●成本分析:焦炭价格止跌企稳,矿石价格高位盘整;

●宏观分析:地方两会密集召开,基建财政利好频传。

●综合观点:下周将是春节前最后一个交易周,外地经销商陆续启程返乡,少数贸易商零星搬货外,钢市基本进入休眠状态。2月份,全国沐浴在浓厚的春节气氛之中,直至元宵节后农民工基本返城,终端需求将陆续得到恢复。钢厂节日期间正常生产,新资源陆续抵达钢市,以及远期合约交货落地,钢厂和社会库存将明显增加,但总量仍处于近年低位。届时需求无量钢厂挺价,厂商博弈相对激烈,预计2月份国内钢价将现窄幅震荡调整。基于此,预计2月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3950-4150元/吨区间震荡运行。

行情回顾:1月钢价低位盘整

一、 行情回顾篇

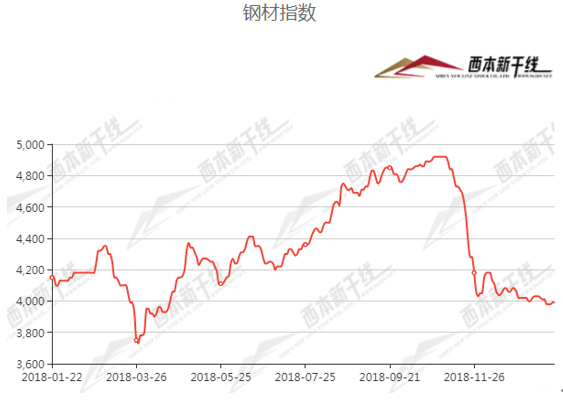

2019年1月份国内钢价延续2018年12月价格走势,总体处于低位盘整态势。截止1月24日,西本钢材指数收在3990元/吨,较上月末下跌30,月环比跌幅为0.75%,较去年去年同期价格下跌110元/吨,同比跌幅为2.68%。1月24日螺纹钢期货主力合约RB1905收盘价格为3680元/吨,较上月末上涨276元/吨,月环比涨幅8.11%。

从整体上来看,1月上旬,全国持续大范围低温雨雪天气,直接导致南方工地加快年前收尾,各地钢市成交较为清淡,北方部分钢厂陆续公布冬储政策,市场价格也难有实质变化,社会现货库存延续缓慢上升势头。1月中旬和下旬,全国大部地区均为晴朗天气,南方众多工地处于年前收尾末期,农民工陆续踏上返乡路程,终端需求大幅锐减,市场交易主要来自商家之间倒货,唐山地区普碳钢坯公布锁价,各大钢厂价格政策基本维持平盘,市场挂价维持平稳走势。另外,今年商家冬储囤货积极性偏差,很多有协议量的商家被动囤货,也有商家选择远期期货合约,摒弃传统锁价锁货的订单模式。

综上,国内钢价在1月份低位盘整,那么接下来的进入2019年2月份,钢价又将如何演绎?春节期间库存会不会大幅增加?年后基建发力情况咋样?铁矿石、焦炭等原料价格表现如何?带着诸多问题,一起来看2019年2月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

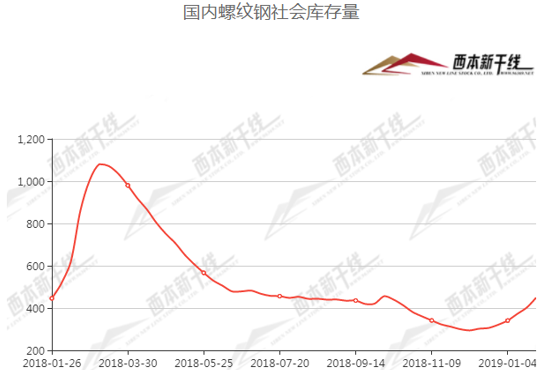

西本新干线监测库存数据显示,截至1月25日,国内主要钢材品种库存总量为1004.57万吨,较去年12月末增加69.47万吨,涨幅7.43%,较去年同期增加33.62万吨,增幅3.46%。其中螺纹、线材、热轧、冷轧、中板库存分别为449.07万吨、155.48万吨、192.98万吨、109.55万吨和97.49万吨,较12月末分别增加39.99%、增加54.14%、增加7.88%、增加3.60%和增加3.46%。本月国内五大钢材品种中建筑钢材累库增速大幅增加,冷轧板卷和中厚板库存缓慢累积。

从钢厂库存来看,据中钢协数据显示,截止2019年1月上旬末,全国重点企业钢材库存为1126.79万吨,较上一旬末下降11.96万吨,降幅为1.05%。较去年同期重点企业钢材仓库减少21.72万吨,降幅为1.89%。整体库存低于去年同期水平,产业链库存继续维持低位,也为国内钢材价格走势提供支撑。

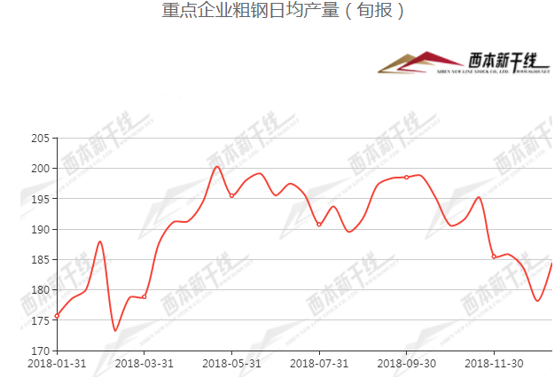

2、国内钢材供给现状分析

从钢厂生产情况来看,据国家统计局数据,2018年12月份,全国粗钢日均产量为245.55万吨,环比11月份回落5.09%。12月份全国生铁、粗钢和钢材产量分别为6320万吨、7612万吨和9365万吨,分别同比增长9.4%、8.2%和9.1%。日产粗钢245.55万吨,环比下降5.1%。2018年1-12月份,全国生铁、粗钢和钢材累计产量分别为77105万吨、92826万吨和110552万吨,分别同比增长3.0%、6.6%和8.5%。

2018年12月份,我国钢筋产量为1907.7万吨,月环比增加50.6万吨,增幅为2.72%,同比增幅9.98%;1-12月全年累计钢筋产量为20961万吨,比去年累计产量增加963.3万吨,增幅4.82%。12月份,我国线材(盘条)产量为1210.2万吨,月环比减少105.3万吨,降幅为8%,同比增幅9.64%。另据中钢协数据,2019年1月上旬全国重点钢铁企业粗钢日均产量184.44万吨,较上一旬增长6.29万吨,增幅为3.53%。

3、国内钢材进出口现状分析

从钢材进出口数据来看,海关总署数据显示,2018年12月我国出口钢材555.6万吨,较上月增加25.8万吨,同比下降2.0%;1-12月我国累计出口钢材6933.6万吨,同比下降8.1%。12月我国进口钢材100.6万吨,较上月减少5.1万吨,同比下降16.2%;1-12月我国累计进口钢材1316.6万吨,同比下降1.0%。12月我国进口铁矿砂及其精矿8664.8万吨,较上月增加38.5万吨,同比增加3.0%;1-12月我国累计进口铁矿砂及其精矿106447.4万吨,同比下降1.0%。

2018年国内钢价高位运行,各大钢厂盈利水平大幅提高,钢材出口力度接连放缓。海关总署统计数据显示,2015年国内钢价处于低谷,当年钢材出口达到惊人的1.124亿吨。2016年,出口量依然在1亿吨以上,达到1.08亿吨,但同比出现下降,降幅为3.5%;2017年,中国钢材出口骤降30.6%至7523.6万吨。2018年,中国累计出口钢材6933.6万吨,同比下降8.1%,较上年同期收窄22.4%。

4、下月建筑钢材供给预期

综合来看,据中钢协数据,2019年1月上旬全国重点钢铁企业粗钢日均产量184.44万吨,较上一旬增长6.29万吨,增幅为3.53%。北方地区严寒钢企供暖任务增加,叠加部分钢厂常规安全检修结束,高炉开工率出现缓慢提升,预计短期内钢厂供给量小幅增加。

三、需求形势篇

1、沪上建筑钢材销量走势分析

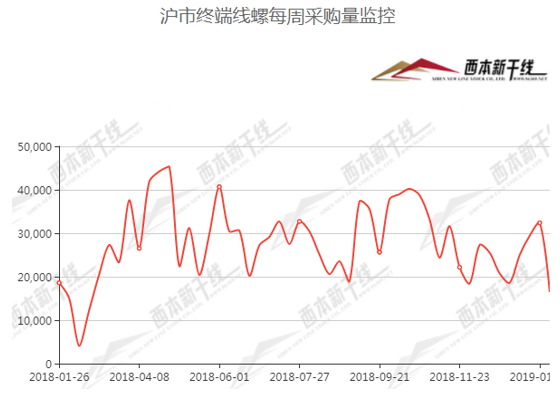

1月上旬,上海地区受低温雨水天气影响,终端工程难以施工,市场整体成交偏淡,钢市报价总体处于窄幅波动。1月中下旬,上海及周边地区持续放晴,但下游工地处于节前收尾阶段,实际需求大幅萎缩。不过,受期螺主力合约震荡上涨,以及市场预期信心增强,部分商家开始少量吃货,市场报价小幅见涨。下周为春节前最后一周,外地商家将陆续返乡,届时市场价格将冰封至节后。

2、国内建设投资额度分析

固定资产投资方面,2018年1-12月,全国固定资产投资(不含农户)635636亿元,比上年增长5.9%,增速与1-11月份持平,比上年同期回落1.3个百分点。从环比速度看,12月份固定资产投资(不含农户)增长0.42%。分产业看,第一产业投资22413亿元,比上年增长12.9%,增速比1-11月份提高0.7个百分点;第二产业投资237899亿元,增长6.2%,增速与1-11月份持平;第三产业投资375324亿元,增长5.5%,增速回落0.1个百分点。

房地产投资方面,2018年1-12月,全国房地产开发投资120264亿元,比上年增长9.5%,增速比1-11月份回落0.2%,比上年同期提高2.5%。新开工面积209342万平方米,增长17.2%,比1-11月份提高0.4%,比上年提高10.2%。施工面积822300万平方米,比上年增长5.2%,增速比1-11月份提高0.5%,比上年提高2.2%。土地购置面积29142万平方米,比上年增长14.2%,增速比1-11月份回落0.1%,比上年回落1.6%;商品房销售面积171654万平方米,比上年增长1.3%,增速比1-11月份回落0.1%,比上年回落6.4%。

基础设施建设投资方面,2018年1-12月,基础设施投资(不含电力、热力、燃气及水生产和供应业)比上年增长3.8%,增速比1-11月份提高0.1个百分点,比上年回落15.2个百分点。其中,水利管理业投资下降4.9%,降幅比1-11月份扩大0.5个百分点;公共设施管理业投资增长2.5%,增速提高1.1个百分点;道路运输业投资增长8.2%,增速回落0.3个百分点;铁路运输业投资下降5.1%,降幅扩大0.6个百分点。

制造业投资方面,2018年投资数据在四季度企稳,较前三季度有所回升。5.9%的增速背后,主要靠制造业、房地产投资支撑。中央经济工作会议指出,我国发展现阶段投资需求潜力仍然巨大,要发挥投资关键作用,加大制造业技术改造和设备更新,加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板,加强自然灾害防治能力建设。

3、下月建筑钢材需求预期

2018年1-12月,全国房地产开发投资120264亿元,比上年增长9.5%,增速比1-11月份回落0.2%,比上年同期提高2.5%。分项指标来看,新开工面积和施工面积环比小幅上升,但土地购置面积、销售面积和开发到位资金均小幅回落。另外,1月份以来,多省市基础领域建设项目获批,但项目基本要至年后开工,暂时基建领域需求没有大幅提高。下月全国处于浓浓的新年气氛当中,国内钢材终端需求将基本停滞。

四、成本分析篇

1、原材料成本分析

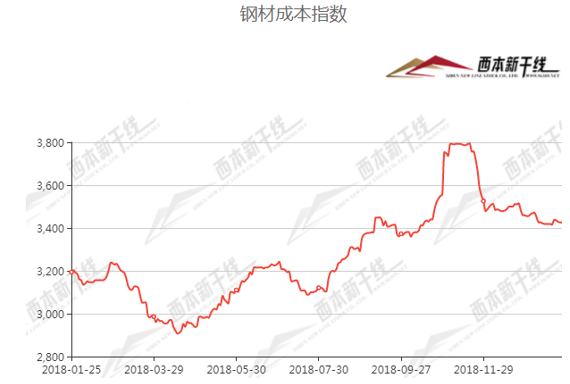

1月原料价格表现不一,根据西本新干线监测数据,截止1月25日,唐山地区普碳方坯出厂价格3430元/吨,较上月末价格上涨130元/吨;江苏地区废钢价格为2560元/吨,较上月末上涨70元/吨;山西地区二级焦炭价格为1840元/吨,较上月末下跌100元/吨;唐山地区65-66品味干基铁精粉价格为740元/吨,较上月末价格持平;普氏62%铁矿石指数为75.40美元/吨,较上月末上涨2.70美元/吨。

分品种来看,1月份国内普碳钢坯整体上涨明显,截止1月25日,较上月末价格上涨130元/吨。从具体来看,1月上旬,受调坯轧材钢企冬季补库需要,以及市场钢坯库存偏低,钢坯市场报价接连上涨。1月中旬,唐山钢坯需求疲软,市场报价处于窄幅震荡。1月23日,唐山地区公布春节期间钢坯锁价3400元/吨,然受成品材价格小幅见涨,1月25日,唐山地区对春节锁价政策上涨30元/吨至3430元/吨。另外,唐山海翼宏润和象屿正丰钢坯库存量合计19.68万吨,累计较上月末增加5.91万吨,增幅42.92%。预计,春节过后钢坯市场将以小幅震荡为主。

1月上旬国内焦炭价格基本落实第六轮降价,跌幅为100元/吨。由于前期焦炭价格持续下跌,国内焦企盈利大幅收窄,市场继续降价多有抵触情绪。1月中旬,河北、山西等地区大气污染预警严重,部分钢企、焦企等生产受限,对焦企整体供应量相应减少,成品材价格表现稳健,多数焦企处于持稳观望态势。焦煤方面,受安全生产大检查背景下,部分民营煤矿有提前春节放假,炼焦煤整体供应相对收紧,焦企补库任务基本完成,多以调整库存结构为主,市场也呈现企稳态势。预计,下月焦炭市场价格或将以稳为主。

1月份国内废钢价格整体上涨,从具体来看,1月上旬受全国低温雨雪天气影响,废钢经销商收购工作难度加大,北方乃至华东多地废钢供应不足,废钢收购成本明显上涨,部分钢厂为加大年前备库任务,提高收购价来吸引资源。1月中旬,全国废钢价格走势表现不一,其中华东、华北等地废钢价格延续小幅上涨,而西北、华南和东北等地废钢收购价小幅下跌。近期成品材价小幅趋涨,废钢经销商挺价坚决,下月沉静在浓厚节日气氛中,经销商废钢收购难度较大,将对废钢价格形成有利支撑。预计,下月节后废钢市场价格将稳中趋涨。

1月份国内铁精粉价格持续平稳,本月华北地区重污染预警天气,部分矿山及钢企生产受到限制,国产矿整体库存不高。国家统计局数据,12月我国铁矿石原矿产量6842.20万吨,环比前一个月降幅0.68%。钢企采购需求表现一般,市场处于供需均弱态势。1月份进口铁矿石窄幅震荡见涨,整体围绕着74美金一线波动。截止1月24日,普氏62%铁矿石指数为75.40美元/吨,月环比上2.70美元/吨。库存方面,截止1月25日,国内主要港口铁矿石库存量达到1.42亿吨,较12月底小幅增加49万吨。总体来看,1月份海外矿山整体发货量减少,期间力拓港口发生火灾等影响发货,部分钢企加大节前采购任务,天气放晴疏港量回升等,支撑外矿价格高位运行。预计,下月节后进口矿价格将在70美金左右波动。

1月份BDI指数整体持续下跌态势,截止1月24日,波罗的海干散货运价指数(BDI)收报939点,较上月末大跌332点,降幅26.12%。1月18日,上海航运交易所发布的中国沿海(散货)综合运价指数报收1016.22点,较上周下跌5.1%。其中煤炭、金属矿石、粮食运价指数下跌,成品油运价指数上涨,原油运价指数维稳。1月18日,上海航运交易所发布的煤炭货种运价指数报收1026.93点,较上周下跌6.9%。1月18日,沿海金属矿石货种运价指数报收998.00点,较上周下跌4.1%。预计,下月BDI指数整体或将低位调整运行。

2、主要区域建筑钢材出厂价格分析

本月国内板材主导钢企宝钢、鞍钢、武钢、河钢、安钢等相继公布2019年2月份出厂价格,现国内板材钢企已跌至盈亏边缘,钢企挺价意识增强,又考虑春节期间市场需求疲软,库存呈现小幅累库趋势,所以均对价格政策保持平稳。从建筑钢材来看,北方多数钢企均陆续公布锁价政策,南方多数钢企偶有小幅上调,价格政策总体稳中略显趋涨。下周为节前最后一周,全国钢厂价格政策也将相对平稳。

3、下月建筑钢材成本预期

综上所述,从原材料价格表现来看,当前钢厂节前补库已基本结束,下月市场处于需求停滞态势,钢厂盈利趋势相对收缩,对矿石和焦煤等原材料需求偏弱,原料价格或将处于弱势调整。同时,年前多数商家冬储力度减少,钢厂处于正常生产情况下,节后钢市库存必然累积,钢厂可能降价促销化解库存为主。预计,下月成本价格稳中趋降。

五、宏观分析篇

一、全国地方两会密集召开 经济总量突破90万亿

1月中旬进入地方两会时间,已有11省份公布2019年政府工作报告。其中北京、天津、福建、新疆、黑龙江、江苏、安徽等7个省份均下调了经济增长目标。新疆经济增长目标下调幅度最大,从2018年的增长7%下调至2019年预期增长5.5%,下调了1.5个百分点。黑龙江下调了1个百分点,从之前的增长6%以上下调至增长5%以上,其余省份下调幅度均在0.5个百分点。国家统计局1月21日发布,初步核算,2018年全年国内生产总值900309亿元,按可比价格计算,比上年增长6.6%,实现了6.5%左右的预期发展目标。分季度看,一季度同比增长6.8%,二季度增长6.7%,三季度增长6.5%,四季度增长6.4%。分产业看,第一产业增加值64734亿元,比上年增长3.5%;第二产业增加值366001亿元,增长5.8%;第三产业增加值469575亿元,增长7.6%。

二、 房产投资增速小幅回落 基建投资项目密集批复

国家统计局数据显示,2018年1-12月,全国房地产开发投资120264亿元,增速比1-11月份回落0.2%。新开工面积209342万平方米,比1-11月份提高0.4%;施工面积822300万平方米,增速比1-11月份提高0.5%;土地购置面积29142万平方米,增速比1-11月份回落0.1%;销售面积171654万平方米,增速比1-11月份回落0.1%。今年以来,基建项目密集批复、开工,各地重大项目投资计划纷纷上马,基建补短板步入快车道。市场预计,2019年宏观政策转向逆周期调节,基建投资加快步伐将对投资增速起到托底作用,5G、物联网等“新基建”成为亮点。同时,专项债扩容、PPP项目落地加速,将为基建投资注入增量资金。

三、 提前完成去产能任务 积极财政政策更加积极

2018年钢铁行业运行取得了稳中向好的发展态势,提前完成了5年化解过剩产能1亿-1.5亿吨的上限目标。钢铁产需基本平衡,钢材价格相对稳定,进口铁矿石市场运行平稳,钢铁企业效益持续好转。前11个月,会员钢铁企业实现销售收入3.76万亿元,同比增长14.17%;实现利润总额2802亿元,同比增长63.54%。财政方面,2019年1月15日和1月25日分别下调0.5个百分点。央行估算,此次降准将释放资金约1.5万亿元,叠加今年一季度到期的中期借贷便利不再续做,净释放长期资金约8000亿元。此次央行大幅度降准,有利于对冲今年春节前由于现金投放造成的流动性波动,有利于金融机构继续加大对小微企业、民营企业支持力度,为进一步支持实体经济发展,优化流动性结构。

六、国际市场篇

根据西本新干线综合处理的数据(如上表)显示,1月份国际螺纹钢市场半数以上市场下跌,其中美国市场维持平稳,亚洲市场多数下跌,中东市场全线下跌。具体数据如下:

欧美市场方面:1月与去年12月同期相比,美国钢厂和美国进口价格均维持平稳。同期,欧盟钢厂价格下跌17美元/吨,德国市场价格维持平稳。

亚洲市场方面:1月与去年12月同期相比,中国市场价格上涨4美元/吨,中国出口价格上涨10美元/吨;韩国市场报价下跌28美元/吨;日本市场和出口价格维持平稳。另外,中东进口价格下跌20美元/吨,土耳其出口价格下跌20美元/吨,独联体国家出口报价下跌25美元/吨。

方坯价格方面:1月份与去年12月同期相比,土耳其出口报盘(FOB价)下跌5美元/吨,独联体出口黑海报盘(FOB价)下跌17美元/吨;中东市场进口价下跌15美元/吨,东南亚进口(CFR)价格下跌10美元/吨。

总结来看,12月份国际钢材市场,中国出口报价半数以上市场下跌。下月全国节日气氛浓厚,全球钢材市场处于消费淡季。预计,2019年2月份国际钢价将现趋弱走势。

七、综合观点篇

全面总结一下2019年1月份分析报告内容,西本新干线分析认为,2019年2月份国内钢价基础运行条件如下:

其一、需求层面。2018年1-12月,全国房地产开发投资120264亿元,比上年增长9.5%,增速比1-11月份回落0.2%,比上年同期提高2.5%。今年以来,基建项目密集批复、开工,各地重大项目投资计划纷纷上马,基建补短板步入快车道。1月9日,国务院常务会议指出提前下达的1.39万亿地方债要尽快启动发行,在具备施工条件的地方抓紧开工一批交通、水利、生态环保等重大项目,基建投资增长将成为拉动投资的关键力量。下月初将迎来农历新年,除重要的市政工程外,终端需求接近停滞状态。

其二、供给层面。国家统计局数据,2018年12月份,我国钢筋产量为1907.7万吨,月环比增加2.72%,同比增幅9.98%;中钢协数据,2019年1月上旬全国重点钢铁企业粗钢日均产量184.44万吨,较上一旬增长6.29万吨,增幅为3.53%。从产量数据来看,全国钢厂排产量仍处高位,主要受到北方供暖需求增加排产,南方部分钢厂结束常规安全检修,下游成品材企稳见涨钢企盈利上升等,导致全国高炉开工率出现止降趋升。从库存来看,当前社会库存已连续7周增库,但总量仍处近年来库存低位。下月终端需求尚难启动,市场资源供给能力充足。

其三、成本因素。1月份上旬焦炭价格落实第六轮下跌,跌幅为100元/吨,至此国内焦企盈利空间进一步收窄,继续降价抵触情绪增强,市场处于跌后企稳态势。国内铁精粉价格处于供需均弱态势,市场报价基本维持平稳。进口矿价格处于高位震荡见涨运行,受进口矿发货量下降,以及节前钢厂积极备货,港口矿石成交相对活跃,市场报价维持高位。考虑钢厂对焦煤、矿石节前备库基本结束,下月原料价格库存将会逐步累积,原料价格可能易跌难涨,预计,下月国内钢企生产成本将相应走低。

其四、宏观因素。2019年全国减税规模将达到1.64万亿,其中企业减税规模预计为1万亿元左右,而个人减税规模则有望达到5000亿-6000亿元;金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”,调整为“单户授信小于1000万元”;1月份央行大幅降准1个百分点,释放资金约1.5万亿元;地方政府新增债务限额合计1.39万亿元;全国基建项目密集批复,各地重大项目投资计划纷纷上马。总体来看,2019年新年伊始,宏观利好消息接踵而至,市场预期情绪有所好转。

综上,下周将是春节前最后一个交易周,外地经销商陆续启程返乡,少数贸易商零星搬货外,钢市基本处于休眠状态。2月份,全国沐浴在浓厚的春节氛围之中,直至元宵节后农民工基本返城,终端需求将陆续得到恢复。随着节日期间新资源陆续到货,以及远期合约交货落地,钢厂和社会库存将明显增加,但总量仍处近年低位。需求无量钢厂挺价,厂商博弈略显激烈,预计2月份国内钢价将现窄幅震荡调整。基于此,预计2月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3950-4150元/吨区间震荡运行。[文]西本新干线特邀评论员2019-1-25

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨