西本要闻

2019年西本新干线钢材价格指数走势预警报告

2019年01月10日10:58 来源:西本资讯

年度预警色标:偏绿

预警周期:2019年1月1日——2019年12月31日

本期观点:经济趋缓财政宽松 钢价中枢承压下移

关键词:政策 供给 需求 资金

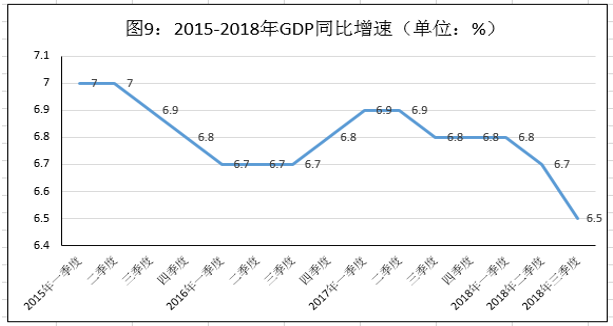

2019年是新中国成立70周年,是全面建成小康社会关键之年,做好经济工作至关重要。面对2018年前三季度GDP分别为6.8%、6.7%和6.5%,国内经济增速持续放缓,全球经济增长下滑叠加中美贸易战接连升级。中央经济工作会议分析当前经济形势,并对2019年经济工作作出部署,要全面把握宏观政策,深化供给侧结构性改革,实施好积极的财政政策和稳健的货币政策,推动更大规模减税、更明显降费,进一步“稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期”,确保经济运行在合理区间,保持经济持续健康发展和社会大局稳定。

跌宕起伏的2018年已经翻篇,崭新的2019年已经来临,新一年的钢市又将如何演绎?钢铁去产能任务基本结束,后期政策重心如何转化?房地产投资接连下滑如何应对?基建项目大量获批能否需求托底?减税降费全年规模到底多大?地方债发行额度是否进一步提高?铁矿石、煤焦等原材价格又该如何表现?钢企吨钢盈利和产能利用率情况会怎样?带着诸多问题,我们一起进入2019年国内钢材市场形势探讨。

一、2018年钢铁行业回顾

1、2018年钢材及期螺价格走势情况

2018年钢铁行业供需表现、钢厂利润等延续2017年旺盛势头,全年走势分为三个阶段,第一个阶段是1-3月份,国内钢价呈现弱势震荡下跌态势,主要受到春节期间工地停工,下游需求尚未启动。第二阶段是4-10月份,国内钢价一路震荡上行,环保高压下供给下降,房地产需求较旺,库存持续处于低位,钢企盈利大幅飙升,螺纹吨钢生产利润超千元,热卷吨钢生产利润达800元上方。第三阶段是11-12月份,国内钢价崩盘式暴跌后低位盘整,主要受采暖季环保限产力度不及预期,国内外宏观经济表现不理想,黑色系商品期货提前加速下行,房地产投资增速连续小幅下滑,市场一度恐慌心理加重所致。

图1:2017-2018年西本钢材指数价格走势(单位:元/吨)

截止2018年12月29日,西本钢材指数收报4020元/吨,较2017年末下跌510元/吨,跌幅达11.26%。2018年西本钢材指数全年均价4348元/吨,较2017年均价上涨317元/吨,涨幅7.86%。2018年12月28日,螺纹钢期货主力合约收盘价格为3404元/吨,较2017年末下跌390元/吨,跌幅达10.28%。2018年螺纹钢期货主力合约收盘全年均价3841元/吨,较2017年均价上涨349元/吨,涨幅9.99%。2018年西本钢材指数最高价为11月5日的4920元/吨,2017年西本钢材指数最高价为12月5日的5230元/吨,最高位相差310元/吨;且2018年大幅下跌比2017年提早一个月。2018年螺纹期货主力合约最高收盘价为8月20日的4396元/吨,2017年螺纹期货主力合约最高收盘价格为9月5日的4084元/吨,最高位相差312元/吨,且2018年期螺最高位比2017年提前半个月。

图2:2017-2018年螺纹钢期货收盘价格走势(单位:元/吨)

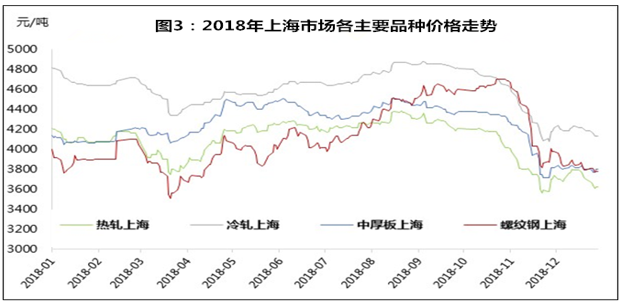

2、2018年钢价长强板弱,卷螺价差罕见背离

以上海市场价格为例,截止2018年12月29日,螺纹钢价格为3790元/吨,比去年末下跌500元/吨,跌幅达11.66%;热轧板卷价格为3650元/吨,比去年末下跌580元/吨,跌幅为13.71%;冷轧板卷价格为4170元/吨,比去年末下跌690元/吨,跌幅14.20%;中厚板价格为3780元/吨,比去年末下跌420元/吨,跌幅10%。2018年长强板弱更加明显,螺纹从4月至10月份价格一路上涨,并在9-11月份价格全面超过热轧板卷和中厚板,10月份卷螺现货价差高达600元左右。

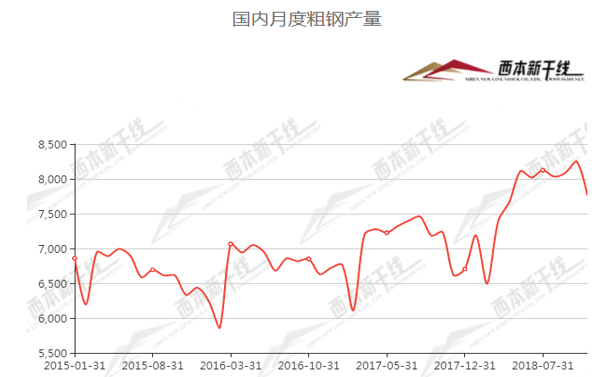

3、2018年国内粗钢产量新高

2018年11月份国内粗钢产量7762万吨,比去年同期增长10.8%(10月为9.1%);1-11月粗钢产量8.57亿吨,累计同比增长6.7%(1-10月同比增长6.4%)。11月份国内钢筋产量为1857.1万吨,同比增幅10.14%;1-11月累计产量为19087.2万吨,累计同比增加488万吨,增幅2.62%。11月份国内线材(盘条)产量为1315.5万吨,同比增幅24.39%,1-11月累计产量为13271.6万吨,累计同比增加1100.5万吨,增幅9.04%。2018年在供给侧改革和环保限产情况下,产量并没有下降反而处于历史新高,主要来自以下三个方面:废钢配比提高、铁矿石品位提升以及短流程产能释放。

图4:2015-2018年国内月度粗钢产量走势图(单位:万吨)

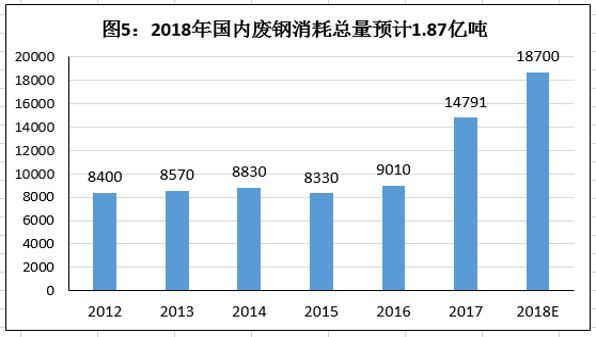

(1)废钢配比提高增加产量:根据废钢协会统计预测,2018年全国废钢铁资源产生总量为2.2亿吨,同比增加2000多万吨,增幅10%。废钢铁消耗总量和废钢综合单耗均创历史新高,2018年1-9个月,废钢铁消耗总量1.41亿吨,同比增加3939万吨,增幅38.9%,全年预计1.87亿吨;转炉废钢单耗150.1kg/t,同比提高28.1kt/t,增幅23%;电炉废钢单耗660kg/t,同比提高41.4kg/t,增幅6.7%;废钢比20.1%,同比增加4.3%。电炉钢比9.8%,同比提高2.46%。

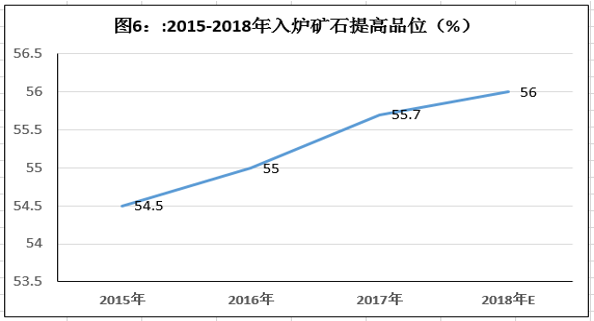

(2)矿石品位提高增加产量:据研究和实践得出,提高1%品位的铁矿石可以降低2%的焦炭消耗以及提高3%的铁水产量。钢厂矿石原料配比包括球团矿、烧结矿和块矿,其中烧结矿占到70%左右,据悉2015年前烧结矿入炉品位在54-55,2016年入炉品位提高到55,2017年入炉品位提高到55.7,2018年1-10月入炉品位提高到56。

(3)短流程产能释放增加产量:电炉产能利用率与钢厂盈利水平分不开,据悉,当电炉螺纹钢的毛利达到100元/吨,电炉产能利用率提高至45%;电炉螺纹钢的毛利达到300元/吨,电炉产能利用率提高至60%;2018年6-9月,电炉产能利用率由60%提高至70%,日均提高粗钢产量约4万吨,此时电炉的吨钢利润达到500元/吨。

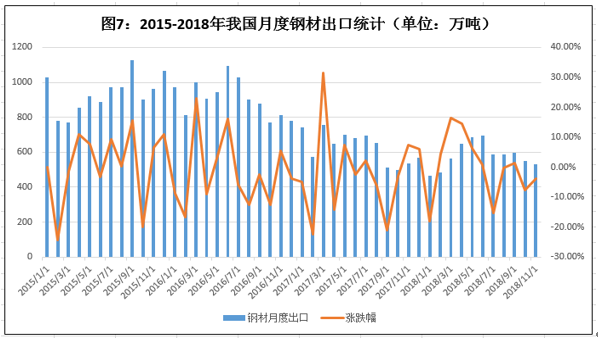

4、2018年钢材出口量下降

海关数据统计,2018年1-11月份我国累计出口钢材6377.8万吨,去年同期为6975.1万吨,同比下降8.6%。其中,1-11月份累计出口棒线材1232万吨,同比下降18.4%;出口板材3863万吨,同比减少3.4%。据本网对12月份钢材出口调研得出,2018年12月份钢材出口量在560万吨左右,环比小幅增加,预计2018年全年钢材出口量在6956万吨左右,同比去年全年钢材出口总量减少610万吨左右。全年钢材出口下降主要有以下二方面,一是国内吨钢盈利水平大幅提升,更多钢企选择国内市场消化,减量出口让利益扩大化;二是全球表观消费量环比下滑,尤其东南亚地区消费下滑,抑制国内钢材出口量。

5、2018年钢铁行业盈利大幅改善

回想2015年,当时A股上市的31家钢铁企业合计亏损总额高达195亿元,武钢股份以超过75亿元的巨额亏损,成为当年的A股亏损王。随着国家大力推进供给侧结构性改革,着力化解钢铁过剩产能,彻底取缔地条钢等一系列政策,2016年和2017年,合计去掉钢铁产能1.15亿吨;关停600多家“地条钢”生产企业,涉及产能1.4亿吨。2018年是钢铁去产能的深化年,还将压减钢铁产能3000万吨,1月-7月就已经完成压减粗钢产能2470万吨。

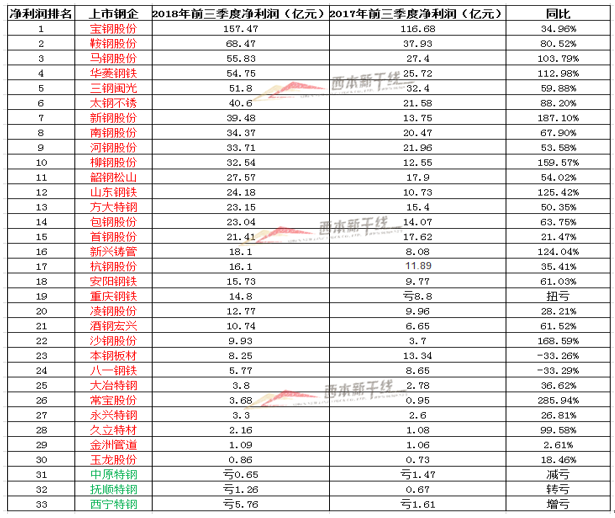

供给侧结构性改革不断深入,市场供需关系明显改善,行业景气度大幅好转。截止2018年10月31日,33家上市钢企均已发布三季度业绩报告,前三季度29家出现盈利,并累计净利润达到815.45亿元;3家出现亏损,该三家累计亏损7.67亿元;33家上市钢企前三季度共计盈利807.78亿元。国家统计局数据显示,2018年前三季度,全国规模以上工业企业利润总额增长14.7%,新增利润主要来源于钢铁、建材、石油、化工行业。从具体分项中来看,前三季度钢铁行业利润增长为71.1%。

图8:2018年前三季度33家上市钢企盈利统计(单位:亿)

二、2019年钢铁行业展望

2018年钢铁行业受供给侧改革成效,国内环保政策持续高压,钢厂供给端话语权明显提高,终端采购需求释放较好,4-10月份国内钢价一路上涨,钢企盈利水平超越以往。随着下半年国内经济逐步放缓,GDP降至2009年初以来新低,市场对预期存在担忧,国内钢价在11月份一度恐慌性大跌。面对复杂的国内政治和经济环境, 12月中央经济工作会议已经对今年的经济发展作出新的部署。2019年新年伊始,无论基建还是财政等利好消息接踵而至,市场情绪明显提振。那么,2019年国内经济能否扭转,房地产需求到底咋样,基建能否托底,带着些许期盼和疑虑来梳理下今年的行情走势。

1、财政端:稳健的货币政策松紧适度 积极的财政政策更加积极

(1)GDP增速持续放缓,创09年初以来新低

2018年前三季度中国GDP 增速缓慢下降,分别为6.8%、6.7%、6.5%。其中一季度GDP增速与2017年四季度持平;二季度GDP增速比一季度下降0.1个百分点;三季度GDP增速比二季度下降0.2个百分点。经济增速创下2009年一季度GDP以来的新低。如果继续降低势必影响对于钢铁的需求,以及市场对预期的担忧。

(2)央行降准1个百分点 后期“礼包”还将派发

新年伊始,1月2日晚间央行宣布调整普惠金融定向降准考核标准,被视作此次全面降准的“预热动作”。央行当天发布消息称,自2019年起,将普惠金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”,调整为“单户授信小于1000万元”。这有利于扩大普惠金融定向降准优惠政策的覆盖面,引导金融机构更好地满足小微企业的贷款需求,使更多的小微企业受益。

1月4日晚央行宣布下调金融机构存款准备金率1个百分点。其中,2019年1月15日和1月25日分别下调0.5个百分点。央行估算,此次降准将释放资金约1.5万亿元,叠加今年一季度到期的中期借贷便利不再续做,净释放长期资金约8000亿元。此次央行大幅度降准,有利于对冲今年春节前由于现金投放造成的流动性波动,有利于金融机构继续加大对小微企业、民营企业支持力度,全国一片欢呼雀跃、掌声雷动。为进一步支持实体经济发展,优化流动性结构,我们预计后期还将进一步实施全面或定向降准3次左右。

(3)大规模减税降费 地方专项债加大发行

2018年12月19日-21日召开的中央经济工作会议,提到要实施更大规模的减税降费,较大幅度增加地方政府专项债券规模。根据预测,2019年减税规模将达到1.64万亿,其中企业减税规模预计为1万亿元左右,而个人减税规模则有望达到5000亿-6000亿元。2019年1月1日起新个税法全面实施,个税纳税人在5000元的基本减除费用和“三险一金”专项扣除外,还可以依条件享受子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人等6项专项附加扣除。

另外,地方专项债发行也是今年财政政策核心之一,地方专项债或将进一步扩容。财政部数据显示,2018年全国地方政府债务限额为209974.30亿元。其中,一般债务限额123789.22亿元,专项债务限额86185.08亿元。预计2019年新增地方专项债务规模超过2万亿元。

2、需求端:地产放缓、基建托底、制造业承压

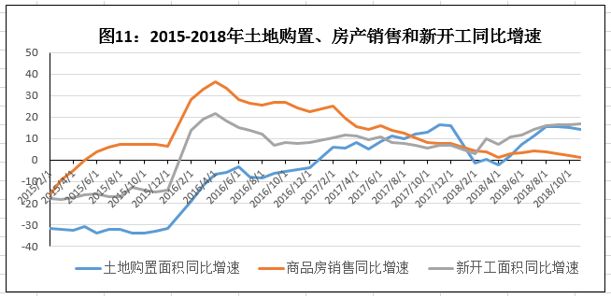

2.1房地产需求逐步趋弱

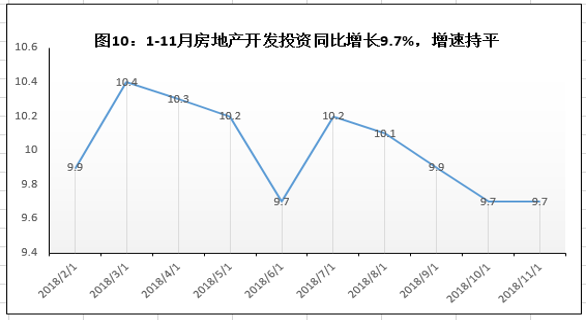

2018年1-11月份,全国房地产开发投资110083亿元,同比增长9.7%,增速与1-10月份持平。总体来看,2018年国内房地产投资总体保持高位,二季度新开工、施工面积等持续提升,然而,国家遏制房价过快上涨以及棚户区改造力度减弱,下半年房地产销售面积大幅放缓。同时,房地产企业融资难度增加,到位资金增量主要来自定金、预收款和自筹资金,其中自筹资金保持较高增长,从银行贷款累计同比一直呈现负增长。

土地购置费是维持房地产投资高速增长的主要支撑因素之一,但下半年土地拍卖热度也相对降温。相关统计,截止11月全国的土地流拍已经超过千宗,并且溢价率同比下降明显,从下滑幅度来看一线城市约10%,二线城市20%左右水平,不少三四线城市甚至超过30%,土地市场降温是投资增速回落的首要因素。从以往来看,土地成交要是减少,那么对后期新开工、施工面积等想成影响,也意味后期房地产对钢材需求也将下滑。

2018年下半年经济运行增速下滑,在7月份的国常会以及政治局会议后,宏观政策已经出现调整,尤其货币政策到财政政策均出现宽松信号,一是货币政策由“流动性合理稳定”调为“流动性合理充裕”;二是3月份提出“遏制房价过快上涨”,到7月份政治局会议“坚决遏制房价上涨”,再到10月份政治局会议没提到房地产调控,最后12月份中央经济工作会议坚持房子是用来住的、不是用来炒的定位,因城施策、分类指导,夯实城市政府主体责任,完善住房市场体系和住房保障体系。三是12月份山东菏泽发布通知称将取消新购住房限制转让措施;随后不久,湖南衡阳通知暂定去年起实现的商品房限价措施,从迹象表明房地产取消限价、放开限售已松绑痕迹。

综合来看,2019年经济保持稳健增长,离不开房地产市场的稳定发展,以此来为经济稳增长保驾护航。需要保证刚需和改善型需求入手,执行边际适度放松,推进棚改配套基础设施建设等一系列组合拳。鉴于多方考虑,我们预计2019年全年新开工、房产投资等均保持中低速增长,对钢材需求依然存在保障,不会出现大幅下降。

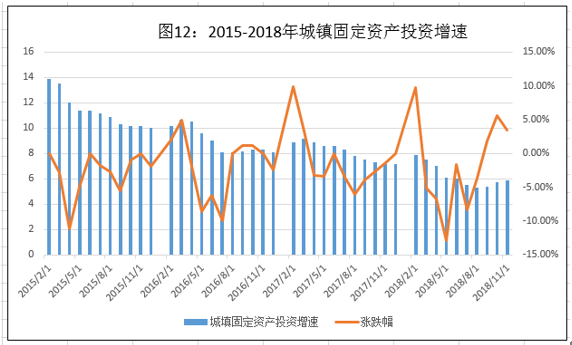

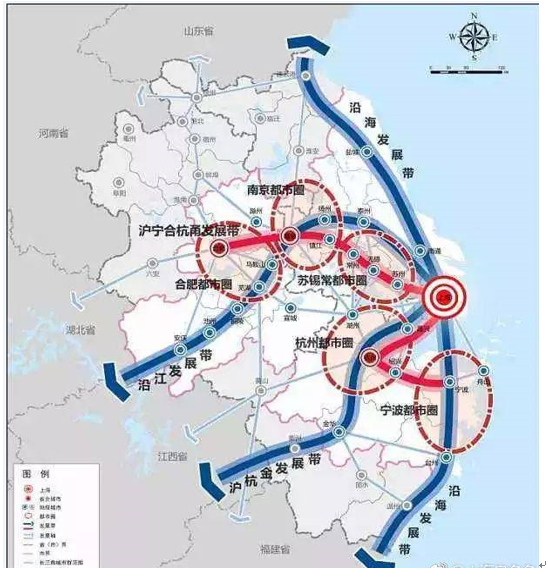

2.2基建大年启幕 国家派发“弹药”

2018年下半年,全国经济工作重点之一就是基建投资补短板,此后山东、贵州、西藏等多省高铁、城轨等项目规划得到批复和施工,仅川藏铁路规划建设全面启动,就有望带动数千亿投资。1-10月基建投资同比增速如期反弹至0.9%(前值0.3%),单月同比增长5.9%,结束连续6个月单月的负增长态势。基建投资反弹主要原因来自全年1.35万亿的专项债集中在7-10月份全部发行完毕。

2018年12月5日以来一个月时间内,国家发改委共批复了8个城市与地区的城市轨道与铁路项目(包含新增),包括重庆、济南、杭州、上海、长春五个城市的轨道交通,广西北部湾经济区、新建西安至延安、江苏省沿江城市群三个区域的铁路建设,总投资约为9302亿元。

2019年1月2日,中国铁路总公司工作会议在京召开。会议指出,2019年全国铁路固定资产投资将保持强度规模,确保投产新线6800公里,相比去年预计4000公里,实际完成4683公里的情况,2019年投产新线目标增长了七成,并创2016年以来新高。随着2019年新增地方债限额将提前下达,加之铁路投产新线里程数增长,未来基建投资有望继续回暖。

图13:长三角地区都市圈及经济发展带

基建补短板已是国家经济工作重点之一,并已提前下达的地方债就是为基建提供“弹药”,12月29日,全国人大常委会正式授权国务院提前下达2019年地方政府新增债务限额合计1.39万亿元。目标很明确,就是要把基建投资推上去,并对冲积极被动下行压力。预计2019年基建投资增长10%左右,成为拉动投资的关键力量。

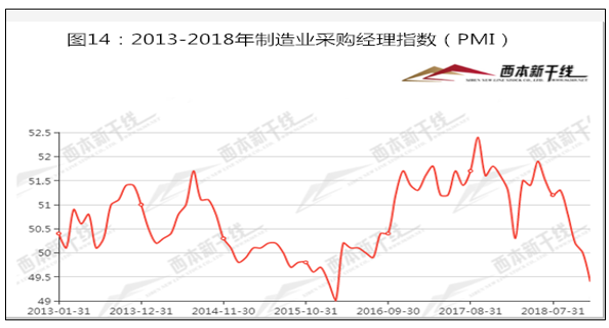

2.3 制造业承压前行 减税降费或将助力

2018年1-11月,制造业累计投资同比增长9.5%,整体呈现逐步提升的态势;较2016年和2017年的3.6%和4.1%有明显提高,也高于2015年的8.4%增速。整体上看,制造业利润总体增速下降,或将继续制约制造业投资,尤其是传统制造业来看,白色家电、汽车制造等的销量快速下滑,2018年1-11月汽车累计销量下降1.65%,这是自2003年以来,我国汽车销售同期首次出现负增长。

不过,制造业中有的部分行业投资增速加快,其中废弃资源综合利用投资增速最高,达到了39.10%的增速,非金属矿业、金属制品、黑色冶炼加工等等都属于供给侧改革行业,其行业的投资的增速也维持在较高水平。计算机作为高新技术行业,增速也比较高。2018年12月中央经济工作会议中提出,2019年的重点工作任务首先就是推动制造业高质量发展,那么今年国家减税降费无疑给企业减轻包袱。

1月8日,国家发改委副主任宁吉喆表示,今年将制定出台促进汽车、家电等热点产品消费的措施。要进一步增加中央预算内投资的规模,进一步加快中央预算内投资下达的进度,还要进一步地吸引和扩大社会资本投入国家重点项目的领域和规模。实施第二批外商投资重大项目,包括新能源汽车、新能源电池等等。针对民营企业融资难,2019年,国家发改委将进一步加大优质企业的债券发行力度,支持发行小微企业增信集合债券,缓解融资困难。

3、供给端:去产能基本完成、环保相对宽松、加快兼并重组

3.1去产能任务提前完成 局部区域仍将减产

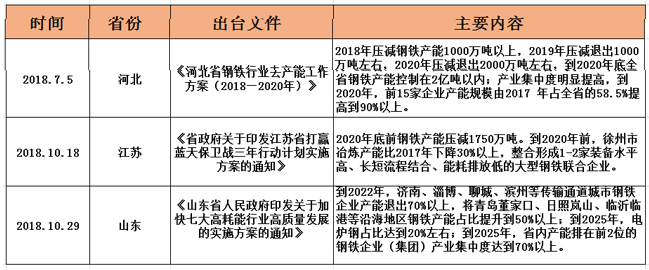

工信部2016年发布《钢铁工业调整升级规划(2016-2020年)》规划,要求在3-5年内淘汰粗钢产能1.5亿吨,2016年开始至2017年6月,全国各地开展打击“地条钢”违规清除行动,共清理“地条钢”钢企业500多家,涉及产能1.2亿吨。另外,2016年累计压缩粗钢产能6500万吨,2017年去产能和去中频炉力度,全年压缩粗钢产能5000万吨,2016-2017年,全国共压减产能合计1.15亿吨,截止2018年末,已经基本完成去产能任务,但后面仍有部分重点省份压减产能计划。

1月8日河北省生态环境厅获悉,2019年河北省将压减钢铁产能1400万吨、煤炭900万吨、水泥100万吨、平板玻璃660万重量箱、焦炭300万吨,淘汰火电50万千瓦(或调整为应急电源)任务。以钢铁、水泥、平板玻璃、焦化、化工、制药等行业为重点,完成7家重点污染工业企业搬迁改造和关闭退出,对逾期未完成退城搬迁的企业予以停产。2019年河北省打好“六大攻坚战”,力争全省PM2.5平均浓度比2018年下降5%以上。

1月4日,工信部网站发文指出,2019年,是新中国成立70周年,钢铁行业要继续以供给侧结构性改革为主线,把提高供给质量作为主攻方向,巩固去产能成果,增强钢铁企业市场活力,提升产业链供给水平,畅通对国民经济的保障能力,推动我国钢铁工业由大到强。

图15:河北、江苏和山东省未来几年钢铁去产能规划

3.2环保限产不搞“一刀切” 执行力度相对宽松

2018年7月国务院发布了《打赢蓝天保卫战三年行动计划》,确定今后三年时间内以环保为主常抓不懈。但2018年取消秋冬季限产 “一刀切”的方式,改为按照排放标准等进行“一厂一策”分类,实施重点行业差异化错峰生产办法。以河北为例,其对8个传输通道城市及定州市、辛集市共5730家生产企业进行排放绩效评价,分为A、B、C、D四类,实施差异化错峰生产,各类污染物减排量占工业企业排放总量30%左右。

2018年环保限产区域扩大化,从2017年 “2+26”城市拓展到加上长三角区域和汾渭平原地区,加大对于钢企、焦化等企业的管控范围。总体来看,环保限产趋于宽松,不会对今年粗钢产量带来大幅减量,但会起到一定量的抑制产能的作用。

3.3 钢铁行业兼并重组 “十三五”产业集中度目标60%

目前钢铁行业集中度较低,企业生产技术水平不高,产品结构严重失衡等问题存在。推动钢铁行业兼并重组,有利提高产业集中度,向高质量、规模化效益发展。早在2016年工信部发布的《钢铁工业调整升级规划(2016-2020年)》中便对钢铁行业兼并重组和调整布局作了重点要求,到2020 年钢铁行业的产业集中度达到60%。2016年底12月武钢和宝钢正式合并组成宝武钢铁集团。另据钢厂内部消息,宝钢兼并马钢的步伐正在进行中,宝钢已经在整合财务和销售系统,相信2019年合并处于倒计时,届时,宝武钢铁加上马钢的共计年产能将高达到8350万吨。

当前,河北、河南、江苏、山西、四川等地已出台钢铁行业发展相关规划目标。截至2020年,河北省钢铁行业将形成“2310”产业格局,包括2家具有国际竞争力的企业,3家地方实力企业,10家特色钢企。江苏积极形成“134”格局,山西计划从目前的27家减少至10家,四川力争建成影响力大、竞争力强的千万吨级骨干钢铁集团,总产值达3500亿元。在去产能收尾阶段,加速推动钢铁行业兼并重组将是未来改革工作重点。

4、原料端:铁矿石供给过剩 焦炭相对偏紧

4.1矿石港口库存偏高 供给仍将过剩

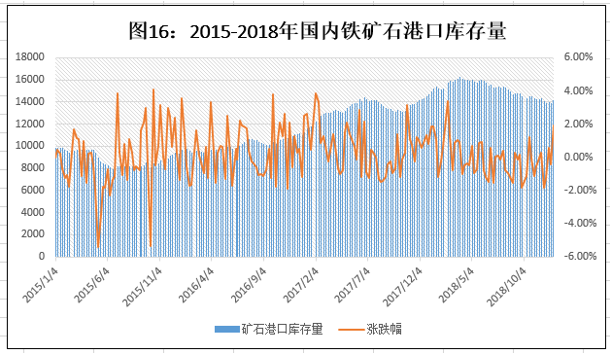

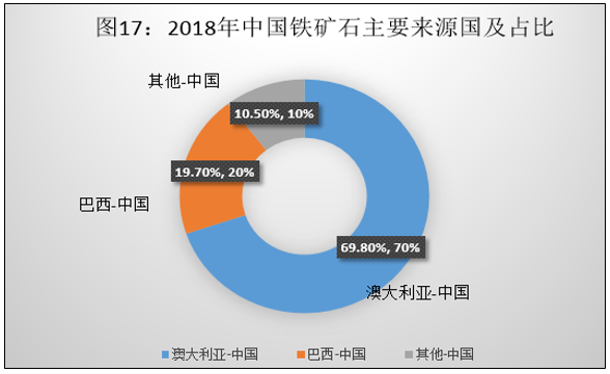

2015年四季度,国内主要矿石库存量在8200万吨附近,自2016年以来国内钢企盈利水平逐年提高,粗钢年产量呈现上升势头,对高品位的进口矿依附度更高,叠加澳洲和巴西矿商巨头产能逐年扩张,发往国内港口矿石量出现增量,2018年3月份国内港口库存量上升至1.6亿吨,并创下历史新高,后随着国内矿石需求释放,2018年末,国内港口矿石库存量降至1.4亿吨左右,但港口库存依然处于相对高位。

据统计,2018年中国进口铁矿石到港量10.38亿吨,较2017年统计的数据10.53亿吨减少1.5%。从月度到港量来看,2018年上半年除1月和3月出现减少量,其余月份均为增量;下半年8月份以后港口到货量也出现递减,受到澳洲港口检修、BHP脱轨等事件影响,下半年月度港口到货量同比减少。

从主要到港的港口来看,2018年到港量最大的为宁波舟山港,累计到港1.85亿吨,占全国总到港量的18.1%;日照港(含岚山)在1.41亿吨和曹妃甸港在1.09亿吨,这三大港口到港口量处于前列。另外,天津港、京唐港和青岛港到港量均在9000万吨左右,连云港、黄骅港和防城港在3000-5000万吨之间。

总体来看,2018年中国进口铁矿石到港量仍处于高位,但增速已经有所放缓,根据各大矿企的公司公告显示,预计2019年新增产量在3500万吨左右,但从需求情况来看,2019年受钢价盈利缩减以及环保限产等因素,产量需求将低于产量增加为大概率,铁矿石供给大于增速情况下啊,铁矿石价格或将承压并小幅下滑,预计今年铁矿石进口成本中枢在55美金左右。

4.2焦炭:供应总体偏紧 需求缩水抑价

2018年受益于以钢定焦和去产能等相关政策,整个行业盈利水平大幅提高,全年淘汰焦化产能近1500万吨,4.3mm以下焦炉确定淘汰时间。根据相关报道预计,2018-2020仍需要淘汰3000万吨的焦化产能,可见产能后期将进一步收缩。另外,随着环保政策趋严,焦化企业投入环保装置成本,脱硫脱硝、脱白等设备继续添加,焦企环保生产成本平均提升100-200元/吨。从价格方面来看,受供给整体偏紧,粗钢产能释放需求增加,焦炭价格总体处于近年新高,全年焦炭盈利水平达到近几年最高点。

2019-2020年,山西、江苏、河北、山东等省对焦炭去产能动作较大。其中山西省加大鼓励产能置换,2018底前完成焦炉淘汰的其焦化产能按现有100%置换,2019年底前完成淘汰的,按现有的90%置换,2020底前完成淘汰的,按现有的80%置换,如果2020年后完成淘汰的将按现有的50%置换。另外,江苏地区重点在去产能和产业升级,河北和山东等地均有去产能举措。从总体上看,2019年焦炭产能淘汰量在2000万吨左右,叠加山西新增产能1000万吨,合计今年焦炭减少产量在1000万吨左右,可见今年焦炭供应量依旧偏紧,不过受制于今年钢厂利润大幅收缩影响,焦炭涨幅将低于去年。

三、2019年展望总结

从供应端来看,自2016年供给侧结构性改革取得巨大成效,2016-2017年全国共压缩产能合计1.15亿吨,打击和清除“地条钢”达1.2亿吨,以及淘汰中频炉和推进产能置换等,截止2018年已提前完成去产能任务,只有河北、江苏、山东等省仍将局部去产能,后期总体偏向去杠杠、兼并重组以及产业化升级发展。2019年生态环保将常态化,但执行力度有所放松,尤其不搞“一刀切”。兼并重组将加快进程,据内部消息,宝钢兼并马钢已经实施到整合财务和销售层面,未来二家大型钢企整合一处可期,届时宝武加上马钢的产能将达8350万吨。考虑局部省份去产能、环保常态化(执行力度存变数)以及钢企盈利收缩压缩产量,今年钢材供给量将低于去年。

从需求端来看,2018年房地产投资总体较好,尤其新开工和施工面积持续提升,然10月份以后房地产投资接连放缓,主要受到融资困难和房产销售业绩下滑影响,今年国家政策政策适度宽松,部分地方已经放开房产销售,将有利缓解房地产投资增速下滑趋势。今年基建项目将加快推进托底,一是众多基建项目获批,尤其以高铁、城轨项目为龙头,今年基建项目将提高10%左右,二是作为基建的保障地方债将发现1.35万亿地方专项债。制造业总体来看承压前行,尤其白色家电、汽车制造等部分行业下滑较快,今年国家将给企业减税降费外,还将制定出台相关行业的促销补救措施。考虑房产需求趋弱,基建加大托底,制造业需求下行,今年钢材需求量将有所下降。

从价格端来看,综合去年国内外经济发展形势,以及结合2018年底中央经济工作会议部署,预计2019年国内经济增长将放缓至6.2%左右。国内钢价运行区间指数在3400-4400(以西本钢材指数为基准),进口矿价格运行区间在50-75美元/吨(以普氏62%铁矿石指数为基准),焦炭运行区间在1300-2200元/吨(以唐山一级冶金焦价格为基准)。2019年市场关注的焦点国家积极的财政政策,环保督查常态化严格程度,基建托底增速如何,房地产下滑速度,以及中美贸易战争程度。 [文]西本新干线特邀撰稿人 2019/1/10

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨