期货分析

国信期货:焦炭重心下移 关注焦企复产

2018年07月12日05:48 来源:西本资讯

主要结论

6月,山西、江苏等地区环保政策趋严,加之上旬山东地区受上合峰会召开影响,焦企整体开工受限,供应维持偏低水平。需求端,钢厂高炉开工率维持在高位水平下,焦炭消耗量有支撑。各环节焦炭库存连续回落,显示目前焦企现货流转顺畅,订单状况良好,受此影响,焦企挺价意愿较强,生产利润维持在高位水平。短期来看,供需面向好仍将支撑焦炭价格高位盘整运行,但后期若主要生产地区限产政策有所放开,高利润会刺激焦企积极复产,供应增加将对焦价形成压制。建议短线区间操作,关注焦企复产情况。

目前煤矿方面销售情况良好,库存低位,焦煤现货市场结构性行情延续,高硫煤供给宽松,需求较弱;低硫煤资源紧俏,价格相对坚挺。焦企利润高位,但经历前期补库后,采购需求有所下滑。焦煤期货盘面深贴水下游反弹动能,震荡为主,建议短线操作。

一、焦炭焦煤期货行情回顾

6月,焦炭主力合约震荡中走高。全国焦企受环保限产影响,加之上合峰会召开,山东地区焦企开工受限,整体焦炭供应维持偏低水平。供给端对焦价形成支撑。需求端来看,钢厂高炉开工率持续回升,维持高位水平。焦炭现货流转顺畅,各环节库存持续回落,焦企挺价,期货盘面下跌后反弹动能较强,一路上涨突破前期高点,盘中价格最高点行至2205后高位回落。端午节后首日,由于中美贸易摩擦升级,金融市场普跌,市场情绪拖累焦炭期货价格盘中大幅下挫,单日跌幅超过4%。随后低位有小幅反弹,但上合峰会结束,山东地区焦企开始复产,若后续其他地区限产放开,高利润刺激下焦企焦炭供应增加将对焦价形成压制,邻近月末,焦炭盘中价格宽幅震荡,截至6月22日,焦炭期货主力合约1809报收2111元/吨,较上月同期上涨89.5,涨幅0.42%。

6月,焦煤期货主力合约整体走势冲高回落。焦煤现货端呈现结构性行情,即低硫煤资源紧俏,价格坚挺,高硫煤供给较宽松,且受制于环保因素成交偏弱。需求端,前期焦企利润高位导致其对焦煤采购积极性较高,后期补库结束后,焦煤销售受阻,成交回落。截至6月22日,焦煤期货1809合约报收1184元/吨,较上月下跌37元/吨,跌幅3.03%。

图:焦炭期货1809合约价格走势(元/吨)

数据来源:文华财经、国信期货研发部

图:焦煤期货1809合约价格走势(元/吨)

数据来源:文华财经、国信期货研发部

二、炼焦煤市场分析

2.1高位成交不畅,现货价格持稳

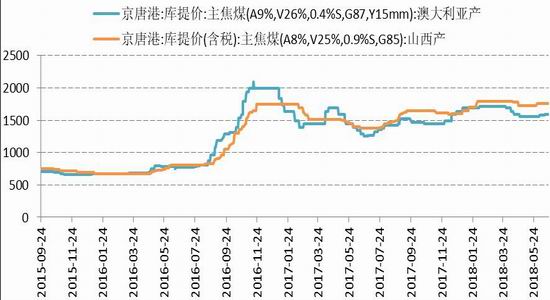

5月,焦煤需求有所增加,焦企利润高位,采购较为积极,现货市场成交回暖,价格小幅上行。截至6月22日,京唐港主焦煤(A9%,V26%,0.4%S,G87,Y15mm)澳大利亚产库提价1590元/吨,较上月同期上涨30元/吨。京唐港主焦煤(A8%,V25%,0.9%S,G85)山西产库提价1760元/吨,较上月同期上涨30元/吨。

图:港口焦煤现货价格(元/吨)

数据来源:WIND、国信期货研发部

2.2焦煤产量将有回升

4月,我国炼焦精煤产量3734万吨,同比减少0.47%。4月焦煤产量同比回落,且较3月环比小幅下滑。从六月供给端来看,部分煤矿未通过验收停产,低硫煤产量下降,但高硫煤供给宽松,结构性市场行情延续。

图:焦煤产量及进口量(万吨)

数据来源:WIND、国信期货研发部

2.3焦煤库存水平持稳

6月,海运澳洲焦煤价格提涨,由于下游补库存后继续采购动能不足,对价格上涨有抵触,港口成交回落,焦煤港口库存增加。截至6月22日,京唐港、连云港、日照港三港口炼焦煤库存185.8.9万吨,较上月同期增加33.9万吨,增幅明显增加。

钢厂方面,焦煤补库按需进行,截至6月22日,国内大中型钢厂炼焦煤库存可用天数14.5天,较上月增加0.5天。

图:主要港口焦煤库存量(万吨)

数据来源:WIND、国信期货研发部

图:钢厂焦煤库存可用天数(天)

数据来源:WIND、国信期货研发部

6月焦炭现货价格维持强势,连续提涨,焦企利润高位,开启原料补库存,价值环保要求焦企延长出焦实践,焦企焦煤库存水平上升。截至6月22日,国内焦企焦煤库存756.9万吨,周环比增加29.79吨,月环比增加62.66万吨。月环比增幅扩大。

图:独立焦化厂分类别库存(万吨)

数据来源:WIND、国信期货研发部

图:独立焦化厂总库存(天)

数据来源:WIND、国信期货研发部

三、焦炭市场分析

3.1现货价格强势

由于下游需求较好,各环节库存水平较低,焦企订单组织顺畅,提涨信心强烈,6月焦炭现货价格维持强势,且钢厂利润水平高位,对原料价格提涨接受度尚可。截至6月22日,天津港准一级冶金焦(A<12.5%,<0.7%S,CSR>60%,Mt8%)报2375元/吨,较上月同期上涨300元/吨。

图:天津港:平仓价(含税):准一级冶金焦(元/吨)

数据来源:WIND、国信期货研发部

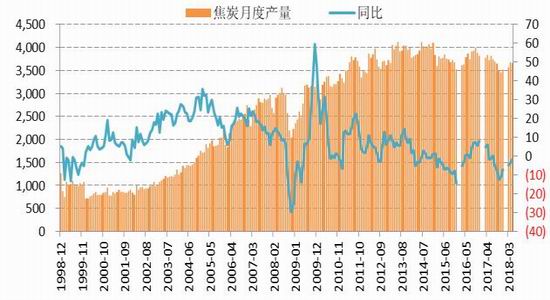

3.26月产量环比将继续下滑

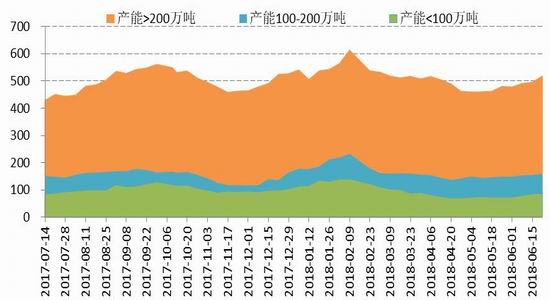

5月,独立焦企在利润回归刺激下生产积极性恢复,但受制于环保等因素,整体开工水平难有大幅回升,焦炭供应仍维持偏紧格局。5月我国焦炭产量3649.4万吨,月环比下降23.7万吨;1-5月,我国焦炭产量累计17596.1万吨,同比下降2.9%,降幅较上月有所收窄。6月,徐州地区焦企限产继续,山东地区上中旬由于上合峰会召开,焦企进行限停产,综合开工率走低。据Mysteel统计全国230家独立焦企样本,截至6月22日,焦企开工率70.94%,月环比下降4.11个百分点。预期5月焦炭产量将继续回落。后期限产地区焦企开工若放开,高利润刺激下焦企将积极复产,进而增加焦炭供应量。

图:焦炭月度产量及同比增长(万吨,%)

数据来源:WIND、国信期货研发部

图:焦企开工率分地区(单位:%)

数据来源:WIND、国信期货研发部

3.3焦企库存回落

由于环保等因素对供给端的制约,再加上下游需求情况较好,焦企焦炭库存持续回落,调研情况来看,部分焦企已无库存量。截至6月22日,Mysteel统计全国100家独立焦企焦炭总库存28.6万吨,周环比小幅上升2.19万吨,较5月末下降15.51万吨。

图:焦企焦炭库存(万吨)

数据来源:WIND、国信期货研发部

钢厂方面,焦炭库存也维持较低水平。截至6月22日,国内大中型钢厂焦炭库存可用天数8天,较上月同期持平,处于一年来低位。

图:国内大中型钢厂库存可用天数(万吨)

数据来源:WIND、国信期货研发部

3.4高炉开工率上方空间不大

6月,钢厂高炉开工率继续小幅增加,维持在较高位水平,支撑焦炭需求。截至6月22日,全国钢厂高炉开工率71.55%,月环比下降0.41个百分点。截至6月15日,河北省高炉开工率68.57%,月环比上升4.13个百分点。预期后市高炉开工率继续上升空间有限,短期焦炭消耗量将达到阶段性高点。

从终端需求来看,6月,钢材市场需求释放明显减缓,截至本报告期,螺纹钢社会库存周环比已经出现小幅累积。截至6月22日,螺纹社会库存478.22万吨,周环比增加0.5万吨,月环比下降87.66万吨。7月,雨季加高温,终端需求走弱,钢价下跌将对原料价格形成一定利空。

图:高炉开工率(单位:%)

数据来源:WIND、国信期货研发部

图:主要品种钢材社会库存(万吨)

数据来源:WIND、国信期货研发部

3.5焦化利润高位

6月,焦炭现货价格强势,由于焦企方面几乎无库存,提涨信心较强,在焦钢博弈中占据上风,价值钢厂方面利润上课,接受涨价,焦企生产利润维持在高位水平。从调研数据来看,截至6月22日,Mysteel调研全国30家独立焦化厂平均吨焦盈利494.67元,周环比上升84.35元;河北准一级焦平均盈利508.28元,周环比上升116.33元。短期来看,焦炭价格强势,焦煤相对较弱,焦化利润仍有冲高可能。中期交谈现货价格弱开始下跌,必将拖累焦化利润下行。

图:盘面焦化利润(单位:元)

数据来源:WIND、国信期货研发部

五、后市分析

焦炭焦煤:限产供应收缩,焦炭强于焦煤

6月,山西、江苏等地区环保政策趋严,加之上旬山东地区受上合峰会召开影响,焦企整体开工受限,供应维持偏低水平。需求端,钢厂高炉开工率维持在高位水平下,焦炭消耗量有支撑。各环节焦炭库存连续回落,显示目前焦企现货流转顺畅,订单状况良好,受此影响,焦企挺价意愿较强,生产利润维持在高位水平。短期来看,供需面向好仍将支撑焦炭价格高位盘整运行,但后期若主要生产地区限产政策有所放开,高利润会刺激焦企积极复产,供应增加将对焦价形成压制。建议短线区间操作,关注焦企复产情况。

目前煤矿方面销售情况良好,库存低位,焦煤现货市场结构性行情延续,高硫煤供给宽松,需求较弱;低硫煤资源紧俏,价格相对坚挺。焦企利润高位,但经历前期补库后,采购需求有所下滑。焦煤期货盘面深贴水下游反弹动能,震荡为主,建议短线操作。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-129月12日商品期货日盘综述

· 2024-09-119月11日商品期货日盘综述

· 2024-09-109月10日商品期货日盘综述

· 2024-09-099月9日商品期货日盘综述

· 2024-09-069月6日商品期货日盘综述

· 2024-09-059月5日商品期货日盘综述

· 2024-09-049月4日商品期货日盘综述

· 2024-09-039月3日商品期货日盘综述