西本要闻

2018年7月西本新干线钢材价格指数走势预警报告

2018年06月29日11:00 来源:西本资讯

本期观点:供需受限 价格震荡

时间:2018-7-1—2018-7-31

关键词:环保 产量 需求 资金

本期导读:

●行情回顾:终端需求逐步放缓,6月钢价先扬后抑;

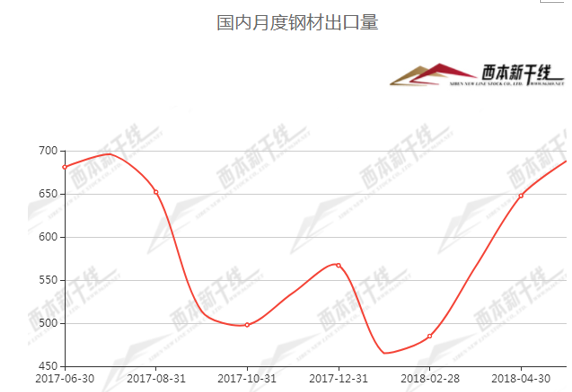

●供给分析:粗钢日产维持高位,钢材出口环比增加;

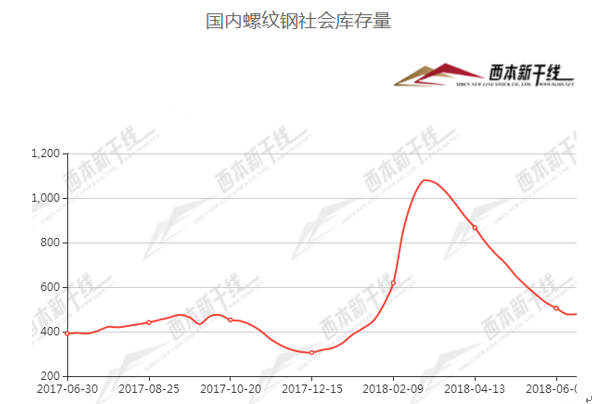

●需求分析:高温多雨需求下降,社会库存止跌见增;

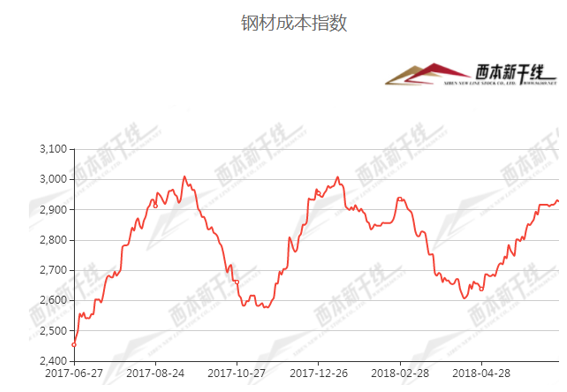

●成本分析:焦炭价格大幅上涨,矿石价格震荡趋弱;

●宏观分析:五月经济多项下滑,定向降准释放宽松;

●综合观点:7月份国内市场将处于供需均弱态势,一方面高温酷暑天气影响工程施工,基础建设投资大幅下滑,政府清理不合规ppp项目,国开行收回棚改项目审批权等,市场采购需求弱势难改;另外一方面,环保督查工作常态化,坚决打赢蓝天保卫战,加大处罚和举报奖励,部分钢企因环保因素停产整改,市场资源供应维持低位。总体来看,7月份国内钢价大涨大跌可能性不大,整体将以弱势震荡调整为主。基于此,预计7月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4100-4300元/吨区间震荡运行。

行情回顾:6月钢价先扬后抑

一、 行情回顾篇

进入6月上旬,高温多雨天气相应增多,但多数终端抢在梅雨之前加快施工,市场总体采购需求较好。同时,环保政策持续高压,市场看涨情绪升温,钢市报价接连上涨。6月中旬,国内钢价再创年后价格新高。6月下旬,中美贸易摩擦再起波澜,华东长三角地区正式入梅,月底社会流动资金偏紧,终端采购需求明显下滑,社会库存由降转升,导致市场行情弱势回落。截至6月28日,西本钢材指数收在4240元/吨,较上月末上涨130元/吨,月环比涨幅为3.16%,较去年同期价格大涨510元/吨,同比涨幅为13.67%。5月28日螺纹钢期货主力合约RB1810收盘价格为3744元/吨,较上月末上涨48元/吨,月环比涨幅为1.3%。6月中下旬,期货和现货出现联袂高位回落,跌后市场存在短期休整,考虑需求等多方要素,短期期螺主力合约将震荡偏弱。

6月份国内钢价呈现先涨后跌的主要原因,笔者认为今年工地开工偏晚,4月至6月中上旬,各地终端加紧施工进度,市场采购需求表现较好。同时,中央第一批环保督查组“回头看”在多省深入开展,不断曝出环保污染问题,江苏苏南、河北唐山等地部分钢企执行限产,新资源供给压力偏紧,社会库存连续十四周下降。然6月下半段,基建投资增速大幅回落、社会融资接近腰斩、广义和狭义货币增速低于预期等数据不景气,黑色系品种期货空头势力打压,高温梅雨季节实际需求受抑,以及市场信心整体受挫,钢市行情出现弱势回落。接下来,即将步入高温炎热的7月,终端采购需求继续受限,社会现货库存面临进一步承压,宏观面各项指标不会明显转变,短期市场悲观情绪难以改变。

综上,国内钢价在6月份表现先扬后抑,那么接下来的2018年7月钢价走势如何?6月底社会库存出现上升拐点,在7月份库存是否继续增加?各地环保限产政策持续发力,对市场供应是否继续形成抑制?焦炭和铁矿石原料价格如何表现?带着诸多问题,一起来看2018年7月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

西本新干线监测库存数据显示,截至6月29日,国内主要钢材品种库存总量为1028.69万吨,较5月末减少105.43万吨,降幅9.3%,较去年同期增加72.69万吨,增幅7.6%。其中螺纹、线材、热轧、冷轧、中板库存分别为482.43万吨、129.91万吨、211.46万吨、115.84万吨和89.05万吨,较5月末分别下降14.84%、下降21.2%、增加2.62%、增加3.14%和增加5.58%。本月主要是螺纹和线材库存总体下降,热轧、冷轧和中板库存小幅上升。

从钢厂库存来看,据中钢协数据显示,截止6月上旬末,重点企业钢材库存为1224万吨,比上一旬增加41万吨,增幅为3.46%。较5月上旬末减少137万吨,降幅为10.06%。较去年同期减少48.34万吨,降幅为3.8%。

与去年同期相比较,全国钢材市场库存增加34万吨,钢厂库存减少48万吨,市场库存和钢厂库存合计较去年同期减少14万吨,而上月为增加191万吨。产业链库存同比止增反降,市场及钢厂去库存较为明显,也为本月国内钢材价格走势提供支撑。

2、 国内钢材供给现状分析

从钢厂生产情况来看,据国家统计局数据,2018年1-5月份我国粗钢产量增长5.4%,至3.6986亿吨;1-5月份钢材产量增长6.2%,至4.3467亿吨。5月份,我国粗钢产量为8113万吨,同比增加8.9%;日均产量为261.70万吨,环比增加3.92%,双双创下历史新高;5月份,我国钢材产量为9707万吨,同比增加10.8%。其中,5月份我国钢筋产量为1774.4万吨,同比增长3.6%;1-5月累计产量为8146.6万吨,同比增长11%。5月份我国线材(盘条)产量为1213.1万吨,同比增长9.3%;1-5月累计产量为5450.9万吨,同比增长6.3%。中钢协初步数据,2018年6月上旬96家重点监测钢铁企业(集团口径)日产量及比上一旬增减情况分别为:粗钢198.02万吨,旬环比增加2.55万吨,旬环比增长1.74%。

3、国内钢材进出口现状分析

从钢材进出口数据来看,海关总署数据显示,2018年5月我国出口钢材688.3万吨,同比减少9.7万吨,下降1.4%;环比增加40.7万吨,上升6.3%。1-5月我国累计出口钢材2849.3万吨,同比下降16.3%。5月我国进口钢材113.4万吨,环比增加8.9万吨,环比增长8.5%;同比增加2.4万吨,同比增长2.2%;1-5月我国累计进口钢材563万吨,同比下降0.7%。

4、下月建筑钢材供给预期

综合来看,2018年5月份,我国粗钢产量为8113万吨,同比增加8.9%;日均产量为261.70万吨,环比增加3.92%,双双创下历史新高。由此可见,受国内钢价接连上涨,钢厂盈利水平处于历史高位,以及环保大达标钢企实施限产,5月份至6月份上旬,重点钢企粗钢日均产量大幅攀升,高炉开工率维持高位水平。考虑,7月份高温炎热需求受限,部分钢厂常规检修或环保限产,预计,7月份粗钢日均产量将有所回调。

三、 需求形势篇

1、沪上建筑钢材销量走势分析

6月份国内钢市转入需求淡季,高温多雨天气明显增多,户外施工难以开展,终端采购需求逐步趋弱。本网沪市6月份线螺每周采购量数据来看,每周采购量接连下降,月底采购较月初基本腰斩,下降幅度50.32%,同比采购量下降15.04%。同时,房地产投资增速和基础建设增速双双下滑,后期整体投资增速面临下行压力,叠加中美贸易摩擦再度升温,多次磋商无果,资本市场避险情绪升温,市场信心受到影响。由此来看,整体投资增速下行,季节性天气影响因素干扰等,短期国内采购需求将维持低位。

2、国内建设投资额度分析

1-5月份,全国房地产开发投资41420亿元,同比名义增长10.2%,增速比1-4月份回落0.1个百分点,其中5月份增速略降至9.9%。1-5月份,房地产开发企业房屋施工面积684991万平方米,同比增长2.0%,增速比1-4月份提高0.4个百分点。1-5月份,商品房销售面积56409万平方米,同比增长2.9%,增速比1-4月份提高1.6个百分点。从数据上看,房地产投资处于相对高位水平,但环比增速下滑存在担忧。另外,1-5月基建投资增速大幅回落2.6%降至5%,单月基建投资增速跌转负为-1.2%。据悉,4-5月份财政支出增速下滑,5月份地方财政支出增速下滑为负,造成基建投资增速明显下滑。

5月份,制造业PMI小幅回升至51.9%,较4月份上行0.5%,创2017年10月份以来新高。供需两侧协同发力,市场活跃度上升,生产指数和新订单指数为54.1%和53.8%,分别高于上月1.0和0.9个百分点,升至年内高点。产业转型升级步伐加快,新动能支撑作用增强,生产经营和库存状况有所改善,增值税减税政策落地等,均有利制造业趋好。分规模看,大、中型企业PMI回升,小型企业回落至线下。

3、下月建筑钢材需求预期

今年终端需求释放比往年延迟,市场需求在4月份得到提速,5月份整体采购需求表现较好,6月份以后,随着全国高温雨水天气增多,终端采购力度逐步有所下滑。尤其6月中下旬,长江以北地区晴热高温天气为主,长江中下游以及华南地区闷热降雨增多,终端工程户外施工受到影响,市场成交活跃度明显降低,社会和钢厂库存均出现止降反增。基于7月高温多雨天气依然较多,预计市场需求难以好转,并继续处于相对弱势。

四、成本分析篇

1、原材料成本分析

6月原料价格表现不一,其中焦炭价格完成八轮上涨,国产矿价格弱势松动,进口矿价格窄幅震荡、钢坯价格高位回落,废钢价格弱势见跌。根据西本新干线监测数据,截止6月28日,唐山地区普碳方坯出厂价格3570元/吨,较上月末价格下跌80元/吨;江苏地区废钢价格为2230元/吨,较上月末下跌10元/吨;山西地区二级焦炭价格为2150元/吨,较上月末上涨250元/吨;唐山地区65-66品味干基铁精粉价格为640元/吨,较上月末下跌5元/吨;普氏62%铁矿石指数为63.95美元/吨,较上月末上下跌0.35美元/吨。

分品种来看,6月份国内钢坯价格高位回落,从市场来看,河北唐山、江苏等地因环保限产,调坯轧材企业需求清淡,钢坯市场交易萎缩。从库存来看,3月5日唐山象屿正丰库钢坯库存高达72.6万吨,到3月末下降至60.4万吨,到4月份末下降至37.8万吨,到5月末下降至16.4万吨,到6月15日,库存最低降至13.1万吨,较3月初降幅高达82%。随后受需求减弱,钢坯库存量由降反增,截止6月27日,库存回升2.3万吨至15.4万吨。基于,成品材价格弱势下跌,调坯轧材企业利润受到压缩,钢坯现货库存继续增加等,预计,下月钢坯市场价格将震荡下行态势。

6月份国内焦炭行情大幅冲高,并累计完成八轮上涨,涨幅达到650元/吨。市场反馈,中央环保督查持续发力,河北唐山、山西太原、长治、内蒙和江苏等地焦企因环保限产,各大焦企库存量偏低,市场销售无压力,刺激焦炭价格多伦提涨。不过,6月中下旬以来,成品材价格连续下跌,钢企盈利水平有所降低,焦炭价格处于历史高位,部分钢企对焦炭提涨表现抵触。整体来看,近期焦炭价格涨速过快,成品材行情弱势回落,预计,下月焦炭价格将盘整趋弱态势。

6月份国内废钢价格弱势见跌,市场成交偏差。从市场来看,受成品价价格止涨回落,电炉钢企盈利水平降低,多数钢厂采购价维持平稳,部分钢厂趁机压低采购价。从区域来看,华东地区上海、江苏和山东等地采购小幅下调20元/吨;华北地区钢企环保限产严重,废钢采购价累计下跌50-60元/吨;东北地区采购价格下调30元/吨,华南和西南地区废钢采购价累计下跌60-70元/吨。总体来看,钢企盈利水平减少,部分钢企环保限产,废钢材采购需求下滑,预计,下月废钢价格延续弱势下跌态势。

6月份国内铁精粉价格弱势略有松动。从区域市场来看,河北唐山地区重污染天气频繁,环保一方面导致矿山开采受到干扰,另一方面烧结和竖炉等限产需求下降,处于供需均弱态势。东北地区因本溪严重事故,炸药运输一度受到管控,市场价格表现坚挺。华东山东地区因上合峰会结束钢企复产,铁精粉需求相对好转;安徽地区因钢企环保限产,铁精粉市场成交偏弱。华南地区钢企采用按需采购,市场价格弱势平稳。进口矿价格呈现窄幅震荡,普氏62%铁矿石围绕65美金上下调整。从供需来看,当前巴西和澳洲矿石发货量相对高位,国内除徐州地区复产预期外,其余地区高炉开工率已处高位,高温多雨的淡季需求下,国内粗钢产量将小幅回落,市场供需形势并不乐观,预计,下月进口矿价格将震荡偏弱态势。

6月份BDI指数总体呈现先涨后跌态势。据中国船舶行业协会数据,2018年1-5月,全国造船完工1643万载重吨,同比下降28.3%。承接新船订单1968万载重吨,同比增长99.6%。5月底,手持船舶订单8903万载重吨,同比增长7.5%,比2017年底增长2.1%。1-5月份,全国完工出口船1548万载重吨,同比下降28.2%;承接出口船订单1834万载重吨,同比增长108%;5月末手持出口船订单8004万载重吨,同比增长1.5%。从季节和运输需求来看,全球的贸易活动主要集中在北半球,北半球的夏季是全球航运的旺季,现在航运业正处年内旺季;然后中美、中欧等贸易摩擦不断,给航运需求带来影响。预计,下月BDI指数仍将以震荡调整为主。

2、主要区域建筑钢材出厂价格分析

本月国内板材龙头企业宝钢、武钢、鞍钢、马钢、河钢等相继出台7月份价格政策,宝钢对热轧上调100元/吨,碳钢厚板、镀锌上调50元/吨;武钢对热轧上调100元/吨,品种线上调30-40元/吨,钢板桩上调150元/吨;鞍钢对冷热轧、轧硬、镀锌等上调100元/吨;河钢对中厚板、冷热轧、酸洗、镀锌等上调100-200元/吨;马钢对冷热轧、镀锌、H型钢和硅钢等上调100-200元/吨,显示板材企业订单情况总体需求不错。建筑钢材钢厂调价来看,每日调价且频繁的钢厂中上旬价格上调较多,下旬随着市场价格下行也随之回调。从江苏地区主导钢厂沙钢价格政策来看,6月上旬价格上调30元/吨,中旬上调30元/吨,下旬上调100元/吨,目前沙钢出厂价较市场价高出200元/吨以上,7月份出厂价格将有下调和补差空间。

3、下月建筑钢材成本预期

综上所述,6月份国内焦炭大幅冲高,前后完成八轮价格上涨,助推钢厂成本价格抬高。但近期焦炭涨幅过快,部分钢企已有抵触情绪,徐州地区焦化企业复产在即等,后期焦炭行情将先盘整后趋弱。国内矿市场需求依旧疲软,市场报价弱势松动;进口矿港口库存处于高位,消费淡季让钢企常规检修增多,后期进口矿行情弱势承压。综合来看,下月建筑钢企成本将略有小幅回调。

五、宏观分析篇

一、中美贸易多次磋商,双方摩擦不断升级

今年以来,中美贸易摩擦不断升级。3月以来,美国单方面加征钢铝产品进口关税,我国对其涉及中国产品的部分采取了坚决回应行动。随后情况出现转机,5月3日-4日,美方主动来华磋商;5月15日-19日,中美经贸代表团聚首华盛顿,进行了“积极、务实、富有建设性和成果”的磋商。近期,全球关切的中美贸易关系再生波澜,6月15日,美国政府发布将对从中国进口约500亿美元商品加征25%的关税,此举,有悖于双方经贸磋商已达成的共识,损害我国国家和人民的利益。对此,6月16日我国决定对原产于美国的659项约500亿美元进口商品加征25%的关税。6月18日夜,特朗普宣称将对2000亿美元中国商品加征10%关税;而且威胁,如果中国继续反击,将对额外2000亿美元中国商品追加额外关税。

二、房地产多项数据靓丽,基础建设投资大幅回落

国家统计局数据显示,1-5月份,全国房地产开发投资41420亿元,同比名义增长10.2%,增速比1-4月份回落0.1个百分点。1-5月份,房地产开发企业房屋施工面积684991万平方米,同比增长2.0%,增速比1-4月份提高0.4个百分点。1-5月份,房地产开发企业土地购置面积7742万平方米,同比增长2.1%。1-5月份,商品房销售面积56409万平方米,同比增长2.9%,增速比1-4月份提高1.6个百分点。1-5月份,房地产开发企业到位资金62003亿元,同比增长5.1%,增速比1-4月份提高3个百分点。另外,1-5月基建投资增速大幅回落2.6%降至5%,单月基建投资增速跌转负为-1.2%。基建投资下滑是投资下滑的主要拖累项,今年虽然财政收入增速在10%以上,但4-5月份财政支出增速下滑,5月份地方财政支出增速下滑为负,造成基建投资增速明显下滑。

三、环保督查工作常态化,坚决打赢蓝天保卫战

6月份起,河北、内蒙古、黑龙江、江苏、江西、河南、广东、广西、云南、宁夏等10省(区)迎来第一批中央环保督察组重点督查。截至6月25日,共立案处罚2579家,罚款25096万元;立案侦查208件,拘留235人;约谈1065人,问责1939人。与此同时,2018-2019年度蓝天保卫战重点区域强化督察工作也在进行时,京津冀“2+26”城市、汾渭平原11城市以及长三角地区成为重点督查区域。近期,为巩固化解钢铁过剩产能成果,坚决防范“地条钢”死灰复燃,钢铁煤炭行业化解过剩产能和脱困发展工作部际联席会议派出了八个抽查组,在全国21个省区市开展了抽查。另外,湖南、广东和辽宁等省陆续印发污染防治三年攻坚战。随着环保监管逐步推进,钢铁、水泥、造纸、原料等行业环保面临考验。环保不合格企业成为停产、限产对象,行业内分化加剧,同时,环保标准压力倒逼企业转型升级,为企业健康发展带来空间。

六、国际市场篇

根据西本新干线综合处理的数据(如上表)显示,6月份国际螺纹钢市场表现不一,美洲进口延续下跌,欧洲市场全面下跌,亚洲市场以稳为主。具体数据如下:

欧美市场方面:6月与5月同期相比,美国钢厂价格继续平稳,进口价格下跌11美元/吨。同期,欧盟钢厂价格下跌22美元/吨,进口价格下跌5美元/吨,德国市场价格下跌34美元/吨。

亚洲市场方面:6月与5月同期相比,中国市场价格上涨15美元/吨,中国出口价格维持平稳;韩国市场报价持平;日本市场价格上涨9美元/吨,出口价格持平。另外,中东进口价格增加35美元/吨,土耳其出口价格下跌5美元/吨,独联体国家出口报价下跌10美元/吨。

方坯价格方面:6月份与5月同期相比,土耳其出口报盘(FOB价)上涨5美元/吨,独联体出口黑海报盘(FOB价)下跌10美元/吨;与此同时,中东市场进口价上涨10美元/吨,东南亚进口(CFR)价格下跌5美元/吨。

总结来看,6月份国际钢材市场涨跌互现,全球经济贸易摩擦继续升温,给国内钢企出口带来难度,随着7月份消费淡季的到来,预计国际钢价将偏弱势运行。

七、综合观点篇

全面总结一下2018年6月份分析报告内容,西本新干线分析认为,7月份国内钢价基础运行条件如下:

其一、需求层面。5月份房地产数据多项较好,但房地产投资增速及基础建设投资增速双双下滑,尤其基建投资下滑特别明显,5月份基建投资增速跌转负为-1.2%。同时,今年政府清理不规范ppp项目,规范地方举债融资行为,国开行收回棚改项目合同审批权,均对市场需求形成影响。天气方面,6月份高温多雨天气增多,工地施工时间明显缩短; 6月中下旬以来,华东地区正式入梅,北方晴热南方多雨,市场采购需求进一步萎缩。7月份国内高温天气居多,需求低迷的局面难以改变。预计,下月国内钢市需求总体偏弱。

其二、供给层面。6月份中央环保督查组深入10省重点督查,生态环境部将京津冀“2+26”城市、汾渭平原11城市以及长三角地区,作为打赢蓝天保卫战重点督查区域。河北、江苏和江西等多省部分钢企环保不达标。近期江苏徐州地区钢企尚未复产,苏南地区钢企环保问题频发,丹阳龙江钢厂二氧化硫排放超标,沙钢百万吨钢渣随意堆放江边等。环保不合格企业成为停产和限产对象,市场供应能力受到压制。另外,7月份高温酷暑消费淡季,部分钢厂会进行常规例行检修。基于环保督查常态化,季节性检修减产等,预计,下月国内钢市供给量将有所减弱。

其三、成本因素。6月份全国焦炭价格完成第八轮上涨,累计上涨650元/吨;国产矿价格总体延续平稳,少数矿区涨跌互现;进口矿价格在65美金上下震荡。截止6月28日,西本钢材指数较上月末上涨80元/吨,同期成本指数上涨95元/吨,江苏地区长流程螺纹钢生产企业吨钢毛利近970元/吨(除三项经费和机器损耗外),较上月末减少230元/吨。总体来看,焦炭价格前期涨势过猛,后期价格拥有回调空间;国产矿行情稳中趋弱,进口矿价格整体震荡走低,预计,下月国内钢价成本将小幅回落。

其四、宏观因素。5月份多项经济数据堪忧,社会融资环比接近腰斩,基础建设投资大幅回落等。6月25日央行定向降准,降低存款准备金率0.5个百分点,合计释放7000亿流动性。环保政策督查常态化,势必打赢蓝天保卫战,从严整治绝不姑息,坚决防止“地条钢”死灰复燃。中美贸易摩擦此起彼伏,多次磋商难收成效,金融市场避险情绪升温。从宏观基本面来看,国家依旧高压打击环保不达标企业,通过央行的精准调整政策,让市场资金流转维持正常,以及寻求更好的解决办法,让中美贸易摩擦损伤降至最低。

综上,笔者个人对2018年7月份沪上螺纹钢价格走势作以下推测:7月份国内市场将处于供需均弱态势,一方面高温酷暑天气影响工程施工,基础建设投资大幅下滑,政府清理不合规ppp项目,国开行收回棚改项目审批权等,市场采购需求弱势难改;另外一方面,环保督查工作常态化,坚决打赢蓝天保卫战,加大处罚和举报奖励,部分钢企因环保因素停产整改,市场资源供应维持低位。总体来看,7月份国内钢价大涨大跌可能性不大,整体将以弱势震荡调整为主。基于此,预计7月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4100-4300元/吨区间震荡运行。[文]西本新干线特邀评论员2018-6-29

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨