行业PMI

5月钢铁PMI为50.6% 钢市进入调整状态

2018年05月31日09:00 来源:西本资讯

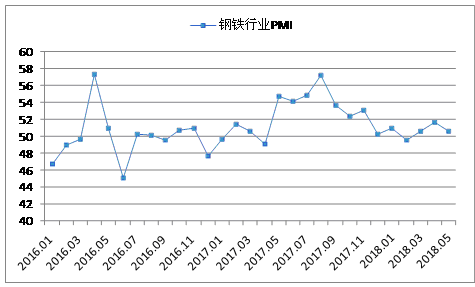

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI指数来看,5月份为50.6%,环比回落1.1个百分点。主要分项指数中,生产指数、采购量指数和原材料库存指数小幅上升,新订单指数、新出口订单指数和产成品库存指数有所回落,购进价格指数明显上升。PMI显示,5月份钢铁产量增加,订单增速放缓,钢铁企业加紧出货,市场进入调整状态。

图1 2016年以来钢铁行业PMI指数变化情况

一、市场分析

(一)钢厂生产保持旺盛

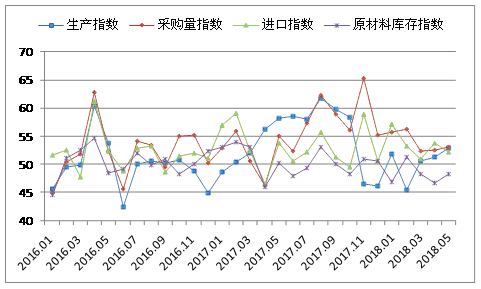

5月份钢铁行业PMI生产指数为52.9%,环比上升1.6个百分点。与生产相关的采购活动也保持活跃,本月原材料采购量指数为53%,环比上升0.5个百分点;原材料进口指数为52.1%,环比回落1.6个百分点;原材料库存指数为48.2%,环比上升1.5个百分点。数据显示,继4月份钢铁行业开工率快速回升后,5月份钢铁产量持续扩张,加上当前钢铁冶炼利润仍较为可观,因此钢铁企业生产较为旺盛。

此外,根据国家统计局数据,4月份全国生产生铁6310.6万吨,同比下降0.4%;生产粗钢7669.8万吨,同比增长4.8%;生产钢材9226.5万吨,同比增长8.5%。从数据对比来看,4月份粗钢日均产量255.7万吨,这比3月份的238.64万吨更进一步,显示了钢厂生产非常旺盛的态势。而进入5月后,旺盛格局依然延续,中钢协数据显示,2018年5月上旬,97家重点监测钢铁企业(集团口径),共生产粗钢1943.33万吨、生铁1755.30万吨、钢材1816.27万吨。日产粗钢194.33万吨,环比上一旬增加3.32万吨;日产生铁175.53万吨,环比增加0.86%;钢材181.63万吨,环比减少5.69%。不过考虑到6月份青岛上合峰会及环保严查等影响,5、6月份钢厂生产增速或逐步下降,供应压力也将逐步缓解。

图2 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

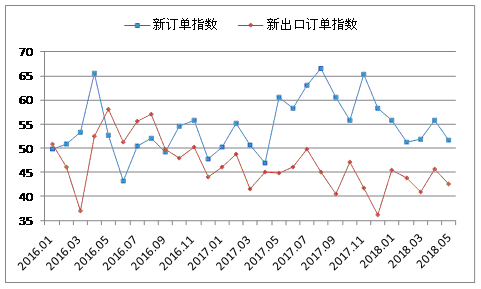

(二)钢厂订单增速回落

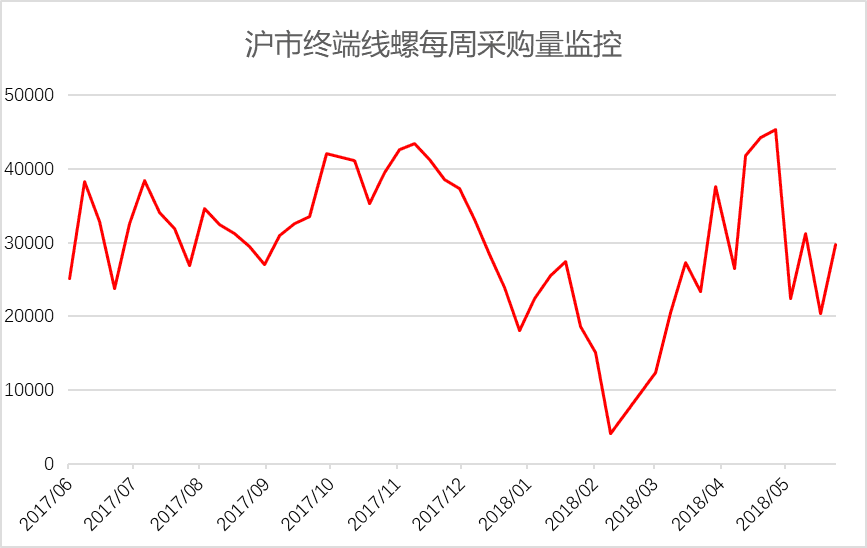

5月新订单指数为51.6%,环比回落4.3个百分点。5月份国内钢市需求增速放缓,一方面市场价格在走高后高位风险预期增强,终端采购积极性下降;另一方面多数工地资金偏紧导致回款速度放慢,同样抑制了市场成交。再加上南方部分地区进入高温多雨季节,也使得终端需求呈现出相对疲软的态势。从监测的沪市终端线螺采购数据来看,5月份沪市线螺终端日均采购量大幅下降34.3%。此外,1-4月份房地产开发投资同比增长10.3%,增速比1-3月份回落0.1个百分点。1-4月份房屋新开工面积同比增长7.3%,增速回落2.4个百分点。土地购置面积同比下降2.1%,1-3月份为增长0.5%;土地成交价款增长13.6%,增速回落6.7个百分点。房地产投资虽然保持增长,但增速放缓,且分项新开工、土地购置面积等都呈现增速回落态势,这使得国内钢市需求的持续动力稍显不足。

图3 2016年以来新订单指数、新出口订单指数变化情况

图4 2017年6月份以来沪市终端线螺每周采购量监控

5月份新出口订单指数为42.5%,环比回落3.1个百分点。据海关总署数据,4月份我国出口钢材647.6万吨,较上月增加82.5万吨,环比增长14.6%,同比下降0.2%;1-4月我国累计出口钢材2162.4万吨,同比下降20.1%。考虑到4月份全球粗钢产量同比增长4.1%至1.48亿吨,国际钢材市场供给增加,预期下月钢材出口可能出现回落。

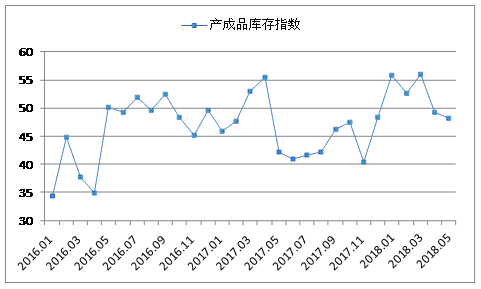

(三)产业链库存整体减少

5月份产成品库存指数为48.2%,环比下降1个百分点,继续处于收缩区间。钢厂库存方面,据中钢协数据显示,5月上旬,重点钢铁企业钢材库存量1360.81万吨,比上一旬增加116.96万吨,增幅9.40%;粗钢库存量209.33万吨,比上一旬减少28.07万吨,降幅11.82%;生铁库存量15.33万吨,比上一旬减少6.10万吨,降幅28.47%。目前钢材价格有所下跌,钢材终端销售增加,库存进一步消耗。

社会库存方面,据中钢协数据,5月份,全国20个城市5大类品种钢材社会库存合计环比继续下降。截止到5月25日,国内主要钢材品种库存总量1139万吨,环比减少206万吨,下降15.3%;其中钢材市场库存总量1051万吨,环比减少201万吨,下降16.1%,港口库存88万吨,环比减少5万吨,下降5.0%。5大品种中,只有冷轧卷板库存环比有所增加,其他4个品种全部下降,平均降幅为15.3%,热轧卷板库存环比下降7.4%,冷轧卷板库存环比上升4.2%,中厚板库存环比下降3.3%,线材库存环比下降22.2%,螺纹钢库存环比下降23.0%。

图5 2016年以来产成品库存指数变化情况

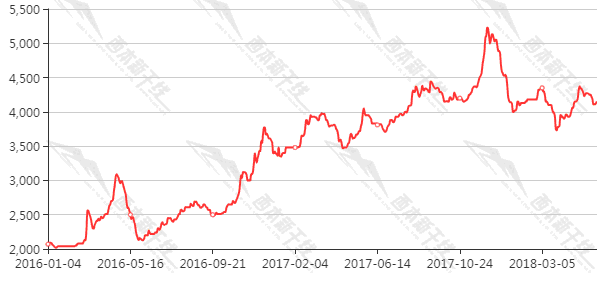

(四)钢材价格震荡下行

5月份国内钢价呈现震荡下行态势。截止到5月29日,西本钢材指数收在4150元/吨,较上月末回落50元/吨,环比跌幅为1.2%,较去年同期价格上涨200元/吨,同比涨幅为5.1%。本月国内钢价震荡下跌,一是由于采暖季结束后出现的集中采购潮推高了钢铁价格,导致前期基数较高,进入5月份后,由于需求紧平衡得到缓解,加上天气等不利因素,用钢方采购量有所回落,对价格形成了拖累;二是钢铁产量维持高位,4月份粗钢日均产量255.67万吨,创下历史新高,也增加了市场高供给的担忧情绪,钢企选择降价以加速出货;三是1- 4月房地产开发投资和基建投资增速双双回落,后市需求可能略有收缩。但短期来看,基本面及宏观面各项指标未发生明显转变,社会现货库存更是连续11周下降超预期,对钢价有很好的支撑作用。

图6 2016年以来西本钢材指数变化情况

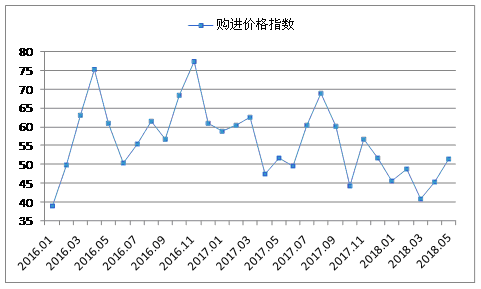

(五)原料价格上升

5月份原材料购进价格指数为51.3%,环比回升6个百分点,今年以来首次进入扩张区间。本月焦炭价格明显上涨,钢坯及进口矿价格涨幅较小。根据西本新干线监测数据,截止到5月30日,唐山地区普碳方坯出厂价格3620元/吨,较上月末上涨30元/吨;江苏地区废钢价格为2140元/吨,较上月末下跌30元/吨;山西地区二级焦炭价格为1900元/吨,较上月末上涨350元/吨;唐山地区65-66品味干基铁精粉价格为645元/吨,较上月末上涨10元/吨;28日的普氏62%铁矿石指数为63.25美元/吨,较上月末下跌2.1美元/吨。总体而言,钢铁冶炼成本有所增加,挤压了部分钢厂利润空间。

图7 2016年以来购进价格指数变化情况

(六)资金面较为紧张

据央行数据,4月份新增人民币贷款1.18万亿元,同比多增797亿元。社会融资规模增量1.56万亿元,比上年同期多1725亿元。4月末,M2同比增长8.3%,增速较上月末小幅回升;M1同比增长7.2%,增速比上月末高0.1个百分点,比上年同期低11.3个百分点; M0同比增长4.5%。从4月份信贷数据来看,虽然货币市场整体流动性尚可,但实体经济的融资情况依然不容乐观,这从4月份社会融资规模增幅不大、且M1保持低速增长就能反应得出。此外,4月25日央行实施的定向降准措施,在随后的市场表现上,其主要还是体现在对中美贸易战的风险对冲上,并不是此前市场预期的资金面从收紧到宽松的信号释放。所以从这个角度来讲,资金面如果无法保持比较宽松的环境,对整个商品市场将产生一定抑制作用。

二、后市研判

(一)后市需求或将走弱

采暖季限产结束后,4月份钢材需求超预期释放。5月份,受多重因素影响,钢材需求增速有所回落,且这种回落趋势或将延续一段时间。根据国家统计局的数据,1-4月份,全国房地产开发投资30592亿元,同比名义增长10.3%,增速比1-3月份回落0.1个百分点,同期银行信贷增速也出现下滑,针对房地产的信贷定向继续紧缩,房地产资金紧张问题突出。同时住建部前后约谈12个城市,坚定房地产调控目标不动摇、力度不放松,并提出了一系列具体措施,多地也发布新政,密集调控楼市;其次,自2017年11月开始的PPP项目清理工作取得了显著成果,根据财政部公布的数据,截至4月23日,各地累计清理退库项目1695个,涉及投资额1.8万亿元,需要整改项目2005个,涉及投资额3.1万亿元;再次,6月份是传统的需求淡季,全国大范围出现高温天气,长江中下游、华南等地降雨增多,对户外施工和资源运输形成干扰。受以上资金减少和高温雨水天气的制约,钢材需求或将出现偏弱。

(二)钢铁行业去产能和环保工作力度加大

今年的钢铁行业去产能工作重点是化解过剩产能、防范“地条钢”和产能改造,同时兼顾环保工作。国家发展改革委组织工作组分赴21个省(区、市)开展钢铁行业化解过剩产能、防范“地条钢”死灰复燃专项抽查。生态环境部推出《钢铁企业超低排放改造工作方案》,提出重点推进粗钢产能200万吨及以上的钢铁企业实施超低排放改造,力争2020年底前完成钢铁产能改造4.8亿吨,2022年底前完成5.8亿吨,2025年底前完成改造9亿吨左右。这些工作有利于规范和优化钢铁行业,促进市场良性发展。

各地也针对钢铁行业产能改造和环保问题提出相应政策,如河北省《关于全省钢铁企业提标改造和排污许可证后监督核查情况整改意见的通报》,对省内钢铁企业采取限产50%、封停生产性和高炉、搬迁等措施,促使企业加快整改进度和优化环保措施。安徽、内蒙古也分别发布产能置换方案,对省(自治区)内的钢铁企业产能进行减量置换。

(三)出口前景不容乐观

根据海关数据,今年一季度我国钢材出口1514.8万吨,同比下降26.4%,预期出口前景不容乐观。今年以来,美国特朗普政府在贸易问题上设置障碍,对我国出口商品进行打压,尽管中国钢铁对美国的出口量较少,但其间接影响不容忽视。随着美国政府贸易政策的收紧和反覆,我国钢铁等产品出口的环境将持续恶化。一是部分国家或地区可能效仿美国实施保护措施,减少对我国钢材的进口,有专家认为特朗普政府正以对美钢铁出口关税豁免为诱饵,拼凑抑制中国钢铁出口的“统一战线”,在其诱惑下,不仅欧盟跃跃欲试,甚至连我国台湾地区也对大陆执行“双反”政策;二是其他钢材出口大国将原来出口美国的钢材转向其他地区,加大与我国钢材出口的竞争;三是美国重点打压“中国制造2025”,因此今后我国以机电产品、高新技术产品出口所带动的钢材间接出口会受到一定程度的抑制。此外,我国出口还受到人民币升值的影响。今年以来,人民币升值幅度已接近3%,加上去年累积的升值幅度,推高了我国钢铁的出口成本。整体而言,受以上因素的影响,我国钢铁出口面临较大的压力,预期2018年下半年钢材出口的总体形势不容乐观,难以实现出口量的回升。

综合来看,5月份国内钢材市场有所降温,但仍保持扩张态势。PPP项目的清理,各地固定资产投资和房地产投资增速有所放缓,以及各地出现的高温天气和南方降雨,对钢铁需求形成一定影响。政府继续强化钢铁去产能、防范“地条钢”以及环保工作,则将对市场供给形成一定的抑制和优化,有利于改善国内供需关系。预计6月份国内钢材需求会有一定减弱,价格或呈窄幅震荡运行。(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-08-312024年8月钢铁PMI为40.4%

· 2024-07-312024年7月钢铁PMI为42.5%

· 2024-06-306月钢铁PMI为47.8%

· 2024-05-312024年5月钢铁PMI为49.8%

· 2024-04-302024年4月钢铁PMI为47.9%

· 2024-04-022024年3月钢铁PMI为44.2%

· 2023-11-302023年11月钢铁PMI指数为48.2%

· 2023-10-312023年10月钢铁PMI指数为45.6%