西本要闻

12月22日西本新干线钢材价格指数走势预警报告

2017年12月22日12:46 来源:西本资讯

本期观点: 风险释放 回稳整理

时间:2017-12-25—2017-12-29

预警色标:蓝色

●市场回顾:需求低迷心态悲观,现货钢价大幅下跌;

●成本分析:焦炭续涨铁矿盘整,沙钢价格意外坚挺;

●供需分析:粗钢日产继续回落,社会库存由降转升;

●宏观分析:中央经济工作会议召开,央行连续回笼资金;

●综合观点:在经过连续三周的调整之后,国内钢价基本跌回至11月底的价格水平,市场风险逐步释放。在库存整体处于低位,主导钢厂挺价信心坚决的情况下,商家心态有所改善,继续降价意愿不足,短期市场或将回稳整理。基于此,对下周市场维持偏中性评价——蓝色预警。具体来说,西本指数下周将在4860-4920元/吨区间震荡运行。

一、行情回顾

1、西本指数

2、本周上海螺纹钢价格情况

本周申城建材价格大幅下挫。截至12月22日,西本指数报在4890元/吨,较上周末下跌140元/吨;同期,沪上优质品三级螺纹钢代表规格报在4670元/吨,较上周末下跌140元/吨;而沪上优质盘螺代表规格报价4920元/吨,较上周末下跌180元/吨。

市场反馈,上周末至本周一,申特钢价一度再次冲高,然而市场成交跟进不足,至周一下午就再次转入跌势。随后伴随期螺大幅下挫,现货价格连续下滑,累计跌幅高达百元以上。虽然周中受财政部表示明年起取消钢材等产品出口关税消息提振,黑色系期货集体大涨,然而对市场提振作用有限,现货报价并未出现拉升。面对近期资源陆续抵达,尤其北方低价资源对市场冲击明显,且周边厂提资源价格皆有明显的降幅,使得市场整体看空气氛较浓。周四沙钢出台12月下旬价格政策,平盘无补,超出市场预期,受此提振,现货价格逐步止跌,部分低价资源略有回升。考虑到年末将至,市场资金偏紧,商家出货意愿加强,且北方低价资源对市场冲击较为明显。因此,笔者判断短期申城价格仍将偏弱震荡。

那么,下周钢价走势将如何变化?中央经济工作会议召开,传递出怎样的政策信息?钢材出口加征关税取消,对钢材出口能否形成提振?带着诸多疑问,一起进入本期行情分析。

3、全国市场方面

根据国内知名商品现货交易平台——西本新干线的交易监控数据显示,本周国内钢价在周初短暂上涨外,随即转入全面下跌走势,多数市场价格跌幅超过100元/吨。具体如下:

北京市场:受本地终端需求基本停滞影响,本周北京市场现货价格大幅下挫,较上周累计降幅150元/吨左右。现河北钢铁HPB300Ф8-10mm高线价格为4700元/吨; HRB400EФ12-Ф14mm小螺纹4260-4280元/吨,HRB400EФ16mm螺纹4260元/吨左右,HRB400EФ18-25mm大螺纹4250-4280元/吨;HRB400Ф8-10mm盘螺报价4300-4320元/吨。

市场反馈,上周末受期螺夜盘拉涨及唐山钢坯上涨带动,周初北京市场现货出现50-60元/吨反弹。但随后因本地需求基本停滞,商家库存渐增,且临近钢厂本旬结算日,商家唯有大幅降价以争取外围市场需求及降低自己库存成本,周初两天累计跌幅达到150-200元/吨,报价大幅下调,市场成交表现一般,代理商考虑到成本因素,故下半周跌势减缓,基本持稳观望为主。考虑到当前处于季节性淡季,各地需求均开始萎缩,北京市场更是只能以价换量,但现货价格处于全国低位及本地钢厂挺价因素,预计下周北京市场跌势放缓,整体继续偏弱运行为主。

杭州市场:本周杭州建筑钢材价格整体大幅下跌,累计较上周末下跌100-120元/吨。现沙钢16-25mm螺纹钢主流报价在4670元/吨左右,永钢、中天、新兴、申特等同规格资源报价4630-4670元/吨;永钢、中天、萍钢等盘螺和线材价格4970元/吨左右。合格品螺纹售价在4570-4630元/吨,线材和盘螺4870元/吨左右。

市场来看,随着终端采购需求放缓,部分紧缺规格有所缓解,商家恐高情绪渐浓,以及年底资金紧张等因素,钢价从周一连续大跌至周三。周四,沙钢公布12月下旬价格政策,对螺纹、线材和盘螺价格均不动,并无任何补差。基于市场价倒挂250元/吨,让多数代理商倍感意外,市场观望氛围浓厚,低价资源向高位靠拢。另悉,中天12-3期计划量,螺纹9折,线材和盘螺8折;永钢12-3期计划量,螺纹全折,线材和盘螺全折;沙钢对螺纹12月份计划量全折。预计下周杭州建筑钢材价格将盘整运行。

广州市场:本周广州市场建材价格先扬后抑。现螺纹钢韶钢Ф18-25mmHRB400E规格资源主流报价在5310元/吨,广钢、冷钢、裕丰、粤钢、湘钢HRB400EФ18-25mm规格资源报价在5230-5290元/吨 ;韶钢HPB300Ф6.5-10mm高线主流价格在5230-5260元/吨;广钢、珠海粤钢、湘钢同规格高线售价5060-5140元/吨。湘钢、萍钢Ф8-10mmHRB400盘螺报价5260-5340元/吨。

市场反馈,周初广州市场价格延续上周涨势,报价惯性走高;周二,黑色系期货回调,外围市场价格普跌,广州市场主流价格盘整,外地资源价格出现松动;周四以后,本地主导钢厂挺价,但受周边市场跌幅扩大影响,价格整体回落,外地资源跌幅较大。库存方面,由于本地钢厂有检修,东北、华北资源部分在途,广州地区库存量较上周小幅下降,目前主要仓库存量合计66.65万吨,较上周(67.76万吨)减少1.11万吨。其中,螺纹钢库存库存库存40.88万吨,较上周(41.02万吨)减少0.14万吨,线材和盘螺库存25.77万吨,较上周(26.74万吨)减少0.97万吨。出货方面,据跟踪统计,本周库存大户日均销量在1200吨以内,较上周环比小幅下降。综合来看,当前需求很难再次放大,加之区域价差拉大,省外资源对市场价格有较大冲击,预计下周广州市场价格还将走低。

二、成本分析

1、本周钢厂调价

本周国内钢价大幅下跌,各区域主导钢厂出厂价格也普遍以下调为主,尤其是山东地区钢厂累计降幅近300元/吨,河北、山西地区钢厂累计降幅也普遍达200元/吨左右。值得一提的是,在市场价格与钢厂价格严重倒挂的情况下,华东地区沙钢、永钢、中天对12月下旬出厂价格均维持不变,显示出钢厂挺价信心依然坚决,也对本周下半周钢价的止跌企稳起到积极作用。据中钢协数据,截止12月上旬末,重点钢铁企业钢材库存量852.98万吨,比上一旬大幅减少319.19万吨,减幅达27.23%,创下2012年初以来的最低水平。显示当前钢厂整体库存依然处于低位,为钢厂挺价提供了支撑。

从钢厂生产情况来看,据中钢协统计,12月上旬重点钢铁企业粗钢日均产量为172.89万吨,旬环比减产1.57万吨,减幅0.90%;预估全国粗钢日均产量为221.12万吨。本周河北、山西等多地再发重污染天气预警,对钢厂的限产力度整体符合预期。不过近期多地密集发布钢铁产能置换项目,新增产能有加快的苗头。对此,工信部原材料司钢铁处处长徐文立指出,目前钢铁产能置换工作中存在置换范围不清晰、缺乏严格执行产能置换比例要求等问题,为此工信部已制定新的产能置换文件,有望从明年开始实施,防止新增产能成为取缔“地条钢”以后钢铁行业面临的又一项挑战。

2、原材料

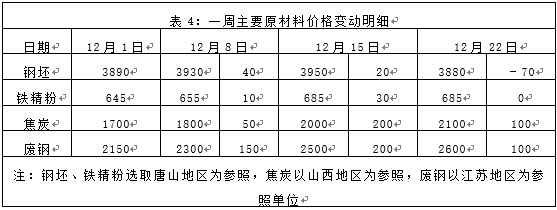

本周国内原料市场表现不一,其中焦炭、废钢价格继续大幅上涨,钢坯、进口矿价格冲高回落,国产矿价格基本平稳。分品种来看:

钢坯市场:在上周双休日期间,唐山钢坯价格上涨30元/吨,一度冲至3980元/吨的高点,进入本周快速转跌,周一至周三累计下跌140元/吨至3840元/吨,周四、周五再次上涨40元/吨至3880元/吨。目前唐山市场钢坯供应依然较少,资源持续处于偏紧局面。本周财政部出台文件,将钢坯出口加征关税从25%降至10%,对钢坯出口量整体影响不大,但对市场心态将形成一定提振。预计下周唐山钢坯价格或将小幅上涨。

焦炭市场:本周国内焦炭价格继续上涨,河北、山东、山西等地钢企再次提涨价格100元/吨,已连续6-7轮累计上涨600-700元/吨。当前焦企库存仍然偏低,但近期环保限产力度放松,山西等地焦企提产现象逐渐增多,后期供应将渐渐宽松。北方钢企限产力度不减,环保检查频繁,且随着季节性气温的下降,需求大幅降低及价格渐渐趋弱,钢企提库积极性受限。考虑到近期成材市场的疲软及价格大幅下滑,焦企产量提升,预计焦炭市场近期涨势趋缓,高位盘整为主。

废钢市场:本周国内废钢价格继续上涨,幅度达100元/吨。据相关统计,截止到2017年11月,有意“中改电”的企业约96家,拟上电炉约145座,其中在建48座,已投产50座。按每座产能50万吨测算,2017年已投产2500万吨,2018年还将投产2400万吨左右。主要集中在西南、华中、华东地区,新增投产的电炉产能主要通过产能置换而来。随着电炉钢产能的加快释放,对废钢需求量也持续攀升。预计下周国内废钢价格仍将震荡上涨。

铁矿石市场:本周河北地区铁精粉价格基本平稳。国产矿开工率维持低位,市场资源整体依然偏紧,国内矿山企业无低价出货意愿。预计下周河北铁精粉价格仍将以稳为主。进口矿价格先涨后跌。截止12月21日,普氏62%铁矿石指数为72.55美元/吨,较上周末上涨1.1美元/吨。近期港口铁矿石持续攀升,据西本新干线统计,截止12月22日,国内主要港口铁矿石库存量达到1.45亿吨,较前一周增加195万吨,已经超过6月下旬的高点,再创历史新高。不过由于钢厂利润高位,钢厂仍倾向于采购高品位铁矿,目前港口库存中高品位资源仍略显不足,对整体矿价走势形成一定支撑。预计下周进口铁矿石价格仍将围绕70美元/吨一线波动。

海运市场:12月21日,波罗的海干散货运价指数(BDI)收报1430点,较前一交易日下跌46点或3.12%,连续7个交易日出现下跌。11月波罗的海交易所宣布,将剔除BDI指数中灵便型船的部分。根据计划于2018年1月2日实施的提案,BDI指数中,巴拿马型船和超灵便型船权重均从25%调整增为30%,而海岬型船权重占40%。该交易所表示,这一变化能更好地反映当前市场的交易模式和船舶利用情况,即便其自身数据显示,灵便型船交易仍占整个市场的10%。这显然是一个艰难的选择。通过剔除BDI指数计算中最缺乏流动性的部分,该指数可以被用作交易工具。这一举措表明,去年11月新加坡交易所斥资1.1亿美元收购波罗的海交易所之后,波罗的海交易所正积极地增强其核心用户在航运方面的相关性,即便这可能是以牺牲与外部世界相关性为代价。预计下周BDI指数仍将小幅下跌。

三、供给和需求分析

西本新干线交易平台数据显示,本周申城钢价大幅下跌,终端用户入市采购积极性更弱,同时,季节性需求转弱以及年底资金的紧张,也对整体需求形成明显抑制,本周成交情况较上周更有不及。

而从库存情况来看,本周沪市建材库存继续上升,东北地区钢厂资源到货明显增加,江苏地区钢厂到货也逐步增多,市场资源规格齐全。而从全国库存来看,本周全国钢材库存量结束了此前连续十周的下降趋势,转而出现上升,尤其是线材、螺纹钢库存上升较为明显。不过整体看在当前的时点,库存上升也是正常现象,市场绝对库存数量依然处于低位。

四、宏观分析

1、中央经济工作会议12月18日至20日在北京举行。会议首提习近平新时代中国特色社会主义经济思想,会议强调,要创新和完善宏观调控,实施好积极的财政政策和稳健的货币政策,健全经济政策协调机制,保持经济运行在合理区间。

2、11月“分类调控、因城施策”房地产市场调控政策效果继续显现,70个大中城市中15个热点城市房地产市场总体继续保持平稳。从同比看,有11个城市新建商品住宅价格下降,降幅在0.2至3.2个百分点之间。初步测算,11月份,一线城市新建商品住宅和二手住宅价格环比分别下降0.1%和0.2%。据测算,一线城市新建商品住宅和二手住宅价格同比涨幅均连续14个月回落,11月份比10月份分别回落0.3和0.2个百分点。

3、社科院近日发布蓝皮书预计,2017年中国经济增长6.8%左右,增速比上年增加0.1个百分点,实现年初预期6.5%至7.0%的经济增长目标,继续保持在中高速适当的经济增长区间。

4、世界银行周二将中国2017年经济增长预期从10月的6.7%上调至6.8%,因个人消费和对外贸易支撑增长。但世行维持中国2018和2019年GDP增长预期分别在6.4%和6.3%不变,因为货币政策宽松,而且政府在努力控制信贷和杠杆。其中关键的下行风险是,非金融行业杠杆水平上升和房价的不确定性。

5、近日环保部党组书记、部长李干杰在京主持召开党组(扩大)会议,传达学习中央经济工作会议精神,强调要切实把思想和行动统一到中央决策部署上来,坚决打好污染防治攻坚战,推动生态环境保护工作再上新台阶。会议强调要坚决打好污染防治攻坚战。重点是打赢蓝天保卫战,调整产业结构,淘汰落后产能,调整能源结构,加大节能力度和考核,调整运输结构。加快推进生态文明建设,深入实施“水十条”,全面实施“土十条”,加快生态文明体制改革,研究建立市场化、多元化生态补偿机制,改革生态环境监管体制。

中央经济工作会议12月18日至20日在北京举行。从会议通稿看,延续了12月8日政治局会议的精神。回顾了十八大以来的经济工作成就,并部署2018年的经济工作。其中对钢铁行业影响来看,笔者认为值得重点关注的几点:一是会议通稿删除了此前连续两年“适度扩大总需求”的表述,指出我国已经从高速增长阶段转向高质量发展阶段。意味着政府已经不再简单追求经济增长,重心从稳增长更多转向对质量的追求以及结构的调整;二是会议明确未来三年要打赢三大攻坚战:分别是防范化解重大风险、精准脱贫和污染防治。要使主要污染物排放总量继续明显减少,生态环境质量总体改善,后期环保限产可能会成为常态;三是实施积极的财政政策和稳健的货币政策。稳健的货币政策要保持中性,管住货币供给总闸门,边际上有所紧缩。四加快住房制度改革和长效机制建设:一是发展租赁市场;二是保持房地产调控政策的连续性与稳定性;三是分清中央和地方事权,实行差别化调控。

资金方面,央行本周五(12月22日)不开展公开市场操作,当日有800亿逆回购到期,净回笼800亿,为连续第二日回笼资金。央行本周累计开展5500亿元逆回购操作,累计有3500亿元逆回购到期,本周实现净投放2000亿元。此外,本周有1870亿中期借贷便利(MLF)到期。市场人士指出,进入下旬,财政投放在即,流动性再现大幅收紧的可能性很小。虽然今年前三季度财政支出力度加大,降低年末集中支出压力,但仍预计12月财政库款投放将超过1万亿元,这些资金主要在12月下旬成规模释放,可改善流动性状况。

五、综合观点

本周国内钢价大幅下跌,对于下周市场行情,提醒大家关注如下几个方面:

其一、需求因素。本周国内钢价大幅下跌,终端用户入市采购积极性更弱,同时,季节性需求转弱以及年底资金的紧张,也对整体需求形成明显抑制。随着年终临近,北方地区工程已相继停工,南方地区工程也进入收尾阶段,短期需求低迷的局面将难以改变。

其二、供给因素。本周河北、山西等多地再发重污染天气预警,对钢厂的限产力度整体符合预期。不过近期多地密集发布钢铁产能置换项目,新增产能尤其是电炉钢产能有加快释放的预期,对市场整体走势还是形成了冲击,后期要重点关注监管政策出台的情况。而从库存情况来看,本周市场库存结束了此前连续十周的下降趋势,转而出现上升,对市场走势也形成了一定影响。不过整体看当前社会库存及钢厂库存均处于历史低位,低库存对钢价走势仍有支撑。

其三、成本因素。本周国内焦炭价格继续上涨,进口矿价格先涨后跌,钢厂利润高位大幅收窄。本周西本钢材指数下跌140元/吨,同期成本指数上涨82元/吨,目前江苏地区螺纹钢生产企业平均毛利为1707元/吨,依然处于历史高位。而从钢厂价格来看,华东地区沙钢、永钢、中天对12月下旬出厂价格均维持不变,显示出钢厂挺价信心依然坚决,对钢价的止跌企稳起到积极作用。

综合概括而言,在经过连续三周的调整之后,国内钢价基本跌回至11月底的价格水平,市场风险逐步释放。在库存整体处于低位,主导钢厂挺价信心坚决的情况下,商家心态有所改善,继续降价意愿不足,短期市场或将回稳整理。基于此,对下周市场维持偏中性评价——蓝色预警。具体来说,西本指数下周将在4860-4920元/吨区间震荡运行。[文]西本新干线特邀撰稿人 2017/12/22

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨