西本要闻

[库存看市场] 库存增速放缓,限产预期增强

2021年07月10日07:01 来源:西本资讯

本周(7月5日—7月9日),西本钢材指数收在5250元/吨,周环比上涨140元。西本新干线现货交易平台监测的数据显示,截止7月9日,全国61个主要市场25mm规格三级螺纹钢平均价格为5204元/吨,周环比上涨133元/吨;高线HPB300φ6.5mm为5521元/吨,周环比上涨114元/吨。

本期,全国各地市场建筑钢材价格整体回升:其中,东北、西北、华北钢厂拉涨,市场补涨;华中、华东、华南、西南需求恢复,报价抬升。本周西本钢材指数上涨,成本指数波动不大,表明钢厂利润空间有拓展;本周螺纹钢期货强势运行,对现货市场带来示范。

期货方面,本周黑色系主力合约涨跌分化:铁矿石波动频繁,焦炭高位回落,热卷强劲拉升,螺纹大幅走高。其中,热卷2110合约周五夜盘收5918元,较上周五夜盘收涨505元/吨;螺纹钢RB2110合约周五夜盘收在5496元/吨,较上周五夜盘上涨349元/吨。从全周走势情况看,原料端(铁矿和焦炭)呈现调整,成材端(螺纹和热卷)联袂反弹。

回首本期,消息面再次炒作,原料价格高位盘整,螺纹现货全面拉升,当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货平台所监控到的相关库存数据,再具体分析。

一、上海市场分析

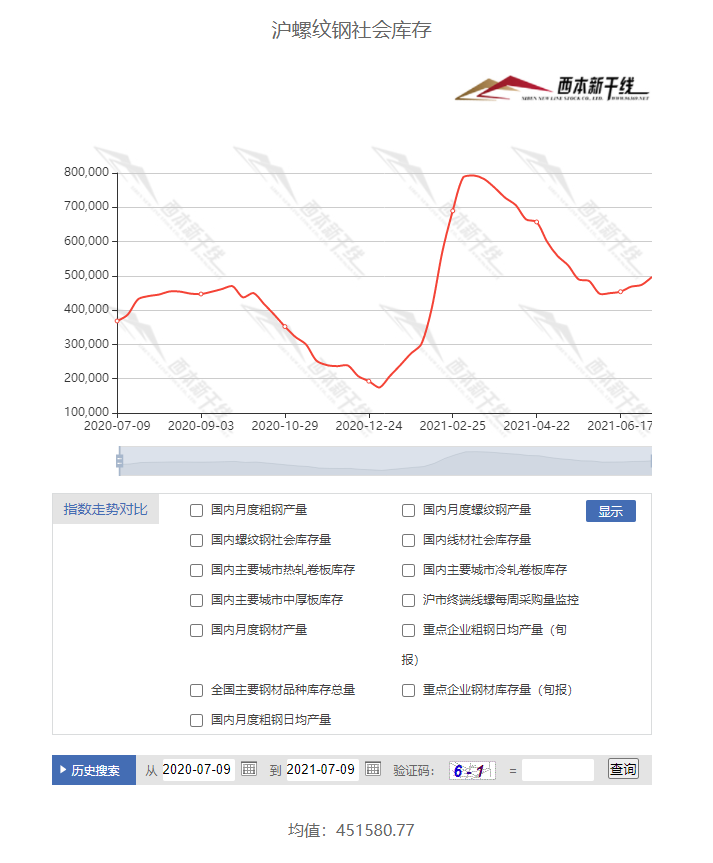

据西本新干线综合库存监测数据显示:截至7月8日,沪市螺纹钢库存总量为49.72万吨,较上周增加2.37万吨,增幅为5.01%,这是上海地区库存连续第五周回升;目前库存量较上年同期(7月9日的36.84万吨)增加12.88万吨,增幅为34.96%。本周库存继续增加,主要原因是市场回涨,代理商入库资源增多。

本期,西本新干线监测的沪市线螺周终端采购量为1.81万吨,环比上周增加24.83%;本周终端采购量回升,是因为“七一”后工地恢复正常,加上价格上涨,终端用户主动进货。从历史数据看,本期终端采购量回归淡季应有水平,预计后期暂难大幅增长。

本期西本钢材指数震荡上行,市场价格一波三折:周一,回调出货;周二,盘中拉升;周三,继续上扬;周四,涨势放缓;周五,稳中调整。当下上海市场现状是:社会库存继续增加,终端需求环比回升;螺纹期货表现抢眼,商家预期不再悲观。目前市场行情处于“跟涨”状态,预计下周西本钢材指数震荡抬高。

二、库存总结分析

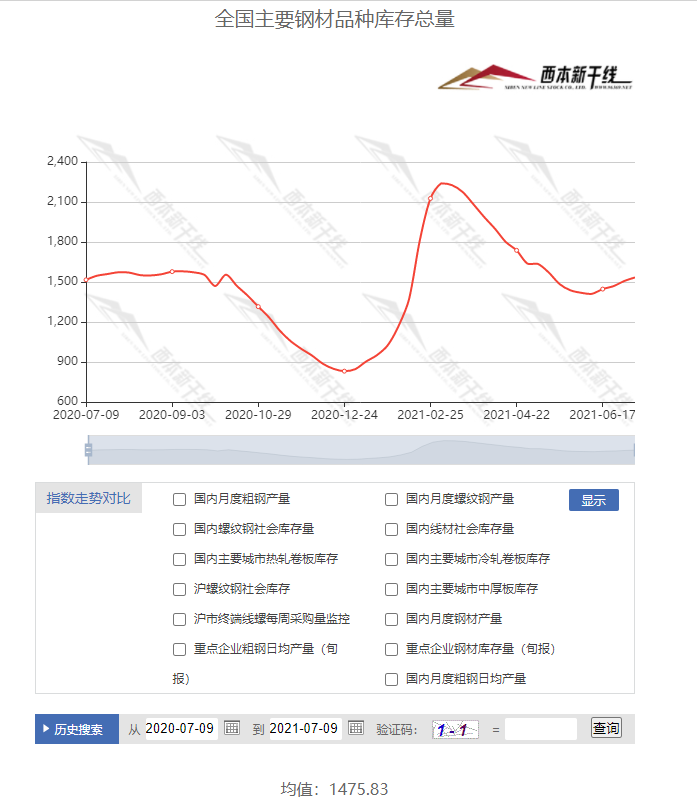

本期全国35个主要市场样本仓库钢材总库存量为1534.16万吨,较上周增加26.99万吨,增幅为1.79%。全国样本仓库钢材库存总量连续第四周增仓,但在产量减少的影响下,增幅环比收缩。主要钢材品种中,本期螺纹钢库存量为825.55万吨,环比上周增加22.17万吨,增幅为2.76%;线盘总库存量为166.93万吨,环比上周增加1.27万吨,增幅为0.77%;热轧卷板库存量为285.30万吨,环比上周增加1.14万吨,增幅为0.40%;冷轧卷板库存量为121.02万吨,环比上周减少0.34万吨,减幅为0.28%;中厚板库存量为135.36吨,环比上周增加2.75万吨,增幅为2.07%。

据西本新干线历史数据,当前库存总量较上年同期(2020年7月9日的1516.28吨)增加17.88万吨,增幅为1.18%。分品种看,本期冷轧板卷库存总量小幅下降,其它维持增仓。

本周,华东区域建筑钢价格集体上涨,其中,山东、安徽钢厂拉涨幅度较大,市场报价跟涨,江西市场价格依然最低,福建市场次之。截至周五,以各地西本优质品为参照物,目前华东市场螺纹钢主流价格区间在4870-5130元/吨,环比上周上涨120-180元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

6月财新服务业PMI为50.3

2021年6月财新中国服务业PMI(采购经理指数)为50.3,较5月回落4.8个百分点,为14个月来最低。从分项数据来看,6月服务业新订单量增长放缓至14个月来最低。不过,服务业新出口订单指数重新回归到荣枯线以上,但扩张程度有限。制造业新订单指数也出现回落,综合两大行业看,6月新订单指数放缓至14个月来最低。

2021年6月下旬钢材社会库存监测旬报

据中钢协统计数据:6月下旬,20个城市5大品种钢材社会库存1129万吨,环比增加7万吨,上升0.6%,库存连续小幅回升;比5月下旬增加31万吨,上升2.8%,比年初增加399万吨,上升54.7%;比去年同期减少87万吨,下降7.2%。

6月挖掘机、装载机销量同比下降

中国工程机械工业协会发布2021年6月挖掘机、装载机数据快报显示,2021年6月销售各类挖掘机23100台,同比下降6.19%;其中国内16965台,同比下降21.9%;出口6135台,同比增长111%。2021年6月销售各类装载机12160台,同比下降8.13%;其中:3吨及以上装载机销售11023台,同比下降11.1%;总销售量中国内市场销量8986台,同比下降22.1%;出口销量3174台,同比增长86.5%。

中钢协:6月下旬重点钢企粗钢日均产量下降

据中钢协数据,2021年6月下旬,重点统计钢铁企业共生产粗钢2263.45万吨、生铁1937.16万吨、钢材2281.98万吨。本旬平均日产,粗钢226.35万吨,环比下降5.51%、同比增长11.68%;生铁193.72万吨,环比下降6.24%、同比增长9.72%;钢材228.2万吨,环比下降0.12%、同比增长11.18%。截至本旬末,重点钢企库存量1376.61万吨,环比减少193.09万吨,降幅12.30%;较上月底增加35.24万吨,增长0.03%;比年初增加214.51万吨,增长18.46%;比去年同期增加254.41万吨,增长22.67%。

国常会:进一步加强金融对实体经济特别是中小微企业的支持

李克强主持召开国务院常务会议,会议决定,针对大宗商品价格上涨对企业生产经营的影响,要在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。

财政部:1-6月我国新增地方债1.48万亿

7月7日,记者从财政部政府债务研究和评估中心获悉,经全国人大批准,2021年预算安排新增地方政府债务限额44700亿元。其中,一般债务限额8200亿元,专项债务限额36500亿元。经国务院批准,财政部已下达2021年新增地方政府债务限额42676亿元。其中,一般债务限额8000亿元,专项债务限额34676亿元。1—6月,各地已组织发行新增地方政府债券14800亿元(一般债券4657亿元,专项债券10143亿元);再融资债券18611亿元(一般债券11447亿元,专项债券7164亿元)。

乘联会:6月乘用车市场零售同比下降8%

据乘联会,今年6月乘用车市场零售同比下降8%。6月第一周的乘用车市场零售达到日均2.5万辆,同比下降7%;6月第二周的市场零售达到日均3.5万辆,同比下降2%;6月第三周的市场零售达到日均4.2万辆,同比下降7%;6月第四至五周的市场零售达到日7.5万辆,同比下降10%。

统计局:6月PPI同比增长8.8%

2021年6月份,全国工业生产者出厂价格同比上涨8.8%,环比上涨0.3%;工业生产者购进价格同比上涨13.1%,环比上涨0.8%。上半年,工业生产者出厂价格比去年同期上涨5.1%,工业生产者购进价格上涨7.1%。

统计局:钢材、有色金属等行业价格过快上涨势头得到初步遏制

国家统计局城市司高级统计师董莉娟时表示,受原材料保供稳价政策影响,钢材、有色金属等行业价格过快上涨势头得到初步遏制,价格由涨转降,其中黑色金属冶炼和压延加工业价格下降0.7%,有色金属冶炼和压延加工业价格下降0.1%。

央行决定下调金融机构存款准备金率

中国人民银行决定于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.9%。此次降准是货币政策回归常态后的常规操作,释放的一部分资金将被金融机构用于归还到期的中期借贷便利(MLF),还有一部分资金被金融机构用于弥补7月中下旬税期高峰带来的流动性缺口。此次降准为全面降准,除已执行5%存款准备金率的部分县域法人金融机构外,对其他金融机构普遍下调存款准备金率0.5个百分点,降准释放长期资金约1万亿元。

中国6月社会融资规模增量3.67万亿元

中国6月社会融资规模增量3.67万亿元,预期为28900亿元,前值为19205亿元。初步统计,2021年上半年社会融资规模增量累计为17.74万亿元,比上年同期少3.13万亿元,比2019年同期多3.12万亿元。其中,对实体经济发放的人民币贷款增加12.94万亿元,同比多增6135亿元。初步统计,6月末社会融资规模存量为301.56万亿元,同比增长11%。其中,对实体经济发放的人民币贷款余额为184.54万亿元,同比增长12.6%。中国6月M2货币供应同比8.6%,预期8.2%,前值8.3%。

6月人民币贷款增加2.12万亿元

7月9日,中国人民银行发布的最新数据显示,6月人民币贷款增加2.12万亿元,同比多增3086亿元,超过了市场预期的1.8万亿元。今年上半年,人民币贷款增加12.76万亿元,同比多增6677亿元。从结构上看,住户部门中长期贷款占全部新增人民币不足三成,占比为26.9%。

本周,宏观面多空交织,主要体现在:1、国务院召开常务会议,加大对中小微企业支持;2、时隔一年再次降准,释放万亿流动性;3、相关指标大幅提升,6月金融数据全面超预期;4、1-6月新增地方债规模偏小,后期能否加速存在争议;5、工业经济延续景气,6月PPI环比继续上涨;6、中小企业压力不小,6月财新服务业PMI环比下滑;7、补货需求告一段落,6月挖掘机、装载机销量同比下降;8、下游行业增长放缓,6月乘用车市场零售不及预期。

从行业面看,虽然政策干预取得了一定效果——据国家统计局数据,受原材料保供稳价政策影响,钢材、有色金属等行业价格过快上涨势头得到初步遏制,但其持续性遇到挑战,实际效果也大打折扣。随着货币政策的放松,新一轮炒作正在升温,如,当下热卷和螺纹期货已经率先反弹,并带动现货价格收复失地。在钢价回升的同时,重点钢企6月下旬粗钢日均产量环比下降,企业库存也迅速向社会转移,供应端压力减轻之后,钢厂的话语权不断增强,诉求从“成本支撑”转向“修复利润”。但需要警惕的是,如果价格持续推高,而需求跟进不足,又可能酝酿新的危机,引发又一轮政策干扰。

回首本周,期货再次发力,现货被动跟涨,需求环比增加,商家心态回暖。从行情走势看,全国各地再现联动:在北方,钢厂协力拉高,商家跃跃欲试;在南方,期货提振信心,中间需求骚动;南北市场相互呼应,价格重心整体上移,区域差价又有缩小。总体来看,北方钢厂重回强势,拉动市场走高;南方需求走出低谷,厂商轮流推涨。本周黑色系期货大幅上涨,成为现货市场的引领者,原料价格维持高位,减产传闻愈演愈烈,钢厂托市方兴未艾,预期偏向集体乐观。从实际交易情况看,终端需求有所回暖,中间需求伺机而动,贸易商有意配合钢厂拉高。

期货大幅反弹,现货实时跟进,钢厂推波助澜,成交环比增量,这是本周市场的主要特色;接下来,预计终端需求趋于平缓,中间需求短线介入,资本市场波动加剧,出厂价格追涨抗跌。可以看到,当前钢价处于“复苏”阶段:期货炒作预期,需求走出低谷,钢厂拉动上涨,只待更加持久。

对于上海地区而言,市场行情处于“跟涨”状态:期货带领,钢厂推高,商家跟进。当前的利好因素主要有:期货大幅升水,钢厂更加强势,供应有所减少;利空因素主要是:社会库存增仓,刚需尚未放量,下游资金受限。笔者以为,本周钢价再次走高,主要是受到资本市场的拉动,减产预期是诱因,钢厂拉升是辅助。回落有支撑,上涨无顾忌,预计下周上海市场易涨难跌,期间需要关注的是:政策的扰动,期货的涨跌,需求的强弱。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨