西本要闻

4月12日产经要闻早餐

2023年04月12日05:54 来源:西本资讯

国际动态

1、世行小幅上调2023年全球增长预期

世界银行行长马尔帕斯(David Malpass)周一表示,世行已将2023年全球经济增长预测从1月时的1.7%略微上调至2%,原因是中国经济前景有所改善。马尔帕斯在一次媒体简报会上表示,上修预测的原因是中国疫情后经济复苏的前景改善,目前预测中国今年增长5.1%,而今年1月时的预测为增长4.3%。

2、世行行长:预计今年中国GDP增速超过5%

世界银行行长马尔帕斯10日表示,今年全球经济整体疲软,但中国将是例外,预计2023年中国国内生产总值(GDP)增速超过5%。马尔帕斯当天在IMF和世界银行2023年春季会议一场媒体电话会上表示,中国优化调整防疫政策有助于改善中国乃至全球经济增长前景。他表示,中国民间投资强劲,货币政策具有逆周期调节空间,且政府一直在鼓励服务业尤其是医疗保健和旅游业的增长。

3、IMF报告重点提炼

1. 世界经济在2023年可能会出现软着陆的迹象在消退,通货膨胀率高企和金融业动荡是主要原因。 2. 政策利率快速上升的副作用正在显现,银行业的脆弱性已成为人们关注的焦点,对更广泛的金融行业蔓延的担忧已经加剧。包括非银行金融机构。 3. 一些地区债务水平仍然很高,限制了财政决策者应对新挑战的能力。商品价格已有所缓和,但乌克兰冲突仍持续,地缘政治紧张局势加剧。 4. 预测全球经济增长将从2022年的3.4%下降到2023年的2.8%,然后缓慢上升并在未来五年内稳定在3.0%左右,这是几十年来最低的中期预测。 5. 风险大幅倾向下行,可能出现硬着陆的可能性急剧上升。金融部门压力可能会加剧,并蔓延开来,通过融资条件的急剧恶化削弱实体经济,迫使各国央行重新考虑其政策路径。在借贷成本上升、增长放缓的背景下,零星的主权债务危机可能会扩散,变得更加系统性。 6. 建议包括财政政策制定者应支持货币和金融政策制定者的行动,在保持金融稳定的同时,让通胀回到目标水平。

4、美联储三把手放风:今年加息一次后暂停合理

周二,美联储“三把手”、纽约联储主席John Williams表示,美联储政策制定者在降低通胀方面仍有更多工作要做,并表示尽管银行业动荡带来不确定性,但他们不会改变方针。Williams表示,美联储政策制定者在3月的经济展望中说,今年将再加息一次,然后暂停加息,这是一个“合理的起点”——尽管调整利率的路径将取决于即将公布的经济数据。不过他表示,如果通胀下降,美联储将需要降低利率。

5、美国小企业陷入10年来最严峻的信贷环境

多家银行倒闭致使信贷条件进一步收紧后,美国更多小企业报告3月获得贷款的难度加大。全美独立企业联盟(NFIB)周二公布的一项调查显示,频繁借款的小企业主中有净9%表示融资比三个月前更困难,创下了2012年12月以来最高纪录。同样比例的受访者预计,未来3个月信贷环境将更为严峻,追平10年来的最高水平。

6、美国财政部3年期国债中标收益率创去年9月以来最低

美国财政部发行400亿美元3年期国债的中标收益率报3.810%,为去年9月以来最低,与美东时间下午1点投标截止时的发行前交易水平相符。此前在招标截止之际,一轮抛盘令收益率走高。

7、德国2月工业产出上升或提振第一季度GDP

Pantheon Macroeconomics经济学家Claus Vistesen和Melanie Debono说,德国制造业今年年初大幅回升,这让人们对该国的增长预期更加乐观。包括建筑业在内的工业产出在2月份按月增长了2.0%,即使考虑到3月份预期的1.5%的下降,产出在第一季度也将跃升3.0%。他们说,这表明第一季度整体GDP有很大的上行风险,他们将对德国经济的增长预测提高了0.1个百分点至0.2%。

8、美国集装箱进口回归疫情前水平

最新数据显示,在过去两年消费者需求和库存担忧推动全球商业活动之后,今年第一季度美国集装箱进口同比下降近23%,回到疫情爆发前的水平。总部在加拿大的物流公司Descartes Systems Group周二发布的数据显示,今年1月至3月,美国的集装箱进口量相当于566万个20英尺标准集装箱,去年同期为734万个。截至2019年的三年中,第一季度的平均数字为539万个20英尺标准集装箱。

9、俄央行:3月人民币在俄外汇交易份额创新高

据央视新闻报道,当地时间4月10日,俄罗斯央行发布3月俄金融市场风险综述报告。报告中指出,3月人民币在俄外汇交易份额创下新高。人民币与卢布间的交易在俄罗斯外汇市场交易的份额达到39%,而美元与卢布间的交易份额降至34%,为近年来最低。

10、联合国将官宣!印度将成人口第一大国

印度人口增至14.1亿,联合国预计将于今年4月中下旬宣布,印度成为全球人口最多的国家,这将为该国开启新的篇章。

11、印度3月燃油消费量创历史新高

数据显示,受强劲经济活动的推动,全球第三大石油消费国印度的3月份燃油消费量跃升至创纪录高位。代表石油需求的燃料消费量较上年同期增长5%,至483万桶/日(2050万吨),是1998年以来的最高记录。

12、广西支持企业面向东盟市场布局海外仓

南宁海关关长王味冰11日表示,广西将推动外贸新业态新模式加快发展,支持企业面向东盟市场布局海外仓,推动出口商品集拼中心建设,促进跨境电商、市场采购贸易扩大规模。

13、日本企业2022年度倒闭数量同比增15%

据日本经济新闻11日报道,日本企业倒闭正在增加。调查公司东京商工Research于4月10日发布的数据显示,2022年度(截至2023年3月底)日本企业倒闭数量比上一年度增加15%,达到6880家,时隔3年增加。3月单月日本企业倒闭数量同比增加36%,达到809家。这是3年零8个月以来单月数量首次超过800家。

14、韩国企业一季度对越南投资暴跌逾七成

周一公布的数据显示,由于当地监管收紧和全球经济衰退,今年第一季度韩国企业在越南的投资暴跌了70%以上。越南规划和投资部的数据显示,今年1月至3月,韩国企业在越南的投资总额为4.74亿美元,较上年同期下降70.4%。韩国投资项目的数量也比去年同期减少了16.9%,降至344个。

15、韩国央行将基准利率维持在3.50%不变

韩国央行维持基准利率不变,从全球银行业动荡到国内经济增长放缓等一系列风险下,该央行保持观望态度。该央行周二将7天回购利率维持在3.5%,符合预期。这是韩国央行政策制定者连续第二次会议维持借贷成本不变。

16、韩国4月前10天出口同比降8.6%,进口同比降7.3%

韩国关税厅(海关)4月11日发布的初步统计数据显示,韩国4月前10天出口额同比下降8.6%,为140.27亿美元。开工日数为7天,与去年同期持平,日均出口额同比降幅也为8.6%。同期,进口额同比下降7.3%,为174.44亿美元。贸易收支出现34.17亿美元逆差,逆差额较上月同期(51.11亿美元)有所收窄。今年累计贸易逆差为258.61亿美元。

17、美股周二收盘涨跌不一

市场等待周三的CPI与周四的PPI等通胀数据,以判断经济状况与美联储货币政策转向的可能性。道指涨98.27点,涨幅为0.29%,报33684.79点;纳指跌52.48点,跌幅为0.43%,报12031.88点;标普500指数跌0.17点,报4108.94点。

18、WTI原油周二收高2.2%

美国WTI原油期货周二收高。重要的通胀数据即将公布,原油市场投资者预计美联储将在数据公布后放松货币政策。纽约商品交易所5月交割的西德州中质原油(WTI)期货价格上涨1.79美元,涨幅为2.24%,报收于每桶81.53美元。5月天然气期货收涨0.64%,报收于每百万英热单位2.1860美元。

19、纽约黄金期货周二收高0.8%

纽约黄金期货周二攀升,连续第六个交易日收于每盎司2000美元以上。纽约商品交易所6月交割的黄金期货价格上涨15.20美元,涨幅为0.8%,收于每盎司2019美元。

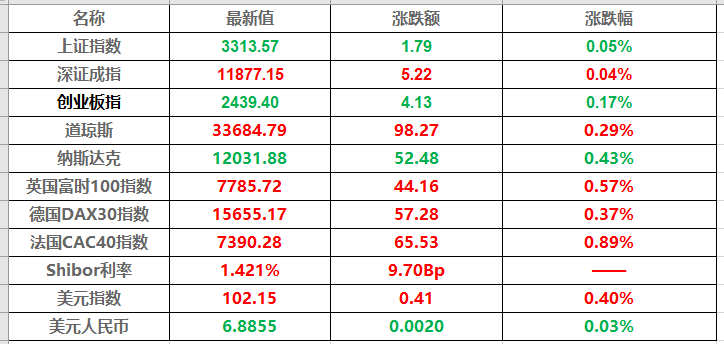

20、股市及外汇行情一览表

国内财经

1、中国3月PPI同比下降2.5%

国家统计局数据显示,3月份,全国工业生产者出厂价格同比下降2.5%,环比持平;工业生产者购进价格同比下降1.8%,环比持平。一季度,工业生产者出厂价格比去年同期下降1.6%,工业生产者购进价格下降0.8%。

2、中国3月CPI同比上升0.7%

国家统计局数据显示,3月份,全国居民消费价格同比上涨0.7%。其中,城市上涨0.7%,农村上涨0.6%;食品价格上涨2.4%,非食品价格上涨0.3%;消费品价格上涨0.5%,服务价格上涨0.8%。1—3月平均,全国居民消费价格比上年同期上涨1.3%。3月份,全国居民消费价格环比下降0.3%。其中,城市下降0.3%,农村下降0.3%;食品价格下降1.4%,非食品价格持平;消费品价格下降0.5%,服务价格上涨0.1%。

3、国家统计局:3月份,生产生活持续恢复

从同比看,CPI上涨0.7%,涨幅比上月回落0.3个百分点。其中,非食品中,服务价格上涨0.8%,涨幅比上月扩大0.2个百分点,其中飞机票、宾馆住宿、交通工具租赁费、旅游价格分别上涨37.0%、6.1%、5.9%和5.3%,涨幅均有扩大;工业消费品价格由上月上涨0.5%转为下降0.8%,主要受能源和汽车价格下降影响,其中汽油和柴油价格分别下降6.6%和7.3%,燃油小汽车价格下降4.5%。

4、央行:一季度人民币存款增加15.39万亿元

3月末,本外币存款余额280.17万亿元,同比增长12.2%。月末人民币存款余额273.91万亿元,同比增长12.7%,增速分别比上月末和上年同期高0.3个和2.7个百分点。一季度人民币存款增加15.39万亿元,同比多增4.54万亿元。其中,住户存款增加9.9万亿元,非金融企业存款增加3.18万亿元,财政性存款增加2974亿元,非银行业金融机构存款增加7987亿元。3月份,人民币存款增加5.71万亿元,同比多增1.22万亿元。3月末,外币存款余额9115亿美元,同比下降12.9%。一季度外币存款增加576亿美元,同比多增82亿美元。3月份,外币存款增加288亿美元,同比多增363亿美元。

5、央行:广义货币增长12.7%,狭义货币增长5.1%

央行:3月末,广义货币(M2)余额281.46万亿元,同比增长12.7%,增速比上月末低0.2个百分点,比上年同期高3个百分点;狭义货币(M1)余额67.81万亿元,同比增长5.1%,增速比上月末低0.7个百分点,比上年同期高0.4个百分点;流通中货币(M0)余额10.56万亿元,同比增长11%。一季度净投放现金961亿元。

6、3月新增人民币贷款38900亿元

央行:中国3月新增人民币贷款38900亿元,预期32350亿元,前值18100亿元。初步统计,3月末社会融资规模存量为359.02万亿元,同比增长10%。其中,对实体经济发放的人民币贷款余额为223.96万亿元,同比增长11.7%。

7、央行:一季度人民币贷款增加10.6万亿元

央行数据显示,一季度人民币贷款增加10.6万亿元,同比多增2.27万亿元。分部门看,住户贷款增加1.71万亿元,其中,短期贷款增加7653亿元,中长期贷款增加9442亿元;企(事)业单位贷款增加8.99万亿元,其中,短期贷款增加3.17万亿元,中长期贷款增加6.68万亿元,票据融资减少9803亿元;非银行业金融机构贷款减少791亿元。3月份,人民币贷款增加3.89万亿元,同比多增7497亿元。3月末,外币贷款余额7587亿美元,同比下降19.6%。一季度外币贷款增加171亿美元,同比少增134亿美元。3月份,外币贷款增加181亿美元,同比多增306亿美元。

8、中汽协:3月汽车销量同比增长9.7%

中汽协数据显示,3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑整体来看,汽车市场国内有效需求尚未得到完全释放。

9、中汽协:一季度汽车整车出口同比增长70.6%

中汽协11日表示,去年车市亮点在今年一季度得以延续,新能源汽车在同期高基数基础上继续保持较快增长,市场占有率达到26.1%,汽车出口依然保持较高水平,一季度汽车整车出口同比增长70.6%,中国品牌占有率稳步提升。

10、多家银行下调存款利率

截至4月11日,已有广东、河南、湖北等多地中小银行宣布调整存款利率。中信证券首席经济学家明明表示,2023年以来,经济复苏推动社会融资需求逐步回暖,上半年银行信贷投放压力或有所上升,但考虑到目前银行负债端储备较为充足,维持高息加力揽储的必要性不强,也为存款利率的潜在调降提供了可行性支持。

11、长三角铁路春游运输近七千万人次

4月11日,记者从中国铁路上海局集团有限公司获悉,截至4月10日,为期32天的铁路春游运输落下帷幕,长三角铁路累计发送旅客逾6900万人次,日均发送旅客近220万人次,较2019年同期增长逾7.2%。其中,4月1日发送旅客287万人次,创下今年以来单日客发量新高。

12、河南一季度重点项目建设实现“开门红”

今年,河南确定了2505个重点项目(其中1260个新建项目),年度投资目标约1.9万亿元。一季度,重点项目推进顺利,项目完成投资7535亿元,占年度目标的38.1%,比去年同期进度加快了4.4个百分点。共开工项目874个,占年度目标的69.3%,比去年同期进度加快了15个百分点。

13、东风集团股份:1-3月累计汽车销量同比下降37.9%

东风集团股份在港交所公告,1-3月累计汽车销量为454,622辆,同比下降37.9%。母公司东风汽车集团有限公司1-3月累计汽车销量为514,787辆,同比下降39.3%。附属公司东风汽车股份有限公司1-3月累计汽车销量为34,506辆,同比下降18.9%。

14、天津港:预计一季度净利同比增长92.12%至122.86%

天津港公告,预计一季度净利润2.5亿元-2.9亿元,同比增长92.12%至122.86%;报告期内,外部市场环境持续向好,部分重点货类市场回暖,营业收入较上年同期增长。

15、80家房企融资环比增长超4成

克而瑞研究中心的数据显示,3月80家典型房企的融资总量为608.93亿元,环比增加43.4%,同比减少31.3%。累计数据来看,1-3月80家典型房企的累计融资总量为1620.25亿元,同比减少27.91%。从融资结构来看,房企境内债权融资525.91亿元,环比增加36.1%,同比减少13.5%;境外债权融资12.78亿元,环比减少36.9%,同比减少88.1%;资产证券化融资为35.01亿元,环比增加94%,同比减少79.5%。3月发行债券的企业有18家,发债企业个数环比增加4家。

16、无锡发布二批地块出让预公告

无锡市自然资源和规划局日前发布了今年第二批地块出让预公告,拟于近期推出12宗地块,总面积超55万平方米,拟出让地块分别位于经开区、锡山区、惠山区、滨湖区及新吴区。据悉,发布正式出让地块公告时,该地块预公告自动终止,正式公告时间及方式将另行发布。

17、河南安阳:夫妻双方最高住房公积金贷款额度70万元

河南省安阳市发布关于调整住房公积金个人住房贷款额度的通知,夫妻双方均在安阳市连续足额缴存住房公积金、满足住房公积金贷款条件的,最高贷款额度为70万元;夫妻一方或单身人员连续足额缴存住房公积金的,最高贷款额度为60万元。

18、新城控股:3月份公司实现合同销售金额约79.20亿元

新城控股公告,3月份公司实现合同销售金额约79.20亿元,比上年同期下降33.81%;合同销售面积约91.75万平方米,比上年同期下降21.38%。

证券期货

1、沪指探底回升微跌

4月11日,大盘全天震荡调整,三大指数涨跌不一。总体上个股跌多涨少,两市超2400只个股下跌。沪深两市今日成交额10832亿,较上个交易日缩量1423亿。截至收盘,沪指跌0.05%,深成指涨0.04%,创业板指跌0.17%。北向资金假期归来,全天净买入26.26亿元,其中沪股通净卖出5.27亿元,深股通净买入31.53亿元。

2、两市融资余额增加16.94亿元

截至4月10日,上交所融资余额报8019.81亿元,较前一交易日减少2.99亿元;深交所融资余额报7299.92亿元,较前一交易日增加19.93亿元;两市合计15319.73亿元,较前一交易日增加16.94亿元。

3、年内累计发行99只新股

统计显示,以发行日期为基准,截至4月11日,今年以来共有99家公司首发募资,累计募资金额达1112.94亿元,单家公司平均募集资金11.24亿元。分区间来看,募资金额超10亿元的有35家,募资金额5亿元至10亿元的有33家,募集资金在5亿元以下的有31家。

4、13只科创板股公布2023年一季度业绩预告

截至4月11日,有13家科创板公司公布了2023年一季度业绩预告。业绩预告类型显示,预增公司8家、预盈1家;业绩预降公司1家。业绩预喜公司中,以预计净利润增幅中值统计,共有4家公司净利润增幅超100%;净利润增幅在50%~100%之间的有4家。

5、股票策略机构领跑 量化私募表现略强

近日,百亿元级私募一季度成绩单出炉,近九成私募实现正收益。其中,股票策略私募领跑,量化私募表现略强于百亿元级私募整体情况。据私募排排网最新统计数据显示,截至目前,有业绩展示的92家百亿元级私募今年一季度收益率平均值为3.72%,中位数为3.04%,赚钱私募占比约为89%,仅10家私募业绩为负。

6、首批20只公募基金产品一季报出炉

近期,中银基金、蜂巢基金旗下多只产品2023年一季度报告出炉。截至4月11日记者发稿时,公募基金市场已有20只基金产品发布一季报,大多数为债券型基金。由此,公募基金2023年一季报披露正式拉开帷幕。整体来看,首批20只基金产品今年一季度的规模出现分化,仅8只基金产品规模实现增长。但超额收益方面,有超九成的基金产品在一季度期间的收益率都跑赢了业绩比较基准收益率。

7、近七成货基7日年化收益率重回“2时代”

最新数据显示,截至4月11日发稿,全市场781只货币基金(不同份额未合并计算)中,已有525只7日年化收益率重回“2时代”,占比接近七成。自去年11月中旬以来,作为现金管理工具的货币基金7日年化收益率便不断回升。

8、中金所:进一步丰富产品供给

4月11日,中国金融期货交易所董事会交易委员会2022年度工作会议在上海召开,中金所党委副书记、总经理、交易委员会主任张晓刚表示,中金所将坚持稳字当头、稳中求进总基调,全面贯彻党中央、国务院和会党委对注册制改革相关决策部署,统筹创新发展与安全生产,守牢不发生系统性风险底线。进一步丰富产品供给,完善交易机制,凝聚各方合力,营造良好生态,持续提升金融期货市场和交易所建设发展质量。

1、国家能源局煤炭司组织召开煤矿智能化标准体系建设研讨会

国家能源局煤炭司组织召开煤矿智能化标准体系建设研讨会,听取相关机构关于煤矿智能化标准体系研究成果的汇报,研究讨论完善煤矿智能化标准体系有关工作意见。会议认为,煤矿智能化建设是煤炭行业重大技术革命,完善煤矿智能化标准体系建设,对于支撑引领行业数字化转型、推动行业高质量发展具有重要意义。

2、东北及蒙东地区煤炭市场形势分析座谈会在沈阳召开

中国煤炭运销协会4月3日组织龙煤集团、吉煤集团、国能宝日希勒、国电投内蒙古能源、华能内蒙古东部能源、辽宁能源及所属企业等单位在沈阳召开了东北及蒙东地区煤炭市场形势分析座谈会。中国煤炭工业协会名誉会长王显政要求,下一步煤炭企业一要继续按照国家经济运行部门的保供稳价要求,时刻树立社会责任意识,做好稳量保价工作。二要提高煤炭洗选加工水平,加大研究煤炭深加工领域的力度;三要加强区域市场协调配合,互相支持和理解,共同协助用户解决供应问题;四要重点关注对国际政治形势、煤炭产能增加、安全形势严峻等因素对煤炭市场的影响。

3、中南股份一季度成绩亮眼

一季度,广东中南钢铁股份有限公司以“开局关乎全局,起步决定全程”的态度,聚集“98135”三年战略目标、“567”工程及2023年该公司吨钢降本增效200元目标任务,克服年修项目多对生产组织造成的困难,扎实有效做好各项工作,取得优异成绩:炼铁生产持续保持稳产高产态势,3月日产铁水有20天站上2万吨平台;一季度钢产量完成率106%,普钢经济铁钢比由840kg/t降低至810kg/t;钢材销售同比上升69.1万吨,精品销量占比10.8%。

4、攀钢钛材公司实现首季“开门红”

开年以来,攀钢钛材公司锚定全年工作目标,以开局就是决战的必胜信心、起步就是冲刺的精神状态,科学部署生产经营各项措施,全力冲刺奋斗目标。一季度,该公司海绵钛产量同比增长22.96%,创历史同期新高。其中超软钛、小粒钛同比分别增长28.21%、15.72%,实现首季“开门红”。

5、昆钢轧钢厂高二线成功开发L8mm螺纹盘条

3月份,昆钢轧钢厂三作业区高二线L8mm螺纹盘条开发成功,并实现连续稳定生产。此次L8mm螺纹盘条开发成功是高二线在L6mm、L2mm螺纹盘条成功开发后的再一次产品开发,是丰富产品类型,充分释放产能,降低生产成本的有力举措。

6、方大九钢轧钢厂一季度实现降本增效开门红

方大九钢一季度,方大九钢轧钢厂紧盯降本增效目标,优化生产组织,超额完成降成本任务目标,其中3月份轧钢工序成本与公司预算比节约5.67元/吨。一季度,该厂在圆满完成各线炉检的基础上,产量完成公司计划任务的106.79%;综合热装率比目标热装率超2.97%;运输费用比公司目标节约0.06元/吨材,超额完成公司成本预算目标。

7、敬业集团新品种开发按下“提速键”

为应对市场变化,提高产品市场竞争力,2023年敬业集团钢材产品全面向品种钢和高端开发转型。近期,敬业技术研究中心和高品钢科技公司成功研制冷轧无取向硅钢JY50W800,成功生产DC04牌号冲压用板,成功开发出了厚度为0.8mm的DX53D+AZ深冲用镀铝锌钢板,JYHS1牌号冷轧板成功试制了药芯焊丝产品等。

8、首钢京唐钢轧作业部KR脱硫渣热态回吃项目热试成功

4月10日,首钢京唐钢轧作业部KR脱硫渣热态回吃系统热试成功。该热态脱硫渣回用技术为世界首创,可降低脱硫剂消耗30%-40%,减少铁水温降10-15℃,同时可实现降低铁损以及减轻脱硫渣对环境的污染。

9、马钢重型H型钢“托举”成都空客机库

近日,成都空中客车飞机全生命周期服务中心项目体量最大的建筑MRO(维护、维修、运行)机库钢结构主体结构封顶。马钢1200多吨重型H型钢产品撑起了机库的“钢筋铁骨”。

10、韶钢22条产线联合大检修

4月8日中午13时48分,随着8号高炉复风生产,标志着韶钢公司以8号高炉为中心的30小时联合定修安全有序完成。本次8号高炉检修计划为4月7日8时至4月8日中午14时,时长30小时,此次检修涉及22条作业线、913项常规检修项目、2500多名检修人员,时间紧、任务重、管控难度大,能否完成检修任务,直接关系到公司4月份的生产经营。

11、黑龙江建龙“高等级石油用管绿色智能制造”项目正式开工建设

2023年4月8日,黑龙江建龙“高等级石油用管绿色智能制造项目”正式开工。该项目总投资1.6亿元,拟建设一条钢管热处理生产线及公辅配套系统。热处理线年产量为15万吨。项目竣工达产后,预计可实现年销售收入7.42亿元,利税0.7亿元,新增就业80余人。

12、4月榆林市动力煤市场价格或将延续小幅下行走势

3月份榆林市动力煤市场情绪降温,整体呈现偏弱僵持局面,产地市场煤价格延续偏弱下行走势,港口动力煤市场价格承压下行,混煤均价为927元/吨。

13、中焦协:3月份>40毫米焦炭价格指数为509.65点

2023年3月份,>40毫米焦炭价格指数为509.65点,同比降低160.43点,环比降低1.96点;平均价格2589元/吨,最高2830元/吨,最低2450元/吨;≥25-40毫米焦炭价格指数为522.81点,同比降低168.02点,环比降低1.43点,平均价格为2567元/吨,最高3025元/吨,最低2250元/吨。

14、恒源煤电:一季度净利润同比增长57.98%

恒源煤电公告,预计2023年一季度实现归属于上市公司股东的净利润约6.08亿元,比上年同期增加人民币约2.23亿元,同比增长约57.98%。

15、运价连涨两周

集装箱航运运价已经连涨两周,二季度市场表现有望回暖,船公司开始酝酿新一轮运价调涨计划。根据上海航交所4月7日发布的最新数据,上海出口集装箱运价指数(SCFI)上周续涨33.15点至956.93点,涨幅更扩大到3.59%。三大远洋航线运价罕见全面上扬,其中美西、美东线上涨100美元以上。值得注意的是,包括马士基、地中海航运、达飞轮船在内的集运巨头近日陆续发出综合费率附加费(GRI)涨价通知,预计从4月15日起每FEU运价调涨600-1200美元不等。以目前上海到美西线现货运价价约1200美元计算,涨幅高达50%至1倍。

16、美国LNG开发商Tellurian寻求日本和印度公司投资LNG终端项目

4月11日,美国液化天然气开发商Tellurian首席执行官Octavio Simoes在接受日经新闻采访时表示,该公司正与日本和印度公司就墨西哥湾沿岸液化天然气工厂的潜在投资进行谈判。拟议中的路易斯安那州Driftwood液化天然气终端预计将于2027年开始生产,第一阶段的年产能约为1100万吨。

17、加拿大为关键矿产企业提供税收减免

据外媒报道,矿企高管向路透社表示,加拿大扩大矿业投资税收补贴是在效仿美国资助关键矿产开发企业的做法。上个月,特鲁多政府宣布在最新的预算中将为从事关键矿产勘查的企业提供30%的投资税收减免。公司高管称,新措施有助于那些因为资本市场动荡而远离采矿业的证券投资者回头。

18、秘鲁将在2023年开采更多铜矿

秘鲁能源矿业部长奥斯卡.维拉周一表示,今年秘鲁预计将生产280万吨铜,比2022年增长近15%。今年和明年,秘鲁预计将有大约70亿美元的矿业投资,包括安塔米纳铜矿(Altamina)的扩建、泰克资源公司的扎夫拉纳尔项目(Zafranal)和纽蒙特公司的Yanacocha Sulfuros项目。

19、智利3月份铜出口收入较2月份激增33%

据外媒消息,智利铜出口带来的收入在今年头两个月因某些限制因素而大幅下滑后,在3月份急剧反弹,这对于全球铜供应趋紧局面起到了强劲的改善作用。智利央行周一公布的最新数据显示,在铜金属价格平均小幅回落的情况下,智利这个全球最大铜生产国的铜出口总收入却环比激增达33%,为45.9亿美元,达到一年多来的最高水平。

20、Ferrexpo公司一季度铁矿石总产量同比减少65%

近日乌克兰球团生产商Ferrexpo发布2023年一季度产量报告:2023年一季度,铁矿石总产量为95.4万吨,环比上一季度增加109%,同比下降65%;其中球团产量90.1万吨,环比增加116%,同比下降67%。

21、波罗的海干散货运价指数下跌

波罗的海干散货运价指数周二止住四日连涨,承压于海岬型和超灵便型船运费下滑。波罗的海干散货运价指数下跌53点,或3.4%,至1507点,为两周最大降幅。海岬型船运价指数下跌130点,或6.4%,至1911点。海岬型船日均获利减少1079美元,至15849美元。巴拿马型船运价指数上涨1点,至1852点,为10月27日以来最高水准。巴拿马型船日均获利上涨8美元,至16669美元。超灵便型散货船运价指数下跌30点,或2.6%,至1131点。灵便型船运价指数下滑7点,至636点。

22、LME期铜收涨54美元

LME期铜收涨54美元,报8854美元/吨。LME期铝收跌31美元,报2302美元/吨。LME期锌收跌22美元,报2758美元/吨。LME期铅收跌8美元,报2087美元/吨。LME期镍收涨672美元,报23472美元/吨。LME期锡收跌575美元,报23733美元/吨。

23、国内期货夜盘收盘多数走高

国内期货夜盘收盘多数走高,棕榈、菜粕、豆二涨超1%,铁矿、豆油涨近1%,纯碱、纸浆跌超1%,苯乙烯(EB)、玻璃跌近1%。国际铜夜盘收涨0.58%,沪铜收涨0.47%,沪铝收跌0.24%,沪锌收跌0.34%,沪铅收涨0.07%,沪镍收涨2.33%,沪锡收涨0.13%。不锈钢夜盘收涨3.04%。

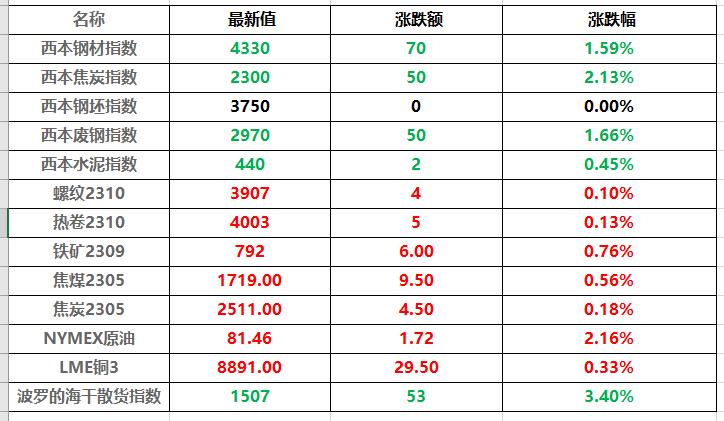

24、部分商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日行业要闻早餐

· 2024-09-13周四波罗的海干散货运价指数下跌

· 2024-09-13周四夜盘收盘涨多跌少

· 2024-09-129月12日唐山钢坯晚报

· 2024-09-129月12日商品期货日盘综述

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉