西本要闻

4月4日产经要闻早餐

2023年04月04日05:55 来源:西本资讯

国际动态

1、国际货币基金组织敦促各国紧缩财政以降通胀

国际货币基金组织(IMF)敦促全球受困于高通胀的各国收紧财政政策,以助力遏制价格上涨,并减轻央行面临的加息压力。IMF表示,相比起在得到财政政策协同的情况下,央行只能单打独斗时的加息幅度要大得多。同时,各国应该通过实施转移支付计划来保护那些最受益于公共服务的贫困人群。IMF发现,1985年以来的数据显示,对发达经济体而言,公共支出占国内生产总值(GDP)的比例每减少1个百分点,可使通胀率下降0.5个百分点。

2、因全球需求疲软 亚洲3月工厂活动减弱

据周一的调查显示,由于海外需求疲软影响产出,亚洲3月份工厂活动减弱,表明不断恶化的全球前景仍将拖累该地区的复苏,并让政策制定者保持警惕。据了解,在当局正试图控制通胀,并抵御全球经济增长势头放缓带来的逆风之际,依赖出口的日本和韩国3月份制造业活动均出现收缩,突显出亚洲面临的挑战。

3、中老铁路老挝段一季度发货量同比增长261.65%

据老中铁路有限公司消息,2023年一季度,中老铁路老挝段累计开行货物列车954列、同比增长112.47%,发送货物66.76万吨、同比增长261.65%,“黄金大通道”的运输潜能持续释放。截至4月3日,中老铁路开通运营已满16个月,中老铁路货发量增长明显,货物品类也更加丰富,已从开通初期的100余种拓展到2000余种。

4、内蒙古阿尔山口岸货运通关正式恢复

内蒙古阿尔山口岸货运通关今日上午8时起正式恢复。其中,货运运输模式由“甩挂运输”调整为常态化货运通关。入境司乘人员在入境前填写海关健康申明卡,无需向驻外使领馆申请健康码。阿尔山口岸与蒙古国松贝尔口岸相对应,是我国推动向北开放和国际贸易发展的重要窗口。2022年以来,阿尔山市实施了口岸防疫设施提升改造、口岸景区改造、中蒙边民互市贸易区等项目,累计完成投资2.9亿元,拓展了口岸开放发展的新空间,搭建起口岸双边贸易的新平台。

5、日本大型制造商信心连续五个季度恶化

日本央行的季度调查结果显示,今年第一季度大型制造商的主要信心指数为+1,低于去年第四季度的+7,连续第五个季度恶化,反映出原材料和能源成本上升的影响,以及对全球经济放缓的担忧。调查显示,大公司计划在截至2024年3月的本财年将资本支出增加3.2%,远低于上财年16.4%的计划增幅。

6、日本央行2022财年国债购买额创历史新高

日本时事通信社当地时间4月3日消息,日本央行当天宣布,2022财年的国债购买额为135.989万亿日元,超过2016财年的115.8001万亿日元,创下历史新高。

7、耶伦:银行业情况正趋稳,OPEC+减产对全球经济无益

美国财长耶伦:重申一旦出现扩散性的连环银行挤兑事件,财政部将随时出手干预。当前(我本人)的解读是“(银行业的)情况正在趋于稳定”。财政部不会容许传染性的银行挤兑潮再度冒头。OPEC+减产行动的影响尚不清晰。但如此行动对于全球经济增长毫无帮助,且可能助长不确定性。因此OPEC+减产原油是非常缺乏建设性的举动。

8、德国3月制造业PMI下滑至44.7

根据周一公布的一项调查,德国3月份制造业活动以近三年来最快的速度萎缩。数据显示,德国3月Markit制造业PMI终值从2月份的46.3降至44.7,这是自2020年5月以来的最低水平,远低于50的荣枯线。分析师的预期和早些时候公布的PMI初值均为44.4。

9、巴西今年3月贸易顺差超109亿美元

当地时间4月3日,巴西发展、工业和外贸部日前发布数据称,今年3月,巴西的贸易顺差额达到109.6亿美元,同比增长37.7%。该国今年3月贸易总额为551.6亿美元,其中进口额为221亿美元,出口额为330.6亿美元。巴西发展、工业和外贸部对外贸易秘书处预测,2023年全年该国出口额为3250亿美元,进口额为2410亿美元,贸易顺差为840亿美元,或远超去年的贸易顺差额620亿美元。

10、巴西央行最新报告预测该国2023年通胀率为5.96%

当地时间4月3日,巴西中央银行发布《焦点报告》,预测该国2023年通胀率为5.96%,经济增长率为0.9%。该报告称,巴西2024年通胀率预测为4.13%,预测经济增长1.40%至1.48%。与上一期相比,本期发布的《焦点报告》针对2023年的预期通胀率有所提高,从5.93%上升到5.96%。巴西央行制定的2023年通胀率目标中值为3.25%,只要通胀率维持在1.75%至4.75%的区间内,即意味着达成控制通胀的目标。

11、德国新法案草案要求到2030年总能耗比2008年降低26.5%

德国执政联盟提出一项法案草案,拟在2030年时实现其能源消耗量相比2008年下降26.5%的目标,比当前的24%目标进一步提升。之前到2040年和2045年,降幅进一步达到39%和45%。之前,在2008年到2020年间,德国能源消耗量仅下降了不到6%。

12、土耳其3月消费者价格指数同比上涨50.51%

据央视新闻,土耳其统计局当地时间4月3日公布的数据显示,2023年3月土耳其消费者价格指数(CPI)较去年同期上涨50.51%。

13、澳大利亚预计本财年资源和能源出口收入创新高

澳大利亚政府周一发布的一份报告称,由于大宗商品价格坚挺,截至6月底的本财年,澳大利亚资源和能源出口收入预计将达到4640亿澳元,高于三个月前预估的4590亿澳元,并打破上财年创下的4220亿澳元的纪录。而随着大宗商品价格回落,预计截至明年6月的下财年资源和能源出口收入将降至3950亿澳元。

14、韩国五大整车厂商3月全球销量同比增19.2%

综合韩国五家整车厂商4月3日发布的3月销售业绩,韩系车全球销量同比增长19.2%。本土销量为14.0926万辆,同比增长26.8%;海外销量为52.9409万辆,同比增长36.7%。

15、美股周一收盘涨跌不一

油价飙升使已因美联储加息和银行业动荡而境况堪忧的经济面临新的威胁。美国3月份制造业活动指数连续第五个月萎缩。道指涨327.00点,涨幅为0.98%,报33601.15点;纳指跌32.45点,跌幅为0.27%,报12189.45点;标普500指数涨15.20点,涨幅为0.37%,报4124.51点。

16、WTI原油期货收高6.3%

北京时间4日凌晨,美国WTI原油期货周一收高6.3%,收于每桶80.42美元,创3月6日以来的最高收盘价。周日,以沙特为首的石油输出国组织及其盟友(OPEC+)决定每天自愿减产百万桶,以抵消美国和全球需求的疲软。

17、纽约黄金期货收高0.7%

美国黄金期货周一收高并站上2000美元关口,创一年多以来的最高收盘价。纽约商品交易所交投最活跃的黄金期货——6月黄金期货价格收涨0.71%,报2000.40美元/盎司。8月黄金期货收涨0.72%,报2018.50美元/盎司。

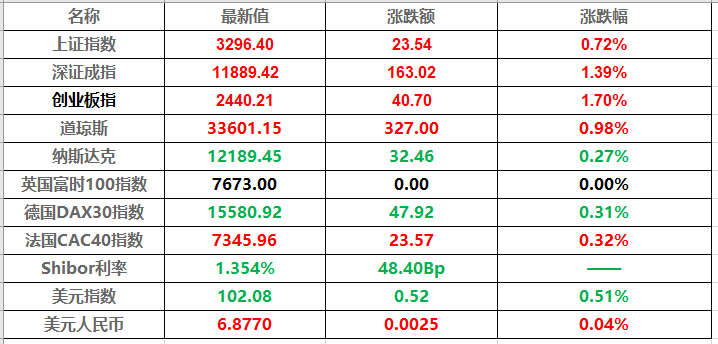

18、股市及外汇行情一览表

国内财经

1、央行:一季度贷款总体需求指数为78.4%

4月3日,央行发布第一季度银行家问卷调查报告。报告显示,银行家宏观经济热度指数为40.2%,比上季上升22.8个百分点。其中,有62.8%的银行家认为当前宏观经济“正常”,比上季增加29.6个百分点;有28.4%的银行家认为“偏冷”,比上季减少37.6个百分点。对下季度,银行家宏观经济热度预期指数为50.9%,高于本季10.7个百分点。贷款总体需求指数为78.4%,比上季上升19.0个百分点,比上年同期上升6.1个百分点。

2、央行发布2023年第一季度城镇储户问卷调查报告

报告称,本季收入感受指数为 50.7%,比上季上升6.9 个百分点。本季就业感受指数为 39.9%,比上季上升 6.8 个百分点。对下季度,物价预期指数为 58.6%,比上季下降 4.2 个百分点。其中,24.6%的居民预期下季物价将“上升”,54.2%的居民预期“基本不变”,9.5%的居民预期“下降”,11.8%的居民“看不准”。对下季房价,18.5%的居民预期“上涨”,54.1%的居民预期“基本不变”,14.4%的居民预期“下降”,13.1%的居民“看不准”。

3、央行公开市场本周共1.161万亿元逆回购到期

其中,周一到期2550亿元,周二到期2780。周三金融市场因清明节休市一日,原本于周三到期的2000亿元逆回购顺延至周四到期,因此周四逆回购合计到期规模为4390亿元,周五1890亿元逆回购到期。以上均为7天期逆回购到期。

4、3月份中国仓储指数继续位于扩张区间

中国物流与采购联合会数据显示,3月份中国仓储指数为50.2%,较上月有所回落,但仍然保持在荣枯线以上,表明行业仍保持恢复态势,但速度有所放缓。另外,从后期来看,仓储业业务活动预期指数为59%,较上月上升1.1个百分点,升至高位水平,反映企业信心继续增强,在经济保持平稳较快回升的背景下,仓储行业有望继续平稳、向好运行。

5、3月份汽车消费指数为72.5

中国汽车流通协会发布的最新一期“汽车消费指数”显示,2023年3月份汽车消费指数为72.5,低于上月。中国汽车流通协会表示,今年年初,我国汽车销量并没有达到预期,根据调查,第一季度有超过九成的经销商汽车销量没有完成目标,致使企业终端库存急剧上升,经营压力加大。经销商预测4月如果行业没有大的政策调整,汽车销量将同3月基本持平,不会有太大幅度的变化。

6、中国3月财新制造业PMI录得50.0

中国3月财新制造业PMI录得50.0,较2月下降1.6个百分点,落在荣枯线上,显示制造业经济活动总体与上月持平,回暖势头放缓。3月制造业就业指数再度降至临界点以下。

7、1到2月上海实际使用外资比去年同期增长18%

记者从上海市统计局了解到,今年1到2月,上海实际使用外资金额为49.61亿美元,比去年同期增长18%。其中,第三产业实际使用外资47.61亿美元,增长15.9%,占上海全市实际使用外资总额的96%。

8、上海临港:到2025年 前沿产业规上工业产值预计达到5000亿元

上海市政府举行2023上海全球投资促进大会新闻通气会。今年一季度,临港新片区各项主要经济指标预计增幅都在20%以上。到2025年,临港新片区前沿产业规上工业产值预计达到5000亿元,努力将临港新片区打造成为上海经济发展 “增长极”与“发动机”。

9、多城首套房贷款利率行至低位

加入首套房贷款利率下调队伍的城市仍在持续增多。4月份以来,包括沈阳、江西赣州等城市的首套房贷款利率再次下调。其中,赣州已降至4%,沈阳则由一季度的3.9%进一步降至3.8%。多位业受访内专家表示,目前多城首套房贷款利率已行至低位,叠加各地因城施策实施的差别化住房信贷政策,预计今年楼市成交量大概率会超过去年水平。

10、中指研究院:3月楼市成交量同环比均大幅上涨

中指研究院报告显示,3月楼市成交量同环比均大幅上涨。一线成交面积环比上涨73.0%,广州、上海环比涨幅明显。二线整体环比上涨54.7%,其中青岛涨幅明显,环比上涨118.6%。库存面积总量略有下降,宁波降幅最大,库存面积环比降幅6.52%。土地方面,3月,监测城市总体供应量同比减少,宅地推出量同比降逾三成,一线城市供应量同比增近两倍;成交方面量价双降,出让金总额同比降逾一成,仅二线城市成交面积同比上涨;房企融资类型以超短期融资券为主,房企拿地城市主要集中在深圳、杭州、宁波、成都、绍兴等地。

11、中指研究院:一季度新房价格逐渐企稳

中指研究院最新数据显示,2023年一季度全国100个城市新建住宅平均价格累计上涨0.01%,3月平均价格为16178元/平方米,环比上涨0.02%,新房价格逐渐企稳。中指研究院指数事业部研究总监表示,二季度全国房地产市场有望趋稳,对全年楼市恢复保持谨慎乐观预期。

12、3月百城二手住宅价格环比下跌

中指研究院发布《百城价格指数报告》,报告显示,百城新建住宅价格在止住“7连跌”及持平后开始转涨,二手房则受挂牌量增加影响,价格波动调整。报告显示,2023年3月,全国100个城市新建住宅平均价格为16178元/平方米,环比上涨0.02%,为2022年下半年以来月度环比首次转涨。百城二手住宅平均价格为15848元/平方米,环比下跌0.05%,跌幅较上月扩大0.04个百分点。中指研究院指出,从市场表现来看,新建住宅方面,3月房企推盘力度加大,需求端延续2月热度,重点城市成交规模同环比继续增长。二手住宅方面,整体交易保持一定活跃度,市场挂牌量明显增加,部分城市业主“以价换量”,但核心一二线城市价格仍持续修复。

13、百强房企3月份单月销售额环比上升36.7%

据中指研究院数据,TOP100房企3月份单月销售额环比上升36.7%,同比上升24.6%。TOP100房企销售总额为17589.5亿元,同比增长8.2%,也是去年以来首次实现增长。民营企业拿地金额占比较去年同期有明显增长。2-3月拿地金额TOP15榜单中,民营房企占比已提升至半数左右。

14、深圳楼市3月成交量环比增逾五成

乐有家研究中心监测数据显示,3月深圳一、二手住宅成交量环比涨幅均超五成,其中新房住宅网签3199套,二手住宅过户量达到3949套,已经接近2021年2月水平,二手房网签量更逼近5000套,趋近深圳楼市的“荣枯线”。市场数据显示,3月下旬深圳楼市略有疲软态势,4月的楼市依然存在挑战。

15、上海再入市近7000套新房

上海推出了今年第三批新房,创下近20天内连开2批的节奏。从上海市房管局获悉,该批次新建商品住房与二批次一样,同样涉及到29个项目;总建筑面积约75.2万平方米,共计6804套。这些项目分别分布在浦东、徐汇、静安、普陀、杨浦、闵行、宝山、嘉定、松江、金山、青浦、临港12个区域,长宁、黄浦、虹口、奉贤、崇明五区此次零供应。29个项目的备案均价60013元/平方米。其中,备案均价在6万元/平方米以下的项目17个,面积占比约58.3%;6-10万元/平方米以下的项目9个,面积占比约32.2%;10万元/平方米以上的项目3个,面积占比约9.5%。

16、郑州二环外取消限购 限售政策也调整

郑州有中介人员称,“郑州已经取消二环外限购”。记者从郑州市内部人士处获悉,此消息属实,从本周开始执行新的限购区域调整,限购区域外的房产套数,不计入限购房产数量。知情人士提到,除了限购范围的调整,限售政策也进行了部分调整,从原有的以取得不动产日期算起,满1年可以进行出售,调整为以网签时间、契税缴纳时间和不动产权登记时间为准,“加快了流转周期,比原来至少少了两三年的时间”。

17、时隔近两年 杭州二手房成交量再破万套

杭州贝壳研究院的数据显示,杭州市区(含富阳、临安)3月二手房成交量达到了10828套。环比2月的7396套涨幅约46%,同比去年3月的4524套涨幅更是高达139%。追溯到上一次月成交量突破万套,还是在2021年的4月。此后,二手房市场持续下滑,一蹶不振。在过去一年里,二手房月成交量甚至难达5000套。

18、大庆市:调整住房公积金租房提取政策

大庆市住房公积金管理中心调整大庆市住房公积金租房提取政策。第一、放开租房提取限制频次,可按季度提取,年度累计租房提取总额不得超过年租房提取额度上限;第二、提高租房提取限额,年租房提取限额提升至市区20000元和县区16000元/年/户;第三、“新市民”租房提取,可按实际支付租金提取;第四、以单位住房公积金缴存地划分租房提取,按市区和县区的地域划分,职工在其单位缴存地无房且租房的,可以申请租房提取。

证券期货

1、创业板指高开高走涨1.7%

4月3日电,大盘全天高开高走,创业板指领涨。沪深两市今日成交额12530亿,较上个交易日放量2997亿,创年内新高。总体上个股涨多跌少,两市超3200只个股上涨。截至收盘,沪指涨0.72%,深成指涨1.39%,创业板指涨1.7%。统计数据显示北向资金合计净买入5.79亿元,其中沪股通净卖出10.74亿元,深股通净买入16.53亿元。北向资金保持连续5日净买入,净买入额分别为3.54亿元、43.22亿元、48.07亿元、16.74亿元、5.79亿元,合计净买入117.36亿元。

2、A股上市公司2022年“千份答卷”显韧性

A股上市公司2022年年报披露进入高峰期。截至4月2日晚间,发布2022年年报的A股上市公司已突破1000家,达到1183家。尽管一些行业在过去一年面临不少挑战,但上市公司总体仍展现出高质量发展的韧性与风貌。据统计数据,目前超千家上市公司年报中,576家公司实现净利润同比增长,占比约49%。从细分行业来看,电力设备、石油石化、有色金属、汽车等行业营业收入、净利润双双呈现高增长,其中,新能源行业、资源行业等细分领域频频交出亮眼的成绩单。

4、A股IPO市场一季度开局平稳

今年一季度IPO市场发行节奏平稳,新股发行数量与融资金额虽然同比略有下降,但沪、深交易所在全球证券交易所募资金额方面继续保持第一和第二的位置。数据显示,2023年一季度IPO发行86家,同比减少1家;募资规模为963亿元,较去年同期下降27%,环比则上升12%。对于一季度融资规模同比出现下滑,业内人士分析认为,主要是因为去年一季度有中国移动等“巨无霸”新股上市。

4、两市融资余额减少37.12亿元

截至3月31日,上交所融资余额报7950.35亿元,较前一交易日减少22.09亿元;深交所融资余额报7178.37亿元,较前一交易日减少15.03亿元;两市合计15128.72亿元,较前一交易日减少37.12亿元。

5、科创板融资余额增加5.07亿元

截至3月31日,科创板两融余额合计1004.05亿元,较上一交易日增加5.66亿元。其中,融资余额合计788.17亿元,较上一交易日增加5.07亿元;融券余额合计215.88亿元,较上一交易日增加0.59亿元。

6、一季度资本市场股债融资1.66万亿元

据Wind资讯数据统计,今年一季度,资本市场股债融资合计1.66万亿元,同比增长6.57%。其中,股权融资3577.29亿元,同比下降11.97%,交易所债市融资1.3万亿元,同比增长13.11%。

7、年报揭秘25家百亿元级私募投资布局

私募排排网最新统计数据显示,截至4月3日,合计有25家百亿元级私募出现在60家上市公司截至去年底的前十大流通股股东中,合计持股市值高达577.71亿元。其中,百亿元级私募去年四季度新进16家公司,增持13家公司,减持6家公司,对25家持股不变。

8、22家券商拟分红共计超300亿元

迄今,已有22家上市券商公布2022年年度利润分配方案,合计拟分红规模约为339.71亿元(含税,下同),有9家券商拟分红规模均超10亿元。从当前已披露的年报情况来看,中信证券、国泰君安、华泰证券三家券商2022年归母净利润均超百亿元,其中,中信证券以213.17亿元位居榜首,国泰君安和华泰证券同期归母净利润分别为115.07亿元、110.53亿元。从拟分红情况来看,这三家券商均拟派现超过40亿元。

9、4万亿债券基金迎最新监管要求

4万亿债券基金正迎来最新的要求。据了解,此前传出针对新上报的债券基金投资信用债比例及杠杆水平有最新指导意见,目前这一新政已正式落地。近期披露的部分债券基金招募说明书显示,在投资范围中,AA+信用债占信用资产的比例不超过20%,而此前这一标准多为“不高于50%”,可谓是大幅调低了投资比例上限。

10、高盛:中国加快资本市场改革令A股市场更具“可投资性”

高盛分析师表示,中国加快资本市场改革,令A股市场对许多外国投资者来说更具“可投资性”。沪深港通扩大可能会在未来三年分别增加北向和南向资金流入约600亿美元和100亿美元。

11、3月我国期货市场成交额环比增长21.84%

中国期货业协会最新数据显示,3月份我国期货市场交易规模稳步提升。3月份全国期货市场成交量为7.24亿手,成交额为49.9万亿元,环比分别增长33.94%和21.84%。其中,螺纹钢,菜籽油,豆粕和沪深300股指期货交易活跃。此外,1—3月全国期货市场累计成交量为16.63亿手,累计成交额为120.90万亿元,同比分别增长8.47%和下降6.00%。截至2023年3月底,我国共上市期货期权品种110个。

12、上期所:未来将开发更多新品种上市

上海期货交易所国际合作部高级经理夏菁表示,目前,我国期货市场共上市103个品种,其中,境内特定品种有23个,QFI可参与品种有45个。与此同时,国际投资者的数量与交易量都在持续增长,制度方面不断完善的同时,国际认可度也在逐年提升。未来,上期所计划开发并推动更多新品种上市,同时在更多国家和地区开展推广活动,让国际投资者能够更好地参与到中国的商品期货市场中来。

13、郑商所调整PTA期货2305合约交易保证金标准

郑商所公告,经研究决定,对PTA期货2305合约的交易保证金标准、涨跌停板幅度和交易手续费标准作如下调整:一、自2023年4月7日结算时起,PTA期货2305合约的交易保证金标准调整为10%,涨跌停板幅度调整为8%。二、自2023年4月12日结算时起,PTA期货2305合约的交易保证金标准调整为13%。三、自2023年4月6日起,PTA期货2305合约的交易手续费标准调整为6元/手,日内平今仓交易手续费标准调整为6元/手。

1、发改委产业司负责同志出席中国钢铁工业高质量发展座谈会

近日,冶金工业信息标准研究院举办的“中国钢铁工业高质量发展座谈会”。会议以“共商钢铁行业热点议题,共谋钢铁行业发展之路”为主题,围绕中国钢铁行业新发展阶段带来的机遇和挑战,探讨如何落实好国家产业政策,坚持高质量发展,大力推动技术创新、持续提升核心竞争力、加快转型升级步伐,在产业变革中重构和提升竞争优势。产业司负责同志参会并发言。

2、国家能源集团:一季度商品煤资源量完成1.94亿吨

国家能源集团4月3日发布消息称,一季度,国家能源集团商品煤资源量完成1.94亿吨,同比增长7.2%;发电量2880亿度,同比增长5.1%;铁路运输量1.38亿吨,同比增长1.1%;船舶运输量0.6亿吨,同比增长5.7%,主要指标均创历史同期最高纪录。

3、鄂钢高线热机轧制改造项目热负荷过钢一次性成功

3月31日晚上10时50分,鄂钢轧材厂高线热机轧制改造项目热负荷过钢一次性成功,标志着兼具“四个钢厂”功能的智慧轧钢生产线具备投产运行条件。据了解,此次过钢的粗轧机组改造要求轧制175方坯,故在1号轧机前增设0H平轧轧机,将现有1H轧机改造成下传动的1V轧机,2号轧机减速机作相应改进。

4、通钢炼铁事业部2号高炉快速达产达效

3月份,全体干部职工最牵挂的一件事就是首钢通钢炼铁事业部2号高炉复产后的运行状态,目前,在2号高炉作业区全体人员的不懈努力下,用快速达产达效的“成绩单”,给关心关注高炉运行状态的干部职工们献上了一份合格的“答卷”。

5、联合特钢品种钢开发实现首季开门红

联合特钢公司坚持“创新争优年”总定位,以公司党委书记、总经理聂荣恩提出的“大力开发品种钢,全年实现品种钢超三成”为工作目标,勇于探索、大胆创新,持续加大品种钢开发力度。在销售处、技术中心和各厂的通力协作下,公司一季度共生产品种钢约47.7万吨,创效3000余万元,圆满完成一季度品种钢超三成的工作目标,实现首季开门红。

6、河钢集团唐钢转炉自动装铁项目热试成功

450吨液体天车吊着满载的铁包,稳稳地停在200吨转炉前,定位、摇炉倾动,自动同步“对接”,通红的铁水奔流着涌入炉内。3月7日,河钢集团唐钢公司转炉自动装铁项目在热轧事业部一次热试成功。

7、山钢超高强海洋工程用钢板实现进口替代

近日,山钢股份莱芜分公司80毫米厚EH690Z35超高强海洋工程用钢板在中国船级社验船师见证下完成检验,性能全部合格,标志着该批订单生产任务顺利完成。至此,山钢超高强海洋工程用钢板产品产销量突破万吨。

攀长特成功开发新品进军新能源汽车行业

近日,攀长特成功开发新型电渣锻造模块,产品合格率达到100%。此模块用于新能源汽车“一体化压铸”,目前已具备批量化生产能力。

8、首钢京唐产品供货全球最大光伏项目

近日,首钢京唐公司与全球最大的光伏项目——阿布扎比项目展开合作,该项目所用的中铝锌铝镁产品(SOZAMC®)通过了国际公认机构SGS的测试、检验和认证,取得了30年耐腐蚀质保函,进一步提高了京唐中铝锌铝镁产品的影响力和竞争力,同时助推绿色能源在全球范围的稳步发展。

9、敬业集团投资47亿建设260万吨钢铁项目

敬业集团坚持高端产品研发,打造全流程产业链,投资47亿元建设260万吨1450mm系列生产线,项目共分2期建设,一期冷轧投资22亿元于2020年6月份投产,年设计产能120万吨。二期冷轧投资26亿元,计划在2023年6月份投产,年设计产能140万吨,市场定位中高端家电、建材用钢、汽车结构件和冲压件用钢,主要包含1条酸轧、1条罩退、3条镀锌、1条彩涂机组,三期、四期已开始规划。

10、去年陕西新增中型以上规模矿产地10处

2022年以来,省自然资源厅统筹推进新一轮战略性矿产找矿行动,取得一系列新突破。去年,全省新增中型以上规模矿产地10处,完成年度计划的200%;主要矿产新增资源量估算潜在经济价值765.82亿元,完成计划的382%,矿产资源安全保障能力进一步提高。

11、乌海能源原煤生产实现首季“开门红”

截至3月31日,乌海能源原煤生产年累计完成343.16万吨,完成计划的100.19%,实现首季“开门红”,有力支撑了能源保供和地区经济建设。

12、华北地区最大地下储气库群库容增至127.62亿立方米

4月3日,在河南省濮阳县文留镇,来自榆济管道的天然气涌入文24储气库注气流程,并储存入2000余米深的地下气藏。这标志着文24储气库注气投产一次成功,我国华北地区最大地下储气库群——中原储气库群的“成员”增至6座,库容气量达127.62亿立方米,工作气量达54.12亿立方米,为华北地区、黄河流域季节调峰、应急供气再添“新力”。

13、墨西哥对华铝制炊具维持反倾销措施

据中国贸易救济信息网,墨西哥对原产于或进口自中国的铝制炊具作出第一次反倾销日落复审终裁,决定维持2016年10月13日原审终裁确定的反倾销措施不变,措施自2021年10月14日起生效,有效期为5年。

14、日本2月份出口钢材262.8万吨

日本铁钢连盟数据显示,2月份日本出口钢材262.8万吨,同比增长2.2%。其中,普通钢材出口量为184.2万吨,同比增长9.8%。从主要产品出口看,日本2月份热轧宽带钢出口量为93.3万吨,同比增长14.7%,连续第四个月同比增长;出口厚板26.2万吨,同比增长17.0%;出口镀锌钢板19.9万吨,同比增长13.3%;出口冷轧宽带钢12.4万吨,同比下降18.8%,连续第九个月同比下降。

15、力勤资源印尼OBI镍铁一期项目1号生产线顺利出铁

近日,由上海宝冶承建的印尼OBI镍铁一期施工总承包项目1号生产线顺利出铁,至此由上海宝冶承建的镍铁一期4条镍铁生产线全部投产。印尼OBI镍铁项目全部建成投产后,将实现近1000万吨低品位镍矿、1200万吨高品位镍矿的年处理量,镍金属产量将超过35万吨/年。

16、台湾烨联、华新丽华4月份不锈钢盘价大多调降

3月31日,台湾不锈钢上游龙头厂烨联开出了其2023年4月的不锈钢板卷盘价。其中内销价格部分,304热冷轧产品每吨调降3500元(新台币),430热冷轧产品每吨调降1000元,316L产品附价每吨调降9000元;外销价格部分,304产品每吨调降120美元,430产品每吨调降30美元,316L产品附价每吨调降150美元。台湾不锈钢盘元大厂华新丽华当日也开出了4月份不锈钢盘元盘价:内销300系每吨调降4000元,200系每吨调降1000元,400系维持不变,316系列因钼铁价格变化较大采取分别议价处理。

17、美国石化产品出口增势明显

随着最新一波石化新增产能的陆续投产和物流限制的缓解,2023年美国石化产品出口有望创下新的历史纪录。尽管全球经济衰退的前景抑制了海外需求,且中国产能飙升,但美国的成本优势依然很大,出口量增加的趋势难以阻挡。

18、土耳其2月煤炭进口量三连降

土耳其统计局(TUIK)外贸统计数据显示,2023年2月份,土耳其煤炭进口总量为268.6万吨,同比微增0.53%,环比下降8%,再创去年6月份以来新低。数据显示,2月份,土耳其煤炭进口额为4.8亿美元,同比减少1.28%,环比下降11.1%。

19、澳大利亚:锂出口额将在五年内媲美煤炭

澳大利亚政府周一发布的五年展望显示,随着世界各国竞相从化石燃料转向清洁能源,到2027-28财年,锂为澳大利亚带来的收入将能够媲美煤炭。根据澳大利亚工业部的预测,该国今年资源出口收入将再创新高,全球煤炭需求已过峰值,而锂、镍、铜和稀土等矿物的需求将加速增长。报告称,到2027年至2028财年,锂和贱金属(及其原材料投入)的出口收入将与所有煤炭类型的出口收入几乎一样多。到2027-28财年,澳大利亚动力煤的年出口收入预计将降至当前水平的1/3,按实际价值计算约为190亿澳元(126.7亿美元)。而焦煤的出口收入则将在五年内减半至300亿澳元。

20、LME期铜收跌76美元

LME期铜收跌76美元,报8917美元/吨。LME期铝收跌16美元,报2398美元/吨。LME期锌收跌24美元,报2898美元/吨。LME期铅收跌8美元,报2116美元/吨。LME期镍收跌466美元,报23372美元/吨。LME期锡收涨205美元,报26040美元/吨。

21、波罗的海干散货运价指数上涨

波罗的海干散货运价指数周一上涨,受海岬型和巴拿马型船需求推的。波罗的海干散货运价指数上涨23点或1.7%,至1412点,为3月23日以来最大单日涨幅。海岬型船运价指数上涨58点或3.5%,至1723点。海岬型船日均获利增加484美元,至14290美元。巴拿马型船运价指数上涨29点至1664点。巴拿马型船日均获利增加254美元,至14972美元。超灵便型散货船运价指数下跌11点,至1187点。

22、周一夜盘收盘焦煤跌超3%

大商所、郑商所夜盘收盘,涨跌参半。焦煤、焦炭跌超3%,玻璃跌逾2%,PTA、甲醇等跌超1%,铁矿石、豆一等小幅下跌;菜粕、豆二等涨超2%,豆粕涨逾1%,棉纱、苯乙烯等小幅上涨。国际铜夜盘收跌0.54%,沪铜收跌0.56%,沪铝收跌0.24%,沪锌收跌0.53%,沪铅收涨0.03%,沪镍收跌1.32%,沪锡收跌0.29%。不锈钢夜盘收跌0.20%。

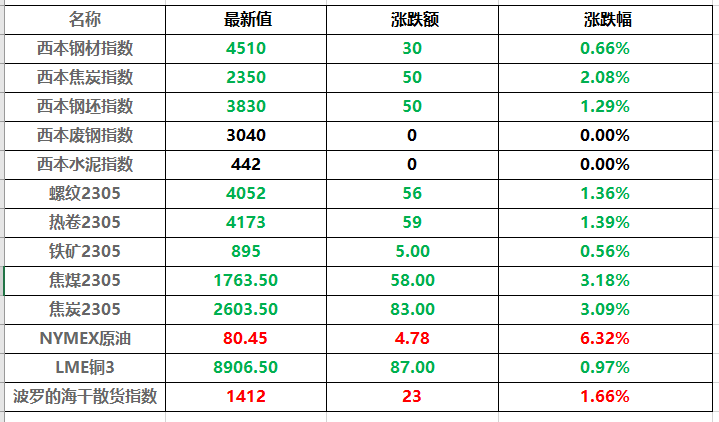

23、部分商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日行业要闻早餐

· 2024-09-13周四波罗的海干散货运价指数下跌

· 2024-09-13周四夜盘收盘涨多跌少

· 2024-09-129月12日唐山钢坯晚报

· 2024-09-129月12日商品期货日盘综述

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉