西本要闻

[库存看市场]库存维持下降,钢价推高受阻

2023年03月18日07:45 来源:西本资讯

本周(3月13日—3月17日),西本钢材指数收在4610元/吨,周环比下跌10元。西本资讯监测的数据显示,截止3月17日,全国69个主要市场25mm规格三级螺纹钢平均价格为4492元/吨,周环比下跌22元/吨;高线HPB300φ6.5mm为4702元/吨,周环比下跌34元/吨。

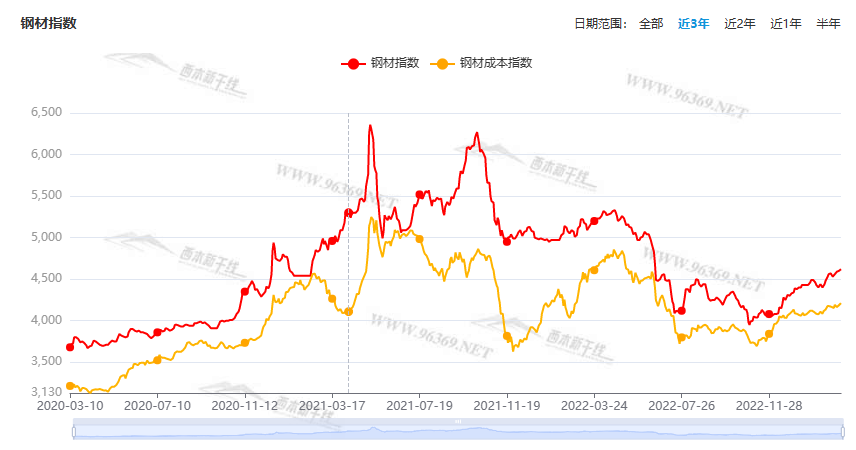

本期,全国各地市场建筑钢材价格先涨后跌:其中,北方涨少跌多,价格回调;南方前高后低,区间震荡。本周西本钢材指数微调,成本指数回落,显示长流程钢厂利润空间没有压缩;本周螺纹钢期货主力合约冲高调整,对现货市场有示范作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约环比收跌:铁矿波动加剧,焦炭震荡下移,热卷上行受挫,螺纹冲高回落。其中,热卷2305合约周五夜盘收在4366元,较上周五夜盘4440元/吨下跌74元;螺纹钢2305合约周五夜盘收在4258元/吨,较上周五夜盘4346元/吨下跌88元;从全周走势情况看,原料端铁矿频繁起落,焦炭表现偏弱,成材端的热卷和螺纹未能有效突破。

回首本期,消息面相对平静,原料价格稳中回落,螺纹现货快涨快跌,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

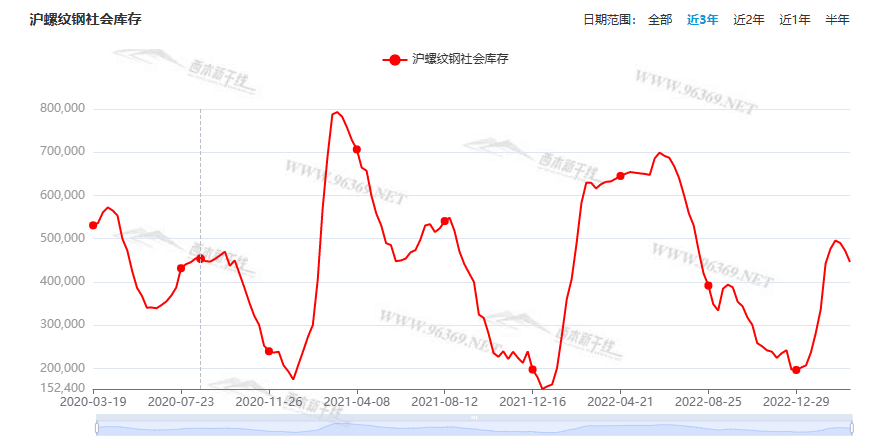

据西本资讯监测库存数据:截至3月16日,沪市螺纹钢库存总量为44.62万吨,较上周减少2.62万吨,减幅为5.55%(见下图);目前库存量较上年同期(3月17日的61.63万吨)减少17.01万吨,减幅为27.6%。本周沪市螺纹钢库存环比继续下降,主要原因是近期资源到货量减少。

本期,西本资讯监测的沪市线螺周终端采购量为1.64万吨,环比减少6.82%(见下图);本周终端采购量环比有增转降,表明工地补货节奏有所放缓。

本期西本钢材指数先扬后抑,市场价格波动加剧:周一,稳步抬高;周二,大幅上行;周三,稳中见跌;周四,跌幅扩大;周五,低位震荡。当下上海市场现状是:社会库存仍在下降,终端需求环比减少,期货起伏影响心态,商家频繁跟涨追跌。目前市场行情处于“休整”状态,预计下周西本钢材指数区间试探。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1561.09万吨,较上周减少55.21万吨,减幅为3.42%。主要钢材品种中,本期螺纹钢库存量为860.86万吨,环比上周减少29.85万吨,减幅为3.35%;线盘总库存量为184.27万吨,环比上周减少2.15万吨,减幅为1.15%;热轧卷板库存量为260.84万吨,环比上周减少14.98万吨,减幅为5.43%;冷轧卷板库存量为133.44万吨,环比上周减少4.28万吨,减幅为3.11%;中厚板库存量为121.68吨,环比上周减少3.95万吨,减幅为3.14%。

据西本资讯历史数据,当前库存总量较上年同期(2022年3月17日的1734.32吨)减少173.23万吨,减幅为9.98%。分品种看,本期五大品种库存均为减少。(见下图)

本周,华东区域建筑钢价格环比涨跌不一,其中,福建市场环比小涨,其它市场震荡小跌。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从4150元到4400元/吨不等,底部较上周回落30元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

交通运输部:着力扩大交通有效投资

李小鹏强调,科学精准高效抓好疫情防控交通运输工作,确保交通运输疫情防控各项工作有序运行。全力保障物流供应链稳定畅通,保障重点枢纽运转和重点物资安全高效运输。着力扩大交通有效投资,加快建设综合立体交通网主骨架,加大重大项目协调推进力度。加快建设统一开放的交通运输市场,持续深化交通运输改革,进一步优化营商环境,更好助力市场主体纾困解难。

地方储备2023年金融工具项目 基建投资增速有望维持高位

从多位地方投融资人士处了解到,近期一些地方正在储备2023年金融工具项目。在扩大内需的背景下,市场人士认为,今年金融工具还将继续使用,进而对基建投资形成支撑。

2月重卡市场销7.7万辆实现双增

第一商用车网最新获悉,根据中汽协数据(企业开票数口径,非终端实销口径,下同),2023年2月份,我国卡车市场(含底盘、牵引车)共计销售29.01万辆,环比今年1月份大幅增长83%,同比增长28%。这其中,重型卡车市场(含底盘、牵引车)2月份销售7.72万辆,环比增长58%,同比增长29%,实现环比、同比双正增长。至此,中国重卡市场在连续下滑了21个月后终于实现增长。

1—2月份全国固定资产投资(不含农户)增长5.5%

1—2月份,全国固定资产投资(不含农户)53577亿元,同比增长5.5%。其中,民间固定资产投资29420亿元,同比增长0.8%。从环比看,2月份固定资产投资(不含农户)增长0.72%。

前2月中国基础设施投资同比增长9.0%

3月15日,统计局公布数据,1-2月,全国基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长9.0%。其中,水利管理业投资增长3.0%,公共设施管理业投资增长11.2%,道路运输业投资增长5.9%,铁路运输业投资增长17.8%。

1—2月份全国房地产开发投资下降5.7%

1—2月份,全国房地产开发投资13669亿元,同比下降5.7%;其中,住宅投资10273亿元,下降4.6%。

国家统计局:目前经济仍然处在初步恢复阶段

国家统计局新闻发言人付凌晖表示,1-2月份经济运行整体上呈现企稳回升态势。当然也要看到,今年经济发展还面临不少困难,国际环境依然复杂,世界经济增长趋于放缓,外部主要经济体通胀问题比较突出,地缘政治等不稳定不确定因素比较多。从国内来看,目前经济仍然处在初步恢复阶段,一些长期积累的结构性问题比较突出,稳定经济运行、促进经济运行整体好转还需付出艰苦努力。

乘联会:3月1-12日全国乘用车市场零售41.4万辆

乘联会数据显示,3月1-12日,全国乘用车市场零售41.4万辆,同比去年下降17%,较上月同期下降11%。3月1-12日,全国新能源车市场零售13.1万辆,同比去年增长9%,较上月同期增长15%。今年以来累计零售90.1万辆,同比去年增长21%。

3月上旬重点钢企粗钢日产215.17万吨

据中钢协,2023年3月上旬,重点统计钢铁企业共生产粗钢2151.73万吨、生铁1920.01万吨、钢材2025. 05万吨。其中粗钢日产215.17万吨,环比下降3. 08%;生铁日产192万吨,环比下降4.13%;钢材日产202.51万吨,环比下降10. 39%(本旬部分地区对钢铁生产采取临时管控政策,受此影响,本旬钢铁日产量较上一旬减产较为明显)。截至当旬末,重点统计钢铁企业钢材库存量1770.41万吨,比上一旬增加28.43万吨、增长1.63%;比上月同旬减少32.54万吨、下降1.8%;比去年底增加464.76万吨、增长35.6%;比去年同旬增加102.22万吨、增长6.13%。

1-2月中国粗钢产量16870万吨

国家统计局数据显示:2023年1-2月中国粗钢日均产量285.93万吨;生铁日均产量244.51万吨;钢材日均产量349.54万吨。1-2月中国生铁产量14426万吨,同比增长7.3%。1-2月中国粗钢产量16870万吨,同比增长5.6%。1-2月中国钢材产量20623万吨,同比增长3.6%。

国家统计局:2月份商品住宅销售价格环比总体上涨

2月份,一线城市新建商品住宅销售价格环比上涨0.2%,涨幅与上月相同;二手住宅销售价格环比上涨0.7%,涨幅比上月扩大0.3个百分点。二线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月扩大0.3个百分点;二手住宅销售价格环比由上月下降0.3%转为上涨0.1%。三线城市新建商品住宅销售价格环比由上月下降0.1%转为上涨0.3%;二手住宅销售价格环比由上月下降0.4%转为持平。

1-2月全国一般公共预算收入45642亿元

财政部:1-2月累计,全国一般公共预算收入45642亿元,同比下降1.2%。其中,中央一般公共预算收入21750亿元,同比下降4.5%;地方一般公共预算本级收入23892亿元,同比增长2%。全国税收收入39412亿元,同比下降3.4%;非税收入6230亿元,同比增长15.6%。1-2月累计,企业所得税收入10167亿元,同比增长11.4%。个人所得税收入3881亿元,同比下降4%。印花税收入781亿元,同比下降31.3%。其中,证券交易印花税收入282亿元,同比下降61.7%。

财政部:1-2月国有土地使用权出让收入5627亿元

财政部数据显示,1-2月累计,全国政府性基金预算收入6965亿元,同比下降24%。分中央和地方看,中央政府性基金预算收入642亿元,同比增长6.2%;地方政府性基金预算本级收入6323亿元,同比下降26.1%,其中,国有土地使用权出让收入5627亿元,同比下降29%。

央行决定下调金融机构存款准备金率

中国人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%,预计释放长期资金在5000亿元左右。

本周,宏观面多空交织,主要体现在:1、经济处在初步恢复阶段,国际环境依然复杂;2、金融政策趋向宽松,降准释放流动性;3、全国固定资产投资增速为正,基础设施投资增速更快;4、着力扩大交通有效投资,加大重大项目协调推进力度;5、前2月税收收入同比下降,卖地收入降幅更大;6、一揽子措施初见成效,房地产开发投资降速放缓;7、下游需求环比改善,更多城市房价环比小涨;8、2月重卡销售环比同比双正增长,终结连续21个月的下滑。

从行业面看,据国家统计局数据,1-2月国内生铁、粗钢和钢材产量同比均有增长,粗钢日均产量更是创下去年10月份以来新高,显示供给端复苏动力强劲。而中钢协数据显示,受部分地区临时管控政策影响,3月上旬重点钢企粗钢、生铁和钢材日均产量环比减少,但同期企业库存环比小幅回升,显示在供给放缓的前提下,钢企库存去化速度放慢。展望后期,供给偏暖的态势还将延续,但下游“补库”需求上升空间受限,这将给钢价上行带来一定阻力。

回首本周,期螺冲高调整,现货推高受挫,厂家追涨跟跌,需求力度有限。从价格走势看,全国各地略有差异:在北方,钢厂托举,慢涨快跌;在南方,期货引导,前高后低;南北市场价格差距很小,资源跨区域流动不畅。总体来看,原料价格调整,钢厂成本松动;情绪干扰行情,市场涨跌频繁。

期货上蹿下跳,现货大起大落,库存仍有下降,需求跟进不足,这是本周市场的主要特色;接下来,预计终端需求波动不大,投机需求总体谨慎,资本市场不会平静,现货价格上下试探。可以看到,当前市场行情处于“探索”阶段:需求难以提升,供应不会下降;预期不断落地,供需博弈加剧。

对于上海地区而言,市场现状是:库存保持下降,价格推高受挫,需求释放平缓,期货左右心态。当前的利好因素是,天气利于施工,进货成本较高,大跌遇到抵抗。利空因素主要有:供应趋向正常,库存需要消化,商家更加谨慎。笔者以为,本周钢价快涨快跌,总体呈现“上有阻力,下有支撑”,资本市场的变化加剧了波动频率;预计下周市场震荡空间收窄,需要关注的是:宏观的动态,期货的上下,成交的冷暖。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨