西本要闻

3月17日产经要闻早餐

2023年03月17日05:56 来源:西本资讯

国际动态

1、商务部:前两个月货物进出口总额为历史同期第二高值

在16日的商务部例行发布会上,商务部新闻发言人束珏婷介绍,今年前两个月,我国货物进出口总额6.18万亿元人民币,与去年同期基本持平。外贸开局平稳,展现出了较强的发展韧性。主要表现在以下两方面:一方面,规模保持稳定。前两个月我国外贸克服了外需走弱的挑战,货物进出口总额保持在6万亿元人民币以上,为历史同期的第二高值。在周边国家出口普遍下降的背景下,以美元计我国出口降幅控制在个位数,以人民币计出口实现正增长。另一方面,结构持续优化。民营企业更加活跃,进出口增长5.3%,占比为51.2%,较去年同期提升了3个百分点。

2、中国对美国国债持仓规模连续10个月低于1万亿美元

美东时间3月15日,美国财政部公布了2023年1月的国际资本流动报告(TIC),日本和中国(大陆)仍为美国国债的前两大海外“债主”。根据最新数据,今年1月,日本结束减持美债的步伐,所持美国国债环比去年12月增加281亿美元至1.1044万亿美元,为去年10月以来最高持仓规模。中国(大陆)1月持有美国国债8594亿美元,环比去年12月减少77亿美元,为连续第6个月减持美国国债,续创2010年6月以来新低。且自去年4月起,中国的持仓连续10个月低于1万亿美元。

3、日本2月贸易逆差8977亿日元

日本财务省周四公布的数据显示,由于日元疲软和能源价格上涨导致的进口成本上升,日本2月份录得贸易逆差8977亿日元,连续第19个月出现逆差,但较1月份创纪录的3.5万亿日元逆差大幅收窄。当月进口增长8.3%,出口增长6.5%。

4、欧洲央行宣布加息50个基点

欧洲央行将三大主要利率均上调50个基点,符合市场预期。三项主要利率中再融资利率升为3.50%,边际贷款利率为3.75%,存款利率为3.00%。自去年7月开启加息进程以来,欧洲央行已连续六次大幅加息以遏制通胀,共计加息350个基点。

5、欧洲央行在银行业压力下如期加息50个基点

欧洲央行将利率上调了0.5个百分点,继续抗击通胀,尽管市场担心此举可能加剧金融体系的压力。欧洲央行在一份声明中表示,将把关键利率提高至3%,为2008年以来的最高水平,同时承诺在必要时向金融体系提供流动性支持。欧洲央行的决定让市场初步了解到,包括美联储在内的主要央行可能如何应对最近出现的市场低迷迹象。这些迹象始于上周美国两家大型银行的倒闭。

6、欧洲央行利率决议及发布会重点一览

1. 政策利率:如期加息50个基点,有3-4名委员不支持本次的利率决定,无法确定未来的利率路径;2. 通胀前景:下调今后三年通胀预期,通胀料在非常长时间内保持在高位,抗击通胀的决心不会减弱;3. 经济前景:上调今年经济预期,下调明后两年经济预期,经济预期没有考虑近期的金融紧张局势;4. 购债计划:PEPP再投资将至少持续到2024年底,还没决定关于结束资产购买计划的任何事项;5. 流动性情况:若出现流动性危机可在短期内作出反应,但现在尚未出现;银行流动性状况稳健;6. 政策工具箱:随时准备在必要时提供新工具,现在没有必要开发其他工具,尚未决定是否需使用TPI。

7、欧洲央行上调欧元区2023年经济增长预期

能源价格下跌和经济强于预期的表现,促使欧洲央行将欧元区2023年的经济增长预期从去年12月预期的0.5%上调至1%。由于信心改善、收入复苏和劳动力市场强劲,欧元区2024年和2025年的经济增速预计将加速至1.6%,但这低于去年12月预期的1.9%和1.8%。欧洲央行表示,下调这两年的经济增长预期是受到加息影响的推动。欧洲央行工作人员对宏观经济的新预测是在3月初确定的,当时金融市场还没有出现目前的动荡。

8、鲍威尔:银行体系有韧性

美国财政部、美联储、美国联邦存款保险公司、美国货币监理署发表联合声明,美国财长耶伦、美联储主席鲍威尔表示,银行们对第一共和银行的存款支持,证明了银行体系的韧性。美联储随时准备向符合条件的机构提供流动性。

9、耶伦强调美国的银行体系依然稳固

美国财政部长耶伦计划周四向国会表示,美国的银行体系依然稳固,以试图平息议员、储户和投资者的担忧。随后她可能需回答有关该行业监管的尖锐问题。

10、美联储贴现窗口使用量超过金融危机时期

在两家银行倒闭引发金融市场动荡之后,美联储上周提供的紧急贷款跃升至约3000亿美元。其中的大部分借款来自美联储所谓的贴现窗口,一种紧急贷款工具,以及向过渡银行的贷款。截至3月15日当周,美联储贴现窗口借款增至1529亿美元,上次的历史峰值为2008年金融危机的1110亿美元。这一紧急安排旨在帮助银行满足短期融资需求,而银行其实近年来一直不愿使用这一安排。

11、美国初请失业金人数录得自去年7月来首次大幅下降

上周,美国初请失业金人数录得自去年7月份以来的最大降幅,其中纽约初请失业金人数降幅最大,抵消了此前一周初请失业金人数的大部分增幅。美国劳工部周四公布的数据显示,截至3月11日的周末,美国初请失业金人数减少2万人,至19.2万人。3月4日当周续领失业金人数减少2.9万人,至168万人。续领失业金人数包括已领取失业救济一周或更长时间的人。

12、欧洲银行业担忧上升 市场加息预期下滑

欧洲央行加息的市场预期下降了约4个基点至34个基点(即更倾向于认为欧洲央行将25个基点而不是50个基点),终端利率定价下降了18个基点(从3.23%降至3.05%),但略有反弹。此前消息称,欧洲央行周二告诉各成员国财长,一些欧盟成员国的银行可能很脆弱,容易受利率上升的影响。

13、新加坡、印尼签署再生能源合作备忘录

据《联合早报》,新加坡、印度尼西亚3月16日宣布,两国签署再生能源合作谅解备忘录,促进印尼再生能源制造业的发展,以及两国之间的电力交易项目。双方也计划促进太阳能发电场和电池储能系统发展来支持印尼出口绿色电力在内的能源,以及在可行时出口氢和氨。

14、日本建筑机械厂商小松将把在中国的建机年产能削减4成

日本建筑机械厂商小松(KOMATSU)将以2023年3月为目标,把在中国的建机年产能削减4成,降至1万台。由于需求低迷,将把山东省济宁市的建机生产子公司和零部件子公司合并。设在江苏省常州市的生产子公司和生产铸造件的子公司也将合并。着眼于重组,小松在中国两个省的生产子公司已经在2022年之前解除合资关系。即便年产能规模缩小到1万台,预计面向当地市场的产能仍会剩余一半以上,将增加对东南亚等地区的出口。

15、据悉瑞银、瑞信反对强行合并的想法

据知情人士透露,瑞银和瑞信反对强行合并的想法,尽管(瑞士)政府安排的合并计划仍在继续。瑞银更愿意专注于以自己的财富为中心的独立战略,不愿承担与瑞信相关的风险。瑞士信贷在获得瑞士央行的流动性支持后,正在寻求时间来完成改革。

16、欧盟发布《关键原材料法》提案

欧盟委员会当地时间周四正式提出了《关键原材料法案》。官网新闻稿写到,关键原材料对于包括净零工业、数字工业、航空航天和国防部门在内的一系列战略部门来说都是不可或缺的。法案的目标是确保欧盟能够获得安全的、多样化的、负担得起的和可持续的关键原材料供应。欧盟目标是到2030年至少提取其使用的10%的关键原材料,加工其使用的40%,回收其使用的15%,以及确保其任何一种战略原材料对单一第三国的依赖程度不超过65%,即原材料进口多样化。

17、沙特与俄罗斯重申将维持原油减产承诺至2023年底不变

3月16日,沙特能源大臣阿卜杜勒-阿齐兹·本·萨勒曼与俄罗斯副总理亚历山大·诺瓦克重申,将维持两国对“欧佩克+”框架内达成的原油减产协议不变,即在2023年年底前继续履行每天减产200万桶的承诺。

18、美股周四收高

对美联储政策转向的预期推动科技股大涨。瑞信宣布已获瑞士央行借款537亿美元、第一共和银行将获得共计300亿美元注资等消息,提振了市场情绪。道指涨371.98点,涨幅为1.17%,报32246.55点;纳指涨283.22点,涨幅为2.48%,报11717.28点;标普500指数涨68.35点,涨幅为1.76%,报3960.28点。

19、WTI原油周四收高1.1%

原油期货价格周四收高,美国WTI原油与欧洲洲际交易所ICE布伦特原油均结束了此前连续三天下跌的行情。纽约商品交易所4月交割的西德州中质原油(WTI)期货价格收盘上涨1.1%,收于每桶68.35美元,仍低于70美元。布伦特原油期货收盘涨幅与WTI原油类似,收于每桶74美元左右。

20、黄金期货周四收跌0.4%

纽约黄金期货价格周四收跌。有关瑞信已获瑞士央行537亿美元救助、大摩小摩洽谈关于救助第一共和银行的交易的消息,提振了风险情绪,令金价承压。周四,纽约商品交易所黄金期货市场交投最活跃的4月黄金期价比前一交易日下跌8.3美元,收于每盎司1923美元,跌幅为0.43%。

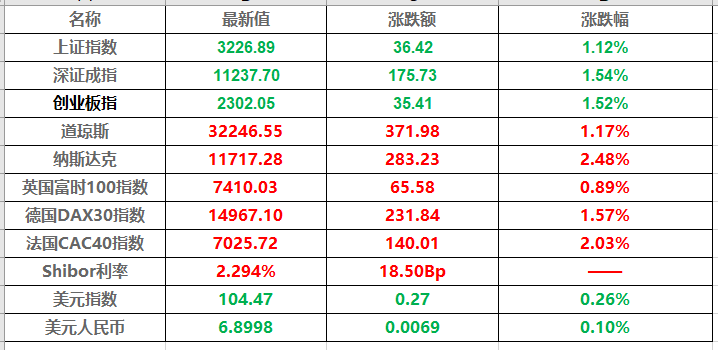

21、股市及外汇行情一览表

国内财经

1、党政机关人员精简不涉及县乡两级

近日,中共中央、国务院印发了《党和国家机构改革方案》。其中提到,优化机构编制资源配置。精减中央和国家机关人员编制。中央和国家机关各部门人员编制统一按照5%的比例进行精减,收回的编制主要用于加强重点领域和重要工作。中央垂管派出机构、驻外机构不纳入统一精减范围,根据行业和系统实际,盘活用好存量编制资源。地方党政机关人员编制精减工作,由各省(自治区、直辖市)党委结合实际研究确定。县、乡两级不作精减要求。

2、商务部:正针对地方和企业需求研究稳外贸政策

今年前两个月,中国进出口总额同比下降0.8%。商务部新闻发言人束珏婷16日称,据企业反映,外需走弱、订单下降是今年中国外贸面临的突出挑战。目前,商务部正针对地方和企业需求研究稳外贸政策。

3、高盛上调中国2023年一季度及全年GDP增速

高盛最新研报显示,考虑到中国国内人员流动性的快速恢复以及今年前两个月强劲的服务消费等经济活动数据,高盛宏观经济研究团队将2023年一季度及全年GDP同比增长预测分别自之前的2.7%和5.5%,上调至4.0%和6.0%。

4、2月份全社会用电量6950亿千瓦时

国家能源局:2月份,全社会用电量6950亿千瓦时,同比增长11.0%。1~2月,全社会用电量累计13834亿千瓦时,同比增长2.3%。

5、国家统计局:2月份商品住宅销售价格环比总体上涨

2月份,一线城市新建商品住宅销售价格环比上涨0.2%,涨幅与上月相同;二手住宅销售价格环比上涨0.7%,涨幅比上月扩大0.3个百分点。二线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月扩大0.3个百分点;二手住宅销售价格环比由上月下降0.3%转为上涨0.1%。三线城市新建商品住宅销售价格环比由上月下降0.1%转为上涨0.3%;二手住宅销售价格环比由上月下降0.4%转为持平。

6、2月一线城市商品住宅销售价格同比上涨

2月份,70个大中城市中,新建商品住宅销售价格同比上涨城市有14个,比上月减少1个;二手住宅销售价格同比上涨城市有7个,比上月增加1个。2月份,一线城市新建商品住宅销售价格同比上涨1.7%,涨幅比上月回落0.4个百分点;二手住宅销售价格同比上涨1.0%,涨幅比上月扩大0.1个百分点。二线城市新建商品住宅和二手住宅销售价格同比分别下降0.7%和2.9%,降幅比上月均收窄0.4个百分点。三线城市新建商品住宅和二手住宅销售价格同比分别下降3.3%和4.4%,降幅比上月分别收窄0.5和0.3个百分点。

7、成都2023年住建领域机会清单出炉

3月14日,成都市住建领域2023年首批城市机会清单出炉,涉及90个项目,总投资933.35亿元,其中市政基础设施项目16个、城市有机更新项目26个、公服配套设施项目28个、轨道交通和TOD综合开发14个、住房保障6个。

8、超50城优化公积金政策

据不完全统计,截至3月16日,共有北京、南京、常州、济南、扬州、达州、南阳、梅州、徐州、合肥、玉溪等51个城市优化了公积金政策。

9、中指研究院:去年商业地产市场供需两端走弱 今年有望迎来修复

3月16日,中指研究院发布的数据显示,2022年,商办市场供需两端均走弱,商业地产百强代表企业经营性物业持有及运营面积均值为483.8万平方米,同比增长9.6%,近五年来首次降至10%以下,增幅较2021年收窄3.7个百分点。展望2023年,随着疫情防控政策优化的效果显现,居民消费场景正逐步复苏,商业地产市场亦有望迎来修复。

10、上海今年首批供地19宗

上海土地市场官网发布上海市国有建设用地使用权出让公告,今年上海首批将推出浦东新区、徐汇区、静安区、普陀区、闵行区、宝山区、嘉定区、松江区、青浦区、奉贤区、金山区11个地区共计19宗涉宅地块,起始总价约483.4亿元。公告显示,现场交易会于2023年4月18日开始举行,具体交易时间以2023年4月17日发布的《现场交易活动安排的通知》为准。

11、徐州出台房地产市场新举措

徐州市政府办公室近日发布《关于优化房地产营商环境 促进房地产市场平稳健康发展的通知》。其中提到,优化住房公积金组合贷款政策,取消首房首贷申请条件,凡符合办理徐州市住房公积金贷款条件的职工,均可申请公积金和商业银行组合贷款。扩大公积金和商业银行组合贷款业务受理范围,在淮海经济区十城互认互贷基础上,户籍地为徐州的省内其他城市缴存职工在徐州市购买自住住房的,可申请公积金和商业银行组合贷款。放宽按月提取住房公积金偿还商业银行个人住房贷款业务办理条件,未使用或使用过一次住房公积金贷款的缴存职工均可申请办理。

证券期货

1、三大指数均跌超1%

16日,大盘全天低开低走,三大指数均跌超1%。总体上个股跌多涨少,两市超4200只个股下跌。沪深两市今日成交额8450亿,较上个交易日放量266亿。截至收盘,沪指跌1.12%,深成指跌1.54%,创业板指跌1.51%。北向资金全天净买入7.87亿元,其中沪股通净卖出6.95亿元,深股通净买入14.82亿元。

2、两市融资余额增加2.44亿元

截至3月15日,上交所融资余额报7867.34亿元,较前一交易日增加6.87亿元;深交所融资余额报7077.23亿元,较前一交易日减少4.43亿元;两市合计14944.57亿元,较前一交易日增加2.44亿元。

3、证监会:要推动注册制改革走稳走深走实

3月16日,证监会党委书记、主席易会满主持召开党委(扩大)会议。会议指出,要推动注册制改革走稳走深走实,坚定扩大制度型开放,健全资本市场功能,更大力度支持高水平科技自立自强,不断提升服务高质量发展的质效。要切实落实“两个毫不动摇”,助力深化国资国企改革,进一步发挥资本市场支持民营企业融资成长的重要作用,着力提升服务的精准性和直达力,让民营企业更有获得感。

4、全面注册制下首批10家主板企业IPO获证监会批复

根据证监会官网信息,3月16日,中信金属、江盐股份、常青科技、中重科技、柏诚股份、中电港、陕能股份、海森药业、登康口腔、南矿集团等10家主板IPO获得证监会批复,证监会同意上述企业首次公开发行股票的注册申请。

5、A股共有329只个股股价跌破每股净资产

3月16日,A股共有329只个股股价跌破每股净资产。其中荣盛发展、金科股份、民生银行市净率最低,分别为0.246倍、0.292倍、0.296倍。

6、上期所推出“上期强源助企”项目

上海期货交易所推出“上期强源助企”项目。上期所相关负责人表示,2023年,上期所整合各项市场激励举措,以全新的“上期强源助企”统一品牌,覆盖所有品种系列,为产业链、供应链的安全稳定提供全方位的服务支持。一是在品种覆盖上进行扩容,增加多个有色金属、能源化工期货和期权品种;二是增加对新开户产业实体的支持。

1、宝钢股份获得国内首个全面应用高性能建筑用钢订单

上海某产业园项目是国内首个全面应用高性能建筑钢的多层工业钢结构项目,在国内工业建筑领域具有示范意义。近日,宝钢股份热轧产销研团队密切跟踪用户需求,成功获得该项目建设所需高性能建筑用钢首批订单。

2、三宝集团1680mm热轧特殊钢卷板项目牌坊首吊顺利完成

3月15日上午9时18分,三宝集团1680mm热轧特殊钢卷板项目精轧区F4轧机牌坊顺利起吊就位完成,标志着项目全面进入设备安装阶段。1680mm热轧特殊钢卷板项目是三宝集团加快转型升级,不断延伸产业链,开展绿色钢铁产业攻坚,实现高质量发展超越的重要举措之一,被列入福建省重点项目。

3、承德钒钛公司首次研发PSB1200贝氏体精轧特钢填补国内空白

近日,承德钒钛公司PSB1200精轧特钢产品在建材经营中心一棒生产线成功下线。这是国内首家成功研发贝氏体1200级别的精轧产品,为精轧特钢产品再添新钢种,填补了国内空白。

4、张宣科技一种高端特材成功下线

日前,张宣科技0.8吨Φ5.0mm规格因瓦合金钢丝成功下线,经检测,产品力学性能、表面质量等各项指标全部达标,为进一步加深客户合作,实现全流程批量生产及质量、成本协同控制,提高工序创效能力创造了条件。

5、河钢邯钢退城整合项目二炼钢工程全面热试

3月14日上午,由中冶京诚总承包的河钢邯钢退城整合项目二炼钢车间1号脱磷转炉、2号精炼炉、2号板坯连铸机依次完成热试,标志着邯钢二炼钢工程全面热试成功。

6、六钢集团中厚板正式投放市场

3月15日,六安钢铁控股集团在三号大门迎宾广场隆重举行中厚板产品首发交货仪式。在公司总裁牛树林的一声令下,一辆辆载着六钢集团中厚板产品的车辆缓缓驶出厂区,奔赴全国各地,将产品陆续交付到客户手中。

7、沙钢永兴圆钢家族再添“新成员”

3月15日,喜讯传来,继成功开发出大规格圆钢Φ42、Φ45、Φ48之后,沙钢永兴特钢公司轧钢厂继续扩大圆钢组距,又成功开发出Φ50大规格圆钢,经调试后一次性通过上冷床,通过检验成品符合尺寸要求、质量合格。这标志着沙钢永兴圆钢家族再添“新成员”,目前,公司圆钢品种规格组距也随之扩大为Φ16mm-Φ50mm。

8、首钢京唐1420mm连退产线月产创历史最好水平

3月15日,喜讯传来,继成功开发出大规格圆钢Φ42、Φ45、Φ48之后,沙钢永兴特钢公司轧钢厂继续扩大圆钢组距,又成功开发出Φ50大规格圆钢,经调试后一次性通过上冷床,通过检验成品符合尺寸要求、质量合格。这标志着沙钢永兴圆钢家族再添“新成员”,目前,公司圆钢品种规格组距也随之扩大为Φ16mm-Φ50mm。

9、包钢股份:相信中矿集团成立对进口铁矿石规范运行有一定好处

包钢股份在最新披露的投资者关系活动记录表中表示,中矿集团的成立属于国家战略,公司也加入了中矿集团,相信中矿集团的成立对进口铁矿石的规范运行有一定的好处。

10、商务部回应澳煤进口问题

在商务部召开的例行新闻发布会上,有媒体提问:据报道,尽管自2020年底以来对澳大利亚煤炭出口实施了贸易限制,但港口和海关部门已被告知允许澳大利亚煤炭运入中国。请您确认是否即将宣布这些限制已经取消?对此,商务部新闻发言人束珏婷表示,中国对煤炭进口实行自动许可管理,煤炭自动进口许可证可正常申请。需要强调的是,中方依据世贸组织规则和中国法律法规管理对外贸易,将相关管理方式误读为限制措施是不合适的。(商务部网站)

11、晋煤外运通道瓦日铁路开展春季集中修施工

3月16日,晋煤外运重要通道瓦日铁路开始春季集中修施工,恢复冬煤运输后的线路设施设备状态,为迎峰度夏运输夯实线路基础。瓦日铁路西起山西省吕梁市兴县瓦塘镇,东至山东省日照港,是一条连接我国东西部的重载煤运入海通道。去年,瓦日铁路全线年运量首次突破一亿吨。

12、巴西CSP钢厂将向欧洲出口板坯

近日,安赛乐米塔尔(ArcelorMittal)完成 对巴西CSP钢厂的收购,并决定提高CSP的生产速度,其板材的名义年产能将从目前的285万吨提高到300万吨。收购前,CSP板坯的出口市场仅限于美 国和墨西哥,此后在安赛乐米塔尔欧洲公司的支持下,其板坯产品有望出口至欧洲。通过本次收购,安赛乐米塔尔在巴西的板材年产能将达到1050万吨,板材和 长材的年产能将达到1550万吨。

13、日本2月煤炭进口量同比微降0.2%

3月16日,日本财务省发布初步贸易统计数据显示,2023年2月份,日本共进口煤炭1453.3万吨,同比下降0.2%;煤炭进口额为6525.58亿日元(49.17亿美元),同比大增74.1%。 初步数据显示,今年2月份,日本从美国进口煤炭141.4万吨,同比大增91.5%;进口额为584.67亿日元,同比增长186.4%。从俄罗斯进口煤炭22.5万吨,同比下降85.6%;进口额99.07亿日元,同比下降76.8%。

14、俄罗斯计划在2023年增加向亚太国家的煤炭出口

据塔斯社报道,俄罗斯能源部副部长谢尔盖·莫恰利尼科夫15日表示,俄罗斯计划在2023年增加对亚太地区国家的煤炭出口。 莫恰利尼科夫同时介绍,2022年俄罗斯对亚太国家的煤炭出口达1.4亿余吨,预计2023年将小幅增长。

15、美国铝业(Alcoa Australia)将波特兰铝冶炼厂产能削减至75%

美国铝业(aa . n:行情)旗下的澳大利亚子公司周三表示,其位于维多利亚州波特兰冶炼厂的年产量将降至35.8万吨总产能的75%左右,原因是不稳定和生产面临挑战。澳大利亚氧化铝有限公司拥有美国铝业澳大利亚公司40%的股份,后者持有波特兰铝业合资企业55%的股份。

16、PNM的Kolosori镍矿石项目获准出口许可证

据外媒报道,近日,Junior Pacific Nickel Mines已获准为其位于所罗门群岛的 Kolosori镍矿项目颁发出口许可证。出口许可证的有效期为三年;根据此前披露的消息显示,公司将每年生产高达150万吨,总运营成本为31美元/吨的镍矿石。

17、秘鲁1月铜产量接近20万吨,同比下降0.3%

据外媒消息:秘鲁能源矿业部(MINEM)的数据销售,世界第二大铜生产国秘鲁在2023年1月的铜产量为198,621吨,较2022年1月的199,255吨下降0.3%。MINEM表示,产量下降主要是因为主要铜矿产量下降,其中Sociedad Minera Cerro Verde 的铜产量比去年1月份减少0.3%、安塔米纳矿业公司的铜产量比上年同期减少21.9%,南方铜业秘鲁公司的产量同比减少6.3%。

18、LME期铜收涨14美元

LME期铜收涨14美元,报8518美元/吨。LME期铝收跌10美元,报2268美元/吨。LME期锌收跌8美元,报2858美元/吨。LME期铅收跌2美元,报2066美元/吨。LME期镍收涨233元,报23236美元/吨。LME期锡收跌246美元,报22218美元/吨。

19、BDI指数结束连续19个交易日的涨势

波罗的海干散货运价指数周四结束了连续19个交易日的涨势,受海岬型和巴拿马型船舶需求疲软拖累。波罗的海干散货运价指数下跌43点或2.7%,至1560点,为2月15日以来的最大跌幅。海岬型船运价指数下跌128点或6.1%,至1976点。海岬型船日均获利下降1066美元,至16387美元。巴拿马型船运价指数下跌22点或1.2%至1746点,结束了连续17个交易日的涨势。巴拿马型船日均获利下降196美元,至15716美元。超灵便型散货船运价指数上涨16点或1.2%,至1312点。

20、夜盘国内期货主力合约多数下跌

液化石油气(LPG)、玻璃、菜油跌超2%,燃料油、乙二醇(EG)、棉花、苯乙烯(EB)、豆油、沥青跌超1%;涨幅方面,焦炭、焦煤、菜粕、棕榈油小幅上涨。国际铜夜盘收跌0.76%,沪铜收跌0.52%,沪铝收平,沪锌收跌0.69%,沪铅收涨0.03%,沪镍收涨0.69%,沪锡收跌1.12%。不锈钢夜盘收跌0.13%。

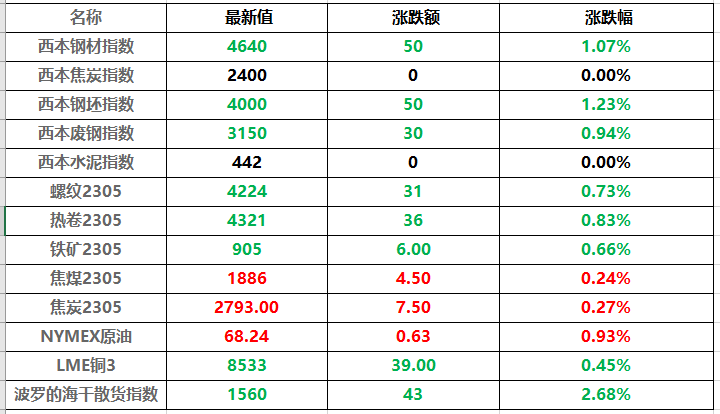

21、部分商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨