西本要闻

9月16日新干线要闻早餐

2022年09月16日05:58 来源:西本资讯

国际动态

1、外汇局:2022年8月银行结汇2335亿美元

国家外汇管理局统计数据显示,2022年8月,银行结汇15864亿元人民币,售汇14162亿元人民币。2022年1-8月,银行累计结汇116814亿元人民币,累计售汇109719亿元人民币。按美元计值,2022年8月,银行结汇2335亿美元,售汇2084亿美元。2022年1-8月,银行累计结汇17827亿美元,累计售汇16733亿美元。

2、央行上海总部:截至8月末境外机构持有银行间市场债券3.48万亿元

央行上海总部数据显示,截至2022年8月末,境外机构持有银行间市场债券3.48万亿元,约占银行间债券市场总托管量的2.8%。从券种看,境外机构的主要托管券种是国债,托管量为2.33万亿元,占比66.9%;其次是政策性金融债,托管量为0.81万亿元,占比23.4%。

3、中欧班列(武汉)往返量创10年同期最高

据中国铁路武汉局集团消息,9月14日5时24分,武汉今年第190趟中欧班列从吴家山车站隆隆开出,该班列将经汉丹线、焦柳线,由新疆阿拉山口口岸出境,前往波兰。至此,中欧班列(武汉)今年已累计往返348列,达到去年全年的85%,是10年来形势最好的一年。

4、美国8月零售销售意外上升0.3%

美国商务部周四公布的数据显示,美国8月整体零售销售上升0.3%,高于经济学家预期的下降0.1%,7月的数据向下修正至-0.4%。不包括汽油的零售销售增长0.8%。这些数据未经通胀因素调整。

5、欧元区7月贸易逆差逼近历史纪录

欧盟统计局周四公布的数据显示,欧元区7月份商品贸易逆差为340亿欧元(合339亿美元),上年同期为顺差207亿欧元。这是有记录以来的第二大逆差。这是欧元区连续第九个月出现货物贸易逆差,且逆差规模呈扩大之势。

6、法国央行:预计法国2022年GDP增长2.6%

法国央行:预计法国2022年GDP增长2.6%(此前预测为2.3%);2023年GDP增长为0.5%-0.8%,基准预测为0.5%(此前预测为1.2%)。预计法国2022年通胀率为5.8%,2023年为4.2%-6.9%,2024年为2.7%。

7、法国8月通胀率为5.8% 较上月下降0.3%

当地时间9月15日,法国国家统计与经济研究所(INSEE)发布新闻公报表示,2022年8月,法国通货膨胀率为5.8%,与7月的6.1%相比,下降了0.3%。数据显示,2022年8月,法国食品价格上涨7.7%,能源价格上涨22.2%,制造业商品价格上涨3.5%,服务类商品价格上涨3.9%。分析表明,法国8月通胀放缓主要是因为能源价格涨势放缓,而制造业商品和食品价格仍在上涨,服务类商品价格涨势与7月基本持平。

8、日本8月贸易逆差近200亿美元创纪录

日本财务省周四公布的数据显示,8月未经调整的贸易逆差扩大至创纪录的2.82万亿日元(197亿美元),因日元贬值推高了进口成本。8月进口同比增长49.9%,达到创纪录水平;出口增长了22.1%。日本已连续13个月出现贸易逆差,创2015年以来最长纪录。

9、阿根廷通胀率飙升至近79%

周三公布的政府数据显示,阿根廷8月份年通胀率飙升至78.5%,创30新高。几乎可以肯定的是,阿根廷央行最早将在本周再次大幅加息。该行上个月加息950个基点,至69.5%,当时阿根廷公布7月年通胀率为71%。

10、波兰8月通胀率达16.1%

当地时间9月15日,波兰中央统计局发布的报告显示,今年8月,波兰的通货膨胀率达到16.1%,是自1997年3月以来的最高值。其中商品价格同比上涨17.5%,服务价格同比上涨11.8%。能源价格在8月份增长最快,同比上涨40.3%,其主要原因是受到供暖燃料价格上涨的推动。

11、新西兰二季度GDP增长1.7%

新西兰统计局15日宣布,受益于服务业复苏,2022年第二季度新西兰国内生产总值(GDP)上升1.7%。新西兰统计局高级研究员鲁瓦妮·拉特纳亚克表示,占新西兰经济三分之二的服务业涨幅达2.7%。

12、英国公众对未来1年通胀预期创新高

对“未来一年”的通胀预期从5月份的4.6%升至创纪录的4.9%,但对“那之后12个月”的预期从3.4%降至3.2%,是2013年以来的最高水平。对未来五年通胀的预期从3.5%降至3.1%,低于调查的长期平均水平。

13、伊朗与上合组织5个月贸易额170.5亿美元

当前伊历前5个月(3月21日至8月22日),伊朗与上合组织成员国贸易额为170.5亿美元,同比增长31%。伊朗出口(不包括原油)90.8亿美元,同比增长10%,进口79.7亿美元,同比增长68%。

14、日本8月从俄液化天然气进口额增长超200%

日本财务省15日发布8月贸易数据,显示日本当月从俄罗斯进口的商品总额增长将近70%,其中液化天然气进口额增幅超过200%。俄罗斯卫星通讯社援引日方数据报道,日本8月从俄罗斯进口总额为1641亿日元(约合11.5亿美元),比去年同期增长67.4%;出口额减少24.3%,降至大约550亿日元(3.8亿美元)。

15、风力供应大幅增加 德国电力现货价暴跌34%

于本周五交付的德国基载荷电力合同TRDEBD1价格下跌了34.9%至每兆瓦时243欧元,为7月15日以来最低。法国TRFRBD1价格下跌5.3%至每兆瓦时431欧元。Refinitiv分析师表示,风力供应上升是电价下跌的主要动力,太阳能发电量的增加和消费量的略微下降也增加了看跌压力。

16、煤炭等大宗商品出口超预期助力印尼8月出口额创新高

受到国际市场对印尼煤炭、矿物,以及部分农产品等大宗商品强劲需求的推动,印尼8月份出口额飙升至历史新高。根据统计的历史数据,上个月印尼出口额为279亿美元,创历史新高。这使得年度出口额增速达到了30.2%,远超经济学家普遍预测的20%。

17、新加坡房屋销售因供应不足环比近腰斩

9月15日,新加坡市区重建局公布数据显示,由于供应不足令买家望而却步,8月份新建私人公寓的购买量从7月份的834套降至437套,同比下降48%。尽管交易量下降,但新加坡的房地产行业依然活跃。目前,从悉尼到斯德哥尔摩的市场都因利率上升而降温。受疫情期间建筑工程受阻导致的供应短缺、寻求升级的人们的需求以及外籍的涌入,新加坡房价仍在上涨。

18、欧洲最大规模的成长型股权基金EQT Growth完成超20亿欧元募集

近日,瑞典PE机构EQT宣布以超20亿欧元的规模完成其成长型基金EQT Growth的募集, 资产管理规模(AUM)达22亿欧元,承诺总额为24亿欧元,全部承诺包括从EQT员工和EQT Network筹集的资金(这些资金不产生费用)。该基金的投资者来自全球各地,包括来自欧洲、亚洲、北美和中东的养老基金、主权财富基金、资产管理公司和高净值个人等。

19、加拿大房地产继续降温

加拿大房地产协会当地时间15日发布的统计数据显示,自加拿大央行于3月开始加息以来,该协会系统记录的房屋销售量已连续六个月下降。2022年8月房屋销售量与去年同期相比下降了24.7%。8月份加拿大房屋的平均售价约为63.8万加元(约合人民币337万元),自2月以来均价下跌22%。加拿大房地产经纪专家纳斯玛·阿里(Nasma Ali)认为,人们现在对进入房地产市场更加谨慎,不仅是因为利率,而是因为通货膨胀、经济问题等。

20、挪威已成为欧洲最大的天然气供应国

受天然气价格飙升的推动,挪威8月份贸易顺差飙升至新的纪录水平。在俄罗斯大幅削减天然气出口后,挪威现已成为欧洲最大的天然气供应国。由于天然气价格不断飙升,此前一些欧盟国家要求对天然气设置价格上限,使挪威政府在与欧盟的关系中处于尴尬境地。

21、美国抵押贷款利率自2008年以来首次超过6%

房地美数据显示,美国30年期按揭/抵押贷款利率上升至6.02%,创2008年11月份以来新高,一周之前为5.89%。融资成本在2022年飙升,已经给美国楼市踩刹车,让那些潜在买家望而止步,销售放缓,房价涨幅放慢。由于购房需求疲软,花旗集团等已经被迫(在按揭贷款业务方面)裁员,并刺激银行(业)高管们针对按揭贷款业务方面的收入下滑发出警告。

22、美股周四收跌

美债收益率倒挂现象加剧,显示市场仍担心美联储的激进货币政策可能诱发经济衰退。美国8月零售销售环比增长0.3%超预期,上周初请失业救济人数降至21.3万人,为连续第五周下降。道指跌173.27点,跌幅为0.56%,报30961.82点;纳指跌167.32点,跌幅为1.43%,报11552.36点;标普500指数跌44.66点,跌幅为1.13%,报3901.35点。

23、周四美国WTI原油收跌3.8%

美国WTI原油期货价格周四收跌,并创一周以来的最低收盘价。周四纽约商品交易所10月交割的西德州中质原油(WTI)期货价格下跌3.38美元,跌幅为3.8%,报收于每桶85.10美元。按照最活跃合约计算,这是WTI原油期货自9月8日以来的最低收盘价。

24、周四纽约黄金期货收跌1.9%

纽约黄金期货价格周四收跌,创2020年4月以来的最低收盘价。纽约商品交易所12月交割的黄金期货价格下跌31.80美元,跌幅为1.9%,报收于每盎司1677.30美元。按照最活跃合约计算,这是自2020年4月3日以来最活跃合约的最低收盘价,也是自今年7月5日以来最大的单日百分比跌幅。

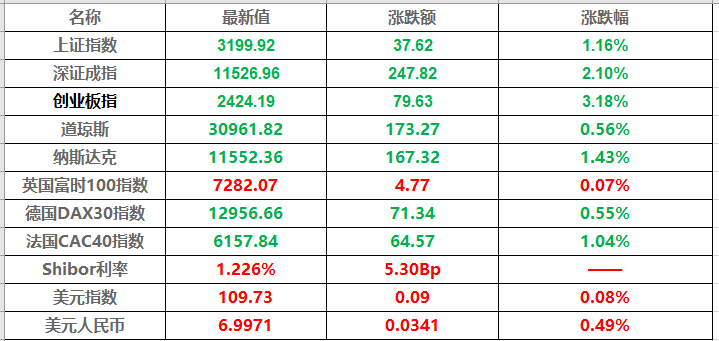

25、股市及外汇行情一览表

国内财经

1、国办:全面实施市场准入负面清单管理

国务院办公厅发布关于进一步优化营商环境降低市场主体制度性交易成本的意见,全面实施市场准入负面清单管理。健全市场准入负面清单管理及动态调整机制,抓紧完善与之相适应的审批机制、监管机制,推动清单事项全部实现网上办理。稳步扩大市场准入效能评估范围,2022年10月底前,各地区各部门对带有市场准入限制的显性和隐性壁垒开展清理,并建立长效排查机制。深入实施外商投资准入前国民待遇加负面清单管理制度,推动出台全国版跨境服务贸易负面清单。

2、国家统计局:我国工业经济稳定增长

国家统计局发布经济社会发展成就系列报告,2013—2021年,我国工业增加值年均增长6.1%,远高于世界其他主要经济体增长水平。党的十八大以来,我国工业增加值总量不断攀升,成为驱动全球制造业增长的重要引擎,主要工业产品产量快速增长,规模以上工业企业数量突破40万家,工业总体实力再上新台阶。

3、商务部召开2022年全国外贸工作电视电话会议

商务部召开2022年全国外贸工作电视电话会议要求,各级商务主管部门要按照“扩增量、防减量、强保障”的总体思路,扎实推进7方面重点工作:一是确保稳外贸政策尽快落地见效,二是支持外贸企业保生产保履约,三是畅通外贸企业抓订单渠道,四是培育外贸新业态新模式和新增长点,五是积极指导企业抢抓RCEP等自贸协定机遇,六是稳住外贸产业链供应链,七是积极扩大进口。

4、工信部:全力稳定工业经济运行

工业和信息化部副部长辛国斌15日在发布会表示,下一步,我们将按照“疫情要防住、经济要稳住、发展要安全”的总体要求,高效统筹疫情防控和经济社会发展,全力稳定工业经济运行。一是加大政策落实力度。认真落实国务院稳住经济大盘工作部署,落实落细稳经济一揽子政策及接续政策措施,持续推动振作工业经济系列政策落地见效,促进工业经济加快恢复。二是保障产业链供应链稳定畅通。加强对重点地区、重点行业、重点企业运行情况监测调度,强化区域间、上下游协调联动,及时帮助产业链供应链重点企业和关键节点企业协调解决运行当中的困难和问题,推动企业稳产达产。三是着力稳定市场主体预期。推动落实加力帮扶中小企业纾困解难相关政策,加强政策解读和宣传,推动政策靠前发力、精准加力,激发市场主体活力,为产业链供应链稳定畅通创造良好外部环境。

5、1-8月全国累计新增减税降费及退税缓税缓费超3.3万亿元

国家税务总局消息,截至8月31日,全国累计新增减税降费及退税缓税缓费超3.3万亿元。其中,4月1日大规模增值税留抵退税政策实施至8月31日,已有20490亿元退税款退到纳税人账上,再加上一季度继续实施此前出台的留抵退税老政策1233亿元,已累计有21723亿元退税款退到纳税人账户,有效引导社会预期,激发市场主体活力,为稳定宏观经济大盘贡献了税务力量。

6、国家能源局:前8个月全社会用电量超57000亿千瓦时

9月15日,国家能源局发布1-8月全社会用电量等数据。1-8月,全社会用电量累计57839亿千瓦时,同比增长4.4%。其中,8月份,全社会用电量8520亿千瓦时,同比增长10.7%。分产业看,第一产业用电量132亿千瓦时,同比增长14.5%;第二产业用电量5107亿千瓦时,同比增长3.6%;第三产业用电量1612亿千瓦时,同比增长15.0%;城乡居民生活用电量1669亿千瓦时,同比增长33.5%。

7、央行副行长张青松:已累计有序退出71家支付机构

中国人民银行副行长张青松在第十一届中国支付清算论坛上表示,支付机构深耕小额便民零售支付领域,为社会公众提供安全、高效、便捷的支付服务。2021年,全国办理非现金支付业务4395亿笔、金额4416万亿元,分别是十年前的10.7倍和3.4倍。十年来,支付产业发展日新月异,优化完善支付的顶层设计,发布银行卡收单、网络支付等一系列管理办法,推动出台非银行支付机构条例。确立依法监管、适当监管、分类监管、协同监管、创新监管等监管理念,建立备付金集中交付机制,稳妥有序完成断直连,累计有序退出71家支付机构。

8、中国证券业协会:超六成首席经济学家认为四季度GDP同比增速较三季度将小幅上升

2022年9月8日,中国证券业协会召开2022年三季度证券基金行业首席经济学家例会。协会首席经济学家专业委员会2022年四季度经济预测问卷调查结果显示,超六成首席经济学家认为四季度GDP同比增速较三季度将小幅上升;半数以上首席经济学家认为四季度工业增加值、房地产投资和社会消费品零售总额同比增速将有上升。对于四季度城镇调查失业率的预测,超六成首席经济学家认为将会小幅下降。

9、离岸人民币对美元汇率“破7”

9月15日晚间,离岸人民币对美元汇率盘中“破7”。数据显示,截至北京时间9月15日20时,离岸人民币对美元汇率最低下探至7.0183。在岸人民币对美元汇率也逼近“7”,最低至6.998。对于时隔2年多人民币汇率再次“破7”。

10、存款利率下调为LPR下行打开空间

9月15日,中国人民银行开展4000亿元中期借贷便利(MLF)操作和20亿元7天期逆回购操作,中标利率分别维持2.75%、2%不变。国有六大行同日下调部分存款利率。对此,受访专家认为,此举将进一步降低银行负债成本,有望进一步引导LPR(贷款市场报价)下行。

11、天津碳达峰实施方案发布

日前,《天津市碳达峰实施方案》正式印发。《实施方案》提出“2030年前如期实现碳达峰”的总体目标。为支撑碳达峰目标实现,《实施方案》聚焦“十四五”和“十五五”两个碳达峰关键时期,明确了提高非化石能源消费比重、提升能源利用效率、降低二氧化碳排放水平等方面的主要指标。到2025年,单位地区生产总值能源消耗和二氧化碳排放确保完成国家下达指标,非化石能源消费比重力争达到11.7%以上;到2030年,单位地区生产总值能源消耗大幅下降,单位地区生产总值二氧化碳排放比2005年下降65%以上,非化石能源消费比重力争达到16%以上。

12、报告:全国36家房企品牌价值均值同比下滑9.7%

9月15日,2022中国房地产品牌价值研究成果发布会暨第十九届中国房地产品牌发展高峰论坛在北京举行,会上发布了《2022中国房地产品牌价值研究报告》。《报告》指出,2022年,36家全国房地产企业品牌价值均值为430.8亿元,同比下滑9.7%;30家区域品牌企业品牌价值均值为64.1亿元,同比下降2.1%。

13、年内已有29城宣布放松商品房限购政策

青岛市住房和城乡建设局官方微信公众号“青岛住房和城乡建设”9月15日发布消息称,将动态完善房地产政策。继续在市南区、市北区(原四方区域除外)实行限购政策;对限购区域内新建商品住房,本地居民限购2套,二孩、三孩家庭可增购1套,外地居民居住满半年限购1套;二手住房不再限购。这是自今年9月1日以来全国范围内第三个发布放松商品房限购政策的城市,其他两个城市分别为宁波市(9月8日发布)和苏州市(9月14日发布)。据不完全统计,自年初至今,放松商品房限购的城市或地区已达到29个。

14、杭州第三批集中供地揽金近428亿

15日,杭州2022年第三批集中供地竞价出让,此次供地共推出19宗涉宅地块,总建筑面积207.6万平方米,起始总价409.6亿元。最终,19宗地块全部成功出让,总成交价427.9亿元,其中8宗地报价达到中止价,转为线下一次报价。

15、济南放宽限购政策

记者从济南市住建局确认,济南对楼市限购政策做出进一步调整,除继续对二环以内的历下区、市中区实施限购,其它区域不再限购,该政策自9月16日起实施。

证券期货

1、沪指跌1.16%失守3200点

9月15日,大盘全天高开低走,尾盘虽有所反弹但力度有限,沪指跌超1%失守3200点,创业板指跌超3%,赛道股全线下挫。总体上个股跌多涨少,两市超4100只个股下跌,逾50股跌停或跌超10%。沪深两市今日成交额9191亿,较上个交易日放量1963亿。截止收盘,沪指跌1.16%,深成指跌2.1%,创业板指跌3.18%。北向资金全天净卖出41.33亿元,其中沪股通净卖出17.26亿元,深股通净卖出24.07亿元。

2、两市融资余额较上一日减少3.47亿

截止9月14日,上交所融资余额报7992.81亿元,较前一交易日减少3.60亿元;深交所融资余额报6997.00亿元,较前一交易日增加1310.82万元;两市合计1.50万亿元,较前一交易日减少3.47亿元。

3、今年以来280只新股已发行

截至9月15日,今年以来共有280家公司首发募资,累计募资金额达4010.60亿元,单家公司平均募集资金14.37亿元。分区间来看,募资金额超10亿元的有134家,其中,募资金额超百亿元的有4家,募资金额5亿元至10亿元的有86家,募集资金在5亿元以下的有59家。

4、两市百元股有154只

统计显示,截至9月15日收盘,沪指报收3199.92点,下跌1.16%,A股平均股价为11.15元,个股股价分布看,两市股价超过100元的有154只,股价在50元至100元之间的有277只,股价在30元至50元的有437只。

5、中基协:截至2022年二季度末机构资产管理业务总规模约68.51万亿元

中基协数据显示,截至2022年二季度末,基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务总规模约68.51万亿元,其中,公募基金规模26.79万亿元,证券公司及其子公司私募资产管理业务规模7.68万亿元,基金管理公司及其子公司私募资产管理业务规模7.38万亿元,基金公司管理的养老金规模4.06万亿元,期货公司及其子公司私募资产管理业务规模约3,443亿元,私募基金规模20.35万亿元,资产支持专项计划规模2.04万亿元。

6、杠杆资金重仓股曝光

Wind统计显示,9月14日共有1088只个股获融资净买入,净买入金额在千万元以上的有146只,共有3只融资净买入额超1亿元。宁德时代获融资净买入居首,当日净买入4.14亿元。北方华创、阳光电源、第一创业获净买入居前,金额分别为1.89亿元、1.28亿元、7378万元。钒钛股份、华友钴业、复星医药遭净卖出居前,金额分别为1.58亿元、1.25亿元、9053万元。

7、机构:A股整体估值仍处低位

近日A股市场震荡,前期表现较为强势的新能源板块遭遇调整。多位业内人士表示,从短期看,市场或维持震荡走势,建议维持均衡配置以应对波动。多家机构认为,市场短期震荡或持续,A股优质企业依然具备较高的成长性,一旦发生较大调整则提供买入机会。中欧基金表示,若市场后续波动加大,则易出现中长期买入机会。

1、多地发展改革部门对港口煤炭企业开展专项调查和政策提醒

据发改委官微,据有关方面反映,近期环渤海港口下水煤现货交易价格上涨较快。按照国家发展改革委部署要求,近日天津市,河北省秦皇岛市、唐山市、沧州市,辽宁省锦州市等多地发展改革委对港口煤炭企业开展专项调查,了解相关企业煤炭销售和价格情况,提醒督促其合规经营,严格执行已签订的电煤中长期合同价格,严禁以“阴阳合同”等方式额外加价,将煤炭价格保持在合理区间。相关企业已就严格执行有关政策、在价格合理区间内销售煤炭等作出了承诺。迎峰度冬用能高峰期即将来临,稳定煤炭市场和价格对保障能源安全稳定供应、保持经济社会平稳运行至关重要。发展改革部门将密切关注煤炭市场和价格变化,对煤炭销售价格超出合理区间的立即进行提醒约谈,经提醒约谈仍拒不改正的,将作为涉嫌哄抬价格线索移送市场监管部门依法查处。

2、原材料工业“三品”实施方案印发

工业和信息化部办公厅、国务院国有资产监督管理委员会办公厅、国家市场监督管理总局办公厅、国家知识产权局办公室印发原材料工业“三品”实施方案,优化传统品种结构。围绕石化化工、钢铁、有色金属、建材等领域优势原材料品种,系统梳理现有标准和产品类型,加快淘汰低端、性能重叠的类似牌号,提升传统产品供给档次和水平。在钢材、铝材、水泥等重点领域完善主干品种体系,推动产品体系化发展。加快钢材、玻璃、陶瓷等传统产品升级换代,不断提升产品性能和品质。大力开拓传统产品新市场、新用途,挖掘绿色建材、铝材等产品消费潜能,不断提升传统产品竞争优势和竞争效率。

3、1至8月中国造船三大指标继续位居全球第一

中国船舶工业行业协会15日公布,今年1至8月份,中国造船三大指标继续位居全球第一。最新数据显示,2022年1—8月,中国造船完工量、新接订单量、手持订单量分别为2393.5万载重吨、2805.3万载重吨和10203万载重吨,分别占全球市场份额的45.4%、50.6%和47.7%,继续保持全球第一。其中,新接订单中,我国在高端船型的市场份额进一步扩大,液化天然气船占全球市场份额的近三成,达到27.2%,万箱以上集装箱船占到全球市场的43.9%。

4、中钢协:9月上旬重点钢企粗钢日均产量回升

据中钢协数据,2022年9月上旬,重点统计钢铁企业共生产粗钢2098.16万吨、生铁1932.71万吨、钢材2026.83万吨。其中粗钢日产209.82万吨,环比增长3.26%;生铁日产193.27万吨,环比增长3.32%;钢材日产202.68万吨,环比增长0.03%。截至当旬,重点统计钢铁企业钢材库存量1706. 45万吨,比上一旬(即上月底)增加112. 15万吨、增长 7. 03%;比上月同旬增加1.42万吨、增长0.08%;比年初增加 576.76万吨、增长51. 06%;比去年同期增加374. 07万吨、增长28. 08%。

5、1-7月方大钢铁集团实现销售收入622.41亿元

日前,中钢协各钢企1-7月份吨钢利润排名新鲜出炉,方大钢铁集团所属方大特钢、九江钢铁吨钢利润分别排名第一位、第三位,持续保持良好的经济效益和企业竞争力。2022年1-7月份,方大钢铁集团实现销售收入622.41亿元,实现利税总额46.57亿元,利润总额33.86亿元,上缴税金39.08亿元;其中上市公司方大特钢1-6月份钢铁产品产销量为209.11万吨、208.09万吨,分别同比增加1.42%、1.20%;实现营业收入133.06亿元,同比增长34.85%;归属于上市公司股东的净利润9.27亿元。

6、八钢一极限规格产品填补疆内空白

日前,八钢成功生产轧制Q550MD高强钢轻量化极限规格产品,填补新疆维吾尔自治区空白。此次八钢在Q550MD光伏支架用钢轧制过程中所采用的“无水”轧制工艺,不仅突破了有限的设备能力,各项指标参数也实现了全面可控。成功试制的极限规格产品,已由八钢金属制品钢管公司的273焊管机组完成首批15.768吨、150×150×2.5mm的光伏支架用高强度方焊管试制。

7、方大特钢弹簧扁钢规格范围进一步扩大

近日,方大特钢首次试轧200毫米×200毫米断面钢坯喜获成功。据介绍,用其轧制出的100.5毫米×56.4毫米弹簧扁钢成品,外形尺寸经检验达到客户使用要求。这也是该公司目前生产的最大规格钢坯和弹簧扁钢,标志着方大特钢可生产弹簧扁钢产品的规格范围进一步扩大。

8、国内钼精矿价格创下近13年新高

据中证报,近期国内钼市表现强势。9月15日,河南某矿山510吨50%以上品位的钼精矿竞标成交价报2915元/吨度至2940元/吨度,创下近13年的新高。据测算,钼铁生产成本已上升至19万元/吨以上。近期国内钢厂持续进场招标采购钼铁,钼铁市场量价齐升。由于原料钼精矿供应紧缺,预计短期内钼市将高位运行。

9、中煤能源:8月商品煤销量2596万吨

中煤能源9月15日晚间发布8月份主要生产经营数据,8月商品煤销量2596万吨,同比增长1.3%;产量1092万吨,同比增长22.3%。

10、前7月鄂尔多斯市煤炭总产量45163.3万吨

据鄂尔多斯市工信局消息,1-7月份,鄂尔多斯市煤炭总产量45163.3万吨,同比增长19.6%,全市销售煤炭48628万吨,同比增加10099万吨,增幅26.2%。

11、韩国成立工作组助力钢铁行业恢复

9月14日工业部表示将成立工作小组,助力钢厂进行台风后的恢复工作,检查钢铁产品供应情况,尽可能减少台风“轩岚诺”造成的损失。据悉工作组将在当天晚些时候与钢厂、协会和国营贸易实体举行第一次会议,分析台风损害程度和现状,并评估对出口和其他相关部门的影响。政府也将与专家成立联合小组,了解相关供应链的具体情况,提出应对措施。

12、印度钢厂UGML调试其第二座高炉

资产管理公司Nithia Capital表示,其收购的印度钢厂Uttam Galva Metallics Limited (UGML)已成功调试了位于西部马哈拉施特拉邦Wardha 钢厂的2号高炉。该高炉每年生产70万吨铁水,大部分用于满足 Uttam Value Steels Limited (UVSL) 附近炼钢设施铁水和生铁需求。Wardha 钢厂1号高炉目前正在进行升级,2号高炉投产可以补充铁水产量,升级之后铁水年产能将超过150 万吨。该公司下一步计划将Wardha钢厂铁水年产能提高到200万吨。

13、Bamin拟提高铁矿石产量

欧亚资源集团(ERG)子公司Bahia Mineracao(Bamin)计划投资约40亿美元,将其铁矿石年产能从目前的1800万吨于2026年提高至2600万吨。

14、英美资源集团计划增加巴西铁矿石产量

英美资源集团(Anglo American)巴西分公司预计投资66亿雷亚尔(12.7亿美元)使其Minas-rio铁矿石年产能在2030年提高至3000万吨。2022年Minas-rio铁矿石产量预计达到2200-2400万吨。据悉2022年该项目已获投资1.29亿雷亚尔(约2486万美元)。

15、BDI运价指数七连涨

波罗的海干散货运价指数周四上涨17点或约1%,至1612点,为连续第七个交易日上涨。海岬型船运价指数上涨72点或约4.6%,至1637点,为一个多月以来的最高水平。海岬型船日均获利增加603美元,至13580美元。巴拿马型船运价指数下跌55点或2.6%,至2090点,结束了连续10天的上涨。巴拿马型船日均获利下降496美元,至18813美元。超灵便型散货船运价指数上涨24点,至1529点。

16、LME期铜收跌74美元

LME期铜收跌74美元,报7730美元/吨。LME期铝收涨37美元,报2308美元/吨。LME期锌收跌43美元,报3186美元/吨。LME期铅收跌46美元,报1916美元/吨。LME期镍收跌1090美元,报23127美元/吨。LME期锡收跌367美元,报20810美元/吨。

17、夜盘收盘多数品种下跌

大商所、郑商所夜盘收盘,多数下跌。PTA、苯乙烯等跌超1%,豆二、玻璃等小幅下跌;仅棉花、玉米等少数品种小幅上涨。上期所LU跌超5%。沪金主力合约收跌0.85%,报384元/克,沪银主力合约收跌0.88%,报4391元/千克,SC原油主力合约收涨0.11%,报666元/桶。

18、全球商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-12上海建筑钢市日记(期螺收高,现货更强)

· 2024-09-129月12日钢厂调价信息汇总

· 2024-09-12【9月12日建筑钢市晚报】再接再厉

· 2024-09-129月12日唐山钢坯午报

· 2024-09-12央行公开市场实现净投放975亿元

· 2024-09-129月12日行业要闻早餐

· 2024-09-12波罗的海干散货运价指数上涨

· 2024-09-12周三夜盘收盘多数上涨