西本要闻

8月26日新干线要闻早餐

2022年08月26日05:55 来源:西本资讯

国际动态

1、外汇局:8月以来我国外汇市场运行平稳

国家外汇管理局相关负责人25日表示,当前我国结售汇市场运行平稳,8月以来银行结售汇和涉外收付款呈现双顺差局面。外汇局表示,一直以来,我国外汇市场表现出较强的韧性。货物贸易呈现较高顺差,实际利用外资保持增长,持续发挥稳定跨境资金流动和外汇市场的基本盘作用。同时,8月以来境外投资者总体净买入我国证券,体现了人民币资产的长期投资价值。

2、RCEP生效逾半年 广东与RCEP成员国进出口额达1.13万亿元

8月24日,“RCEP成员国粤商联盟成立大会”在广东江门举办。记者从会上获悉,今年上半年,广东与RCEP成员国进出口额达到1.13万亿元,占广东外贸进出口总值的28.8%,增长引擎作用明显。

3、印尼雅万高铁全线架梁通道贯通

当地时间8月25日晚,随着最后一板衬砌浇筑完成,印尼雅万高铁2号隧道工程完工,打通了全线架梁通道,为2023年6月建成通车奠定了坚实基础。

4、日本经产省2023年度拟申请4000亿日元能源安全预算

日本经济产业省24日基本决定就2023年度一般会计和特别会计合计申请1.3914万亿日元预算(约合人民币700亿元),较2022年度原始预算增加13.7%。在因俄乌冲突而重要性高涨的能源安全与确保资源稳定供应方面,将列入4316亿日元。

5、德国二季度GDP终值环比增长0.1%

德国第二季度季调后GDP终值环比增长0.1%,好于预期的0.00%;第二季度未季调GDP修正值同比增长1.8%,也好于预期的1.5%。尽管受到通胀飙升和俄乌冲突的影响,德国第二季度经济比预期的更具弹性。

6、机构评美国二季度GDP修正

机构评美国二季度GDP修正:美国第二季度实际GDP年化季率较初值温和,因消费者支出缓解了库存增加速度放缓所带来的部分拖累,打消了衰退正在酝酿的担忧。虽然GDP连续两个季度下降符合技术衰退的标准定义,但更广泛的经济活动指标表明,经济增长速度缓慢,而非进入衰退。基础零售销售比5月份的初步报告要强劲得多,这种强劲势头在6月和7月一直持续。7月工业产出迅速升至纪录高位,同时企业设备支出稳健。劳动力市场继续快速增长创造就业岗位。

7、欧洲央行7月会议纪要

纪要显示,央行决策者认为持续的高通胀提高了长期通胀预期无法控制的风险,近期通胀压力加剧,中期通胀风险也有所增加。成员们一致认为,在货币政策正常化的道路上采取进一步措施是适当的。很多成员认为,欧洲央行将关键利率上调50个基点是合适的,一些成员主张加息25个基点。

8、日本央行高官重申坚持超宽松政策

日本央行理事会成员Toyoaki Nakamura表示,日本经济前景因新冠肺炎病例激增、供应持续紧张以及全球大宗商品价格持续上涨而蒙上阴影。日本央行必须维持超宽松货币政策,以支持经济,强化了日本央行在全球货币紧缩浪潮中的另类立场。

9、韩国一季度新增就业人口75.2万

据韩国统计厅8月25日发表的一份资料,今年一季度韩国工薪岗位共1974.9万个,同比增加75.2万个,其中60岁年龄段以上增加37.8万个岗位,在增幅中占据半数。

10、德国政府预计煤炭和石油供应将面临问题

德国政府担心由于莱茵河水位低,秋冬两季发电厂的煤炭供应可能出现问题,并对该国东部地区的石油供应感到担忧。据获得的一份由德国经济部起草、名为《能源供应评估》的文件称,由于国内航运大幅减少,累积的煤炭库存可能会迅速下降。该文件预计不会有重大的改善,超负荷的铁路系统也无法缓解压力。该文件还表示,石油供应可能成为东北地区的一个问题。铁路货运的高需求和匮乏的运输能力导致了石油物流的严峻形势,部分炼油厂产品无法运输。

11、美国主要的经济增长指标出现分化

美国商务部周四公布的数据显示,经过通胀调整后,4月至6月期间的国内生产总值(GDP)折合年率下降0.6%,其中消费者支出数据被向上修正。第二季度GDP的初值数据为萎缩0.9%。GDP衡量的是生产出来的产品和所提供服务的总价值。然而,另一项较少人关注的官方经济增长指标——国内总收入(GDI),第二季度折合年率增长1.4%,今年前三个月增长1.8%。该指标通过计算生产产品和提供服务产生的所有收入来衡量经济活动。从理论上讲,GDP和GDI应该大致相等,但实际上却往往存在差异,特别是在初步估计数据之中。不过,目前这两项数据的差距尤其明显。

12、美国30年期抵押贷款利率升至5.55%

美国抵押贷款利率飙升至6月以来最高水平,加剧了住房市场的压力。房地美周四发布声明称,30年期抵押贷款利率均值从上周的5.13%升至5.55%,如果不算6月中旬的一周利率上升55个基点,这一次的房贷利率升幅为2013年以来最大。高房价和今年抵押贷款利率上升逼退了许多潜在买家,交易迅速趋冷,整个房地产行业都遭遇冲击。

13、美国企业利润创1950年以来新高

美国政府最新GDP数据表明,众多企业越来越将成本上涨问题转嫁给消费者。美国二季度调整后税前企业利润增长6.1%,创最近一年最大单季增幅。一个用于衡量企业利润的指标在2022年二季度上升至15.5%,创1950年以来新高,一季度为14.0%。

14、美国7月成屋销售连降六个月

全美住房建筑商协会(NAHB)发布数据显示,8月NAHB/Wells Fargo房产市场指数(HMI)跌至49,连续第8个月下降,为2020年5月以来该指数首次跌破50这一关键水平;市场预期55,前值55。HMI调查中,19%的受访房屋建筑商报告称过去一个月下调了房价,以促进销售或限制订单取消。69%的建筑商称高利率是住房需求下滑的原因。

15、多国支持沙特提出的限制石油供应的想法

随着越来越多的国家支持沙特有关限制石油供应以稳定石油市场的观点,欧佩克在限制供应方面的统一战线上变得更加强大。此前沙特能源部长萨勒曼表示,欧佩克可能不得不减产,在48小时内,其他成员国伊拉克、阿尔及利亚、巴林、科威特、赤道几内亚和委内瑞拉发表声明表示支持。周四,欧佩克今年的轮值主席国刚果也表示支持。

16、高盛:欧元区面临衰退 欧洲央行或需降息应对

预计欧元区2022年下半年将出现温和衰退,因俄乌冲突导致天然气供应持续严重中断,造成经济增长势头放缓。如果俄罗斯完全切断天然气供应,欧元区或将出现更严重的衰退。预计欧元区2022年平均整体通胀率将达到8.5%,2023年降至5.2%。预计欧洲央行将在9月份加息50个基点,10月和12月放缓加息步伐至25个基点。俄罗斯天然气供应危机加剧以及主权债务压力再次出现的可能使欧洲央行利率面临降息风险。

17、全球正在上演“抢船大战”

欧洲能源危机日益恶化,全球天然气争夺战愈演愈烈,导致运输船舶短缺,各国开始纷纷抢占液化天然气船(LNG船),而运输成本的上升可能进一步推高天然气创纪录的价格。

18、美股周四收高

海外经济体传来的一些好消息令股指得到提振。市场关注杰克逊霍尔央行年会,等待美联储主席鲍威尔明天将发表的讲话,以了解美联储关于货币政策的最新立场。道指涨322.55点,涨幅为0.98%,报33291.78点;纳指涨207.74点,涨幅为1.67%,报12639.27点;标普500指数涨58.35点,涨幅为1.41%,报4199.12点。

19、周四美国WTI原油收跌2.5%

美国WTI原油期货价格周四录得三个交易日来的首日下跌。周四,纽约商品交易所10月交割的西德州中质原油(WTI)期货价格下跌2.37美元,跌幅为2.5%,收于每桶92.52美元。

20、黄金期货连续第三日上涨

纽约黄金期货价格周四收高。在美联储主席杰罗姆-鲍威尔周五在杰克逊霍尔央行经济研讨会上发表讲话之前,美元走软、美国国债收益率回落,令黄金价格录得连续第三个交易日上涨。市场预计鲍威尔可能会在周五的讲话中提供有关美国利率计划的线索。纽约商品交易所12月交割的黄金期货价格上涨9.90美元,涨幅为0.6%,收于每盎司1771.40美元。

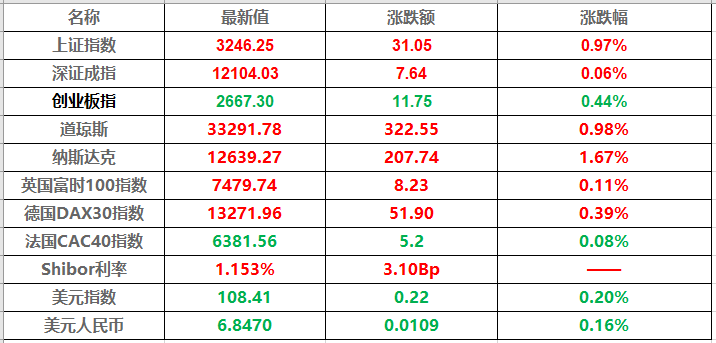

21、股市及外汇行情一览表

国内财经

1、前七月财政收支差继续扩大

根据财政部最新数据,今年前7个月,全国广义财政收入(即一般公共预算收入和政府性基金收入之和)约15.8万亿元,同比下降约14.3%,广义支出约21.1万亿元,同比增长约12.6%。广义财政支出大于收入约5.3万亿元,远高于去年同期(仅2611亿元),财政收支平衡压力较大。

2、交通运输部:上半年我国水运建设投资达735.7亿元

交通运输部水运局副局长郑清秀介绍,上半年我国水运建设投资增速加快。上半年,交通运输部就积极扩大交通有效投资进行一系列部署和调度,制定了贯彻落实《扎实稳住经济的一揽子政策措施》实施方案,克服了国内疫情多点散发的不利影响。今年1—6月,全国水运建设完成投资735.7亿元,同比增长4.7%,其中,6月份水运建设完成投资176亿元,同比增长20.2%,环比增长33.7%。7月份水运建设投资同比增长21.8%,继续保持了良好增长势头。

3、交通运输部:7月完成港口货物吞吐量13.4亿吨

交通运输部综合规划司副司长苏杰表示,总的来看,7月份包括客运在内的交通运输主要指标均继续企稳回升,货运量基本恢复至去年同期规模,客运量在暑期出行带动下降幅有所收窄,港口货物吞吐量实现正增长、集装箱增长较快,交通固定资产投资持续高位运行。客运方面。7月,完成营业性客运量6.2亿人,同比下降26.1%、降幅较6月收窄5.3个百分点。港口货物吞吐量方面。7月,完成港口货物吞吐量13.4亿吨,由上月的下降2.3%转为增长5.7%,其中内、外贸吞吐量分别增长7.3%和2.0%。完成集装箱吞吐量2636万标箱,同比增长11.2%、增速较6月加快4.7个百分点。

4、“十四五”时期首都机场临空经济示范区发展建设规划发布

《规划》提出,构建高端临空产业体系,围绕主导产业,布局建设35个重量级项目,总投资1396亿元;整理可利用土地4000亩、楼宇资源140万平方米,为产业扩容升级提供空间;制定完善临空经济示范区综合性产业促进政策,全面加快首都机场临空经济高质量发展。建设世界一流国际航空枢纽。推进和助力“再造国门”计划,实施“客货并举”策略,扩大包括第五航权在内的航权安排,构建国际航空货运体系,促进机场周边地区提质增效,着力增强首都机场国际航空枢纽机场功能。

5、前7个月“晋电外送”电量762亿千瓦时

今年1-7月,山西外送电量762亿千瓦时,同比增长10.1%。目前,山西电力已外送至北京、江苏、四川、湖南等22个省份。山西电网是“西电东送”“北电南送”的重要组成部分,也是水火互济、特高压交直流混联、含较大比例可再生能源的外送型电网。目前,山西有10个外送通道、20回线路,外送能力3830万千瓦。

6、上海世博地区12个重点项目签约

25日,中国(上海)自贸试验区管理委员会世博管理局在前滩举办跨国公司投资推介大会,12个项目签约落户上海自贸试验区世博片区,总投资金额近80亿元。富鸿新能源、臻达先净、中核融资租赁、西部证券资管、蒙元商业保理、前程无忧、吉凯恩航空技术等共计12个重点项目签约落户,项目涉及金融、专业服务和战略性新兴产业等多个领域。

7、上海第三轮供地上架

8月25日下午,上海土地交易市场官网发布了第三轮集中供地出让公告。根据上海土地交易市场公布的地块信息,本轮将出让35幅宅地,涉及浦东新区、静安区、徐汇区、普陀区、宝山区、闵行区、嘉定区、金山区、松江区、青浦区、奉贤区、临港和崇明区等13个区,总出让面积约184.87万平方米,总起拍价达1030.45亿元。

8、东莞未来三年推进总投资超6600亿元重大基建项目

24日下午,东莞市城市轨道交通2号线三期项目举行动工仪式,项目总投资146.93亿元。这条轨道共设置9个站点,未来将实现与广深港高铁、深茂高铁、规划中的深圳地铁20号线和广州22号线等线路接驳换乘,进一步推动大湾区“硬联通”。东莞还发布了《东莞市推进基础设施现代化“提质提标提速”三年行动计划(2022—2024)》,提出通过3年时间,加快推进总投资超6600亿元的各类重大基础设施项目477个,力争三年完成投资超2400亿元。

9、长沙二套房契税最低降至1%

长沙市民今起购买二套房,面积90平方米及以下的契税按1%征收,90平方米以上的按2%征收。8月24日,记者从长沙税务部门获悉,该市二套房契税优惠政策已开始执行,现在购买二套房,契税缴纳按新标准执行。这是时隔3年多后,长沙市恢复执行二套房契税优惠税率。

10、山西长治:对商品房项目实行领导包联制

25日,山西省长治市披露《长治市促进房地产业良性循环和健康发展实施意见(试行)》《意见》提出,加大入企服务,切实为企业扶危解困。完善商品房项目台账,根据项目建设规模、企业信誉、资金运转、建设进度等条件分类别建立任务清单,实行领导包联制,跟踪项目进展。亿元以上房地产开发项目由县、区领导包联,10亿元以上项目由市级相关部门领导包联,50亿元以上项目由市领导包联。

11、合肥第三批集中供地

据安徽合肥公共资源交易中心,8月24日,合肥市发布第三批集中供地公告,合计28宗地块,出让总面积约为218.79万平方米,总起始价为277.41亿元。挂牌日期为9月13日至9月22日,9月23日9时开始宣布竞得人,愿意继续竞价的转入现场竞价。本批次地块有两项新规,一是毛坯交付,二是试点现房销售。

证券期货

1、沪指缩量反弹涨近1%

25日,大盘全天震荡走高,三大指数走势分化,沪指涨近1%,上证50指数涨超1.6%,创业板指小幅下跌。总体上个股跌多涨少,两市超2600只个股下跌,近40股跌停或跌超10%。沪深两市今日成交额9865亿,较上个交易日缩量1396亿,成交金额跌破万亿。截止收盘,沪指涨0.97%,深成指涨0.06%,创业板指跌0.44%。沪深股通午后恢复交易,北向资金尾盘加速净流入,全天净买入16.71亿元;其中沪股通净买入25.74亿元,深股通净卖出9.03亿元。

2、两市融资余额减少55.39亿元

截至8月24日,上交所融资余额报8185.2亿元,较前一交易日减少27.53亿元;深交所融资余额报7108.39亿元,较前一交易日减少27.86亿元;两市合计15293.59亿元,较前一交易日减少55.39亿元。

3、沪深两市323只股破净

统计显示,截至8月25日收盘,沪深两市破净股数量为323只,纵观以往几次重要历史底部,最近的一次沪指2638点时破净股数量有66只,沪指1664点时破净股有173只,而沪指5178点高位和6124点高位时已不存在破净股。

4、科创板平均股价37.35元

统计显示,科创板股今日上涨的有105只,下跌的有347只,以收盘价为基准测算,科创板平均股价为37.35元,其中,收盘价超过100元的有77只,股价在50元至100元之间的有111只,股价在30元至50元的有98只。

5、中期协:7月份全国期货公司净利润9.71亿元

7月份,全国150家期货公司营业收入36.05亿元,环比下降18.61%,同比下降10.68%;净利润9.71亿元,环比下降39.01%,同比下降14.20%;手续费收入24.26亿元,环比上涨13.93%,同比下降9.18%。截至2022年7月末,全国期货公司客户权益达15018.15亿元,环比增长9.84%。

6、年内超千只公募产品基金经理变更

截至8月25日,今年已有超1300只产品的基金经理发生过变动,涉及基金公司117家。从月度情况来看,7月、8月基金经理发生变动的基金产品数量处于年内较高水平,分别达到了236只、194只。4月基金经理发生变动的基金产品数量最少,仅有89只。但从整体来看,全年基金经理变动情况较为均衡。招商证券研究所表示,一般牛市行情易催生“奔私潮”,大部分基金经理离职奔私后都继续深耕原有策略,只有少数会转向其他赛道。

1、发改委:钢铁行业2022年1-7月运行情况

一、钢铁产量有所下降。二、钢材进出口量总体下降。三、钢材价格下降明显。四、进口矿累计下降。

2、发改委产业司组织召开促进钢铁行业健康发展工作座谈会

近日,国家发展改革委产业司负责同志组织召开推动钢铁行业健康发展工作座谈会。会上,国家发展改革委产业司、工业和信息化部原材料司、人力资源社会保障部就业促进司、证监会公司债券监管部、中国钢铁工业协会等与会同志分析了钢铁行业运行情况,对推动行业健康发展进行了交流和研讨。

3、发改委产业司负责同志出席首届国际不锈钢产业创新发展大会

据发改委消息,近日,由中国钢铁工业协会、世界钢铁协会、宁德市人民政府主办的首届国际不锈钢产业创新发展大会在福建省宁德市召开。产业司一级巡视员夏农同志线上参会并发表视频讲话。夏农同志指出,不锈钢是重要的基础原材料,近年来,我国自主研发的不锈钢产品对于维护我国钢铁行业产业链供应链安全、满足制造业创新发展和质量提升发挥了重要作用。夏农同志强调,不锈钢行业要继续严禁新增产能、积极推进兼并重组、加快绿色低碳智能化转型、进一步加强品牌建设,促进行业高质量发展。

4、河钢集团领导会见中国矿产资源集团董事长姚林

8月23日,河钢集团党委书记、董事长于勇,总经理、党委副书记王兰玉在河钢总部会见中国矿产资源集团(以下简称中国矿产)党组书记、董事长姚林和总经理、党组副书记郭斌。双方围绕未来深化合作关系、推动中国钢铁工业高质量发展等话题进行了深入交流。

5、邯钢超高强钢产品销量连续三月破万

今年以来,邯钢持续提升超高强钢产品研发和精准服务水平,全力做好客户开发、合同组织等重点工作,超高强钢产品销量实现新突破。深化与比亚迪、长城等主机厂合作,持续发力佛吉亚等配套厂供货,开发豪斯特、铭博等新客户,超高强钢连续3个月销量突破1万吨,其中8月份销量达到1.4万吨,创历史最好水平。

6、八钢公司抗疫保产两手抓两促进

目前,八钢公司疫情防控和生产经营工作稳中有进,疫情防控措施有效落地,生产安全稳定运行,所有市场订单全部按期生产供应,确保自治区重点工程钢材供应。截至8月21日,八钢公司铁、钢、材产量分别完成了月计划的77.22%、77.67%、91.01%。

7、首钢股份:2025年电工钢产量将超200万吨

由于原料价格上涨导致成本增加,以及研发费用投入加大,上半年首钢股份业绩下滑近五成,公司明星产品电工钢利润率小幅上升。在近日举行的2022年半年度业绩说明会上,公司总经理刘建辉表示:“预计到2025年,电工钢总量达到200万吨以上,高端产品产量占比将达到70%以上。”

8、沙钢一号2680立米高炉大修项目出铁

8月21日,中国二十冶承建的沙钢炼铁厂二车间1号2680立方米高炉大修项目顺利出铁。8月21日凌晨1时08分,高炉顺利点火;于当日下午17时30分,顺利开炉出铁。本次大修项目顺利出铁,为后续3号2680立方米高炉大修项目提供了宝贵经验。

9、华菱钢铁:上半年实现净利润38.21亿元

华菱钢铁24日晚间发布半年度业绩报告称,2022年上半年营业收入843.22亿元,同比下降0.62%;归属于上市公司股东的净利润38.21亿元,同比下降31.45%。

10、河钢股份:子公司拟262.77亿元投建乐钢二期工程

河钢股份公告,公司控股子公司乐钢在乐亭钢铁基地一期项目顺利投产达产的基础上,拟建设乐亭钢铁基地项目二期工程(简称“乐钢二期”),生产规模为铁钢轧综合配套405万吨/年,计划总投资262.77亿元。同日公告,乐钢拟通过非公开协议方式向河钢集团下属宣钢、石钢、舞钢购买479万吨炼铁产能指标、376万吨炼钢产能指标,总金额49.27亿元。

11、包钢股份:上半年归母净利润同比减84.84%

包钢股份8月25日公告,公司2022年上半年营业收入410.66亿元,同比增加4.13%;上半年归属于上市公司股东的净利润4.19亿元,同比减少84.84%。钢铁方面,1-6月产铁708.63万吨,同比减少1.21%;产钢779.68万吨,同比减少0.38%;生产商品坯材736.47万吨,同比增加0.12%。

12、上半年柳钢股份亏损15.12亿元

柳钢股份发布2022年中期报告显示,2022年上半年,柳钢股份实现营收 450.92亿元,同比增长9.94%;净利润-15.12亿元,同比下降156.65%;实现归属于上市公司股东的净利润-9.57亿元,同比下降150.95%;基本每股收益为-0.37元。

13、攀钢钒钛:受限电影响 控股子公司继续停产

攀钢钒钛公告,8月25日,控股子公司重庆钛业再次接到通知,由于重庆市高温持续,仍然存在巨大电力缺口,要求自8月26日0时起,巴南区所有工业企业继续执行有序用电一级方案(除保安负荷外,停止一切生产活动),结束时间根据天气情况和电力缺口进行调整并及时通知。重庆钛业按该通知要求继续停产,具体恢复时间以重庆市相关部门通知为准。

14、青山控股董事局主席项光达回应向中国宝武出售镍铁产线

青山控股集团董事局主席项光达回应,“我们在印尼有100多条产线,和中国宝武的这个交易只是其中很小的规模。”此前据财新报道,青山集团正在与中国宝武洽谈出售其在印尼莫罗瓦利工业园(青山园区)的8条镍铁产线,年产能约为50万吨,交易对价在30亿美元至40亿美元之间,具体金额、人员、运营方式等交易细节仍在商谈中。

15、中煤能源:上半年净利润133.77亿元

8月25日,中煤能源公布2022年半年度报告,报告期营业收入1180.39亿元,同比增长15.5%;归属于上市公司股东的净利润133.77亿元,同比增长75.7%;归属于上市公司股东的扣除非经常性损益的净利润133.14亿元,同比增长76.3%;基本每股收益1.01元。

16、巴西对无缝碳钢管发起反倾销日落复审调查

近日,巴西外贸秘书处在《联邦政府公报》上发布公告,决定对原产自中国的无缝碳钢管发起反倾销日落复审调查。涉案产品的南共市税号为73041900,73043190,73043910,73043990。

17、澳洲矿商South32:氢能炼钢20年内将取代焦煤炼钢

澳大利亚煤炭和金属矿业公司South32称,焦煤用于炼钢可能只剩下20年的时间,然后就会被氢能等绿色能源取代。South32首席执行官格雷厄姆.科尔表示:South32不会投资新的冶金煤项目,一旦现有煤矿耗尽,就会逐步减少这种燃料的业务。目前,冶金煤是炼钢的关键燃料。最新迹象表明,一些矿商正在拒绝为提高冶金煤产量的项目提供资金。

18、韩国4月份钼铁出口量同比下跌35.73%

2022年4月份韩国钼铁出口量1,554.25公吨,去年同期为2,418.50公吨,上月为1,929.50公吨,同比下跌35.73%,环比下跌19.45%。2022年1-4月,韩国累计出口钼铁7,058.00公吨,去年同期为9,023.18公吨,同比下跌21.78%。

19、波罗的海干散货运价指数锐降

波罗的海干散货运价指数周四录得三个月来最大跌幅,因各类型驳船运价指数均下滑,其中海岬型船运价指数跌至约两年低位。波罗的海整体干散货运价指数下跌90点,或约7.4%,至1213点,触及2020年12月9日以来新低。该指数创下5月底以来最差单日表现。海岬型船运价指数下降206点或约30.3%,至474点,为2020年6月初以来最低。海岬型船日均获利下降1705美元,至3931美元。巴拿马型船运价指数下跌67点或4.5%,至1424点,延续长达一个月的下跌态势。巴拿马型船日均获利下跌606美元,至12816美元。超灵便型散货船运价指数结束九连涨走势,下跌10点,至1763点。

20、国内商品期货主力合约涨跌不一

国内商品期货主力合约涨跌不一。苯乙烯(EB)、豆一、甲醇涨超1%;跌幅方面,沥青、菜粕跌超2%,乙二醇(EG)、动力煤跌近2%,20号胶(NR)、橡胶、豆粕、菜油跌超1%。沪金主力合约收涨0.06%,报390元/克,沪银主力合约收跌0.14%,报4311元/千克,SC原油主力合约收跌0.95%,报733元/桶。

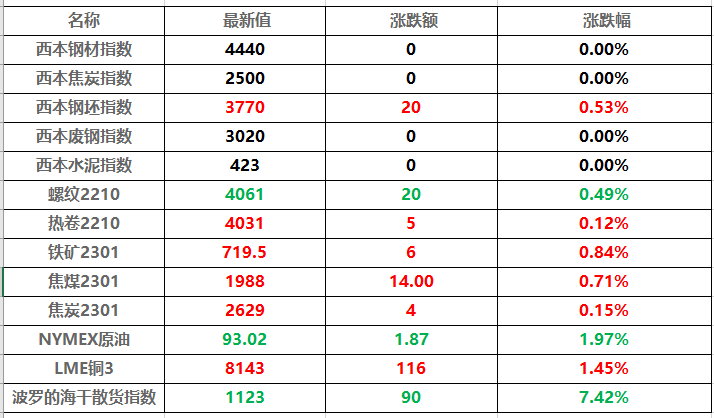

21、全球商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日商品期货日盘综述

· 2024-09-139月13日钢厂调价信息汇总

· 2024-09-13上海建筑钢市日记(涨势见缓)

· 2024-09-13【9月13日建筑钢市晚报】整体上移

· 2024-09-139月13日唐山钢坯午报

· 2024-09-139月13日行业要闻早餐

· 2024-09-13周四波罗的海干散货运价指数下跌

· 2024-09-13周四夜盘收盘涨多跌少