西本要闻

8月19日新干线要闻早餐

2022年08月19日05:56 来源:西本资讯

国际动态

1、商务部:1-7月全国实际使用外资金额同比增长17.3%

商务部举行新闻发布会,发言人束珏婷介绍,1-7月,全国实际使用外资金额7983.3亿元人民币,按可比口径同比增长17.3%,折合1239.2亿美元,增长21.5%。

2、中欧班列累计开行超5.7万列

国家发改委开放司司长徐建平18日在发布会上介绍,中欧班列已成为国际经贸合作的重要桥梁。截至今年7月底,中欧班列累计开行超过5.7万列,运送货物530万标箱,重箱率达98.3%,货值累计近3000亿美元。运输货物品类已由开行初期的手机、电脑等IT产品逐渐扩大到服装鞋帽、汽车及配件、粮食、葡萄酒、咖啡豆、木材等53大门类、5万多个品种。

3、发改委:截至7月底中欧班列共铺画82条运输线路

国家发改委开放司司长徐建平在发布会上表示,截至今年7月底,中欧班列共铺画了82条运输线路,通达欧洲24个国家196个城市,逐步“连点成线”“织线成网”,运输服务网络覆盖了欧洲全境,形成了贯通欧亚大陆的国际运输大动脉。

4、德国2022年上半年进出口贸易顺差大幅下降

德国联邦统计局近日公布的最新对外贸易数据显示,2022年1月至6月,德国的出口贸易总额达到7639亿欧元,同比增长13.4%;进口贸易达到7296亿欧元,同比增长26.5%。今年上半年,德国的贸易顺差为343亿欧元,比去年同期减少了622亿欧元。

5、德国2022上半年机械出口小幅增长

据德国联邦统计局近日发布的初步数据,德国本年二季度机械出口名义上同比增加2.3%。这与第一季度的增加一致。因而,本年上半年德国的机械出口也同比小幅增加2.3%,到达910亿欧元。数据显示,德国上半年对欧盟国家的机械出口额为399亿欧元,同比增加0.3%。此外,本年上半年德国对俄罗斯的机械出口同比下滑36.7%,至18亿欧元。

6、欧央行暗示还要大步加息

在能源危机持续推高物价之际,欧洲正面临空前的通胀威胁,并且其通胀前景可能比美国还要悲观。重重压力下,欧洲央行官员承认,他们此前可能低估了通胀压力。短期内欧洲通胀可能还将加速,未来欧洲央行可能要进一步扩大加息步伐。

7、欧元区7月CPI年率终值为8.9%

欧盟统计局表示,8.9%的同比涨幅中有4.02个百分点来自更昂贵的能源、2.08个百分点来自更昂贵的食品、酒类和烟草。数据显示,占欧元区GDP三分之二以上的服务业价格在7月份同比上涨3.7%,工业品价格则同比上涨4.5%。

8、IMF:高油价将推动沙特今年GDP增长超过美国

IMF预计沙特阿拉伯今年GDP将增长7.6%,为近十年来最快增速。与此同时,美国可能会在2023年之前继续应对高通胀,实际国内GDP增长率预计为2.3%,不到去年5.7%的一半。IMF在一份报告中表示:“沙特阿拉伯可能成为今年全球经济增长最快的经济体之一,因全面的亲商改革、油价大幅上涨以及生产能力从疫情引发的衰退中复苏。”

9、美国初请业救济人数三周来首次意外下降

美国截至8月13日当周初请失业救济人数减少2000至25万,为三周来首次下降,续领失业金人数增至144万,创4个月来新高。初请失业救济人数下降表明劳动力需求依然健康,但一些雇主在经济不确定的情况下已开始裁员或冻结招聘,且随着美联储采取激进的加息路径,这种情况可能会持续。

10、欧洲天然气储存库已填满75%

截至8月15日,欧洲天然气存储设施的天然气储量达到了储存容量的75%。储存库中储存了超过787亿立方米的气体。根据GIE的数据,在欧盟国家中,德国天然气储量最多达177亿立方米(77.3%),意大利达140亿立方米(77%),法国达108亿立方米(86%)和荷兰达95亿立方米(70.85%)。仅在8月的15天里,就往储气库中输入超过60亿立方米的天然气,同比增长14%。欧洲地下天然气储存(UGS)的平均注气量速度为406千立方米/天。按照这样的速度,储量将超过80%的目标,后期储量可能超过90%。

11、英国启动电力市场改革以实现净零目标

英国政府日前发布了一份名为《电力市场调整审查报告》(REMA)的征求意见稿。这份文件旨在审查并加强可再生能源、可靠容量和灵活资产的收入预期。在该文件中,英国政府认为按照目前的安排,其电力市场将无法达成脱碳目标。该文件随后提出了34种不同的政策方案,向电力与其他行业专家就这些方案征求意见。

12、缅甸计划从俄罗斯进口汽油

缅甸国家管理委员会发言人佐敏吞当地时间8月17日在例行新闻发布会上表示,缅甸准备从俄罗斯进口汽油。

13、欧佩克预计印度今年对石油产品的需求将增长7.7%

欧佩克预测,受良好的经济增长的支撑,印度2022年对石油产品(包括汽油和柴油)的需求预计将增长7.7%,至477万桶/日。到2023年,印度石油需求可能比2022年增长4.67%,达到538万桶/日。欧佩克预计,到2022年第四季度,印度的石油需求将在节日和假期期间回升,继续以每年30万桶/日的速度增长。

14、印度自3月以来首次减少从俄进口石油

从贸易和石油行业消息人士处获得的数据显示,7月印度总体石油进口量出现下降,其中俄罗斯原油的进口量出现自今年3月份以来的首次下降,而沙特阿拉伯原油的进口量则出现5个月来的首次回升。数据显示,印度作为世界第三大石油进口国和消费国,其7月的石油进口量较6月减少3.2%,跌至每日463万桶。其中,俄罗斯原油的进口量约为每日87.74万桶,较6月份下降约7.3%,而沙特原油的进口量约为每日82.47万桶,环比增长25.6%。

15、俄罗斯预测今年能源出口收益比去年增长38%

俄罗斯经济部门的一份文件预测,随着石油出口量的增加和天然气价格的上涨,俄罗斯今年的能源出口收益将达到3375亿美元,比2021年增长38%,将对俄罗斯经济形成有力支撑。这份文件还预测,因欧盟对俄施加多轮制裁,今年俄罗斯天然气工业股份公司的管道天然气出口量将降至1704亿立方米,低于2021年的2056亿立方米。

16、欧洲天然气价格创历史纪录

受能源供应吃紧影响,欧洲天然气期货结算价升至创纪录高位。基准合约结算价上涨6.7%至每兆瓦时241欧元,刷新了3月初俄乌冲突时创下的纪录。天然气价格达到往年同期的约11倍。过去一年由于能源价格高企,欧洲的锌和铝冶炼产能已经减少约一半,预计未来这个趋势还会加剧。

17、美股周四震荡收高

股指尝试延续近来涨势。市场关注美联储未来加息路径,并等待下周的央行杰克逊霍尔年会。几位美联储要员相继发表了有关通胀与加息问题的讲话。道指涨18.72点,涨幅为0.06%,报33999.04点;纳指涨27.22点,涨幅为0.21%,报12965.34点;标普500指数涨9.70点,涨幅为0.23%,报4283.74点。

18、原油期货周四收高2.7%

周四美国WTI原油期货价格攀升,并创近一周来的最高收盘价。纽约商品交易所9月交割的西德州中质原油(WTI)期货价格上涨2.39美元,涨幅为2.7%,收于每桶90.50美元,创8月12日以来的最高收盘价。9月交割的天然气期货价格收跌0.6%,报收于每百万英国热量单位9.188美元。

19、黄金期货收跌0.3%

纽约黄金期货价格周四收跌,录得连续第四个交易日下滑,以及三周来的最低收盘价。纽约商品交易所12月交割的黄金期货价格下跌5.5美元,跌幅为0.3%,报收于每盎司1771.20美元,创7月28日以来的最低收盘价。

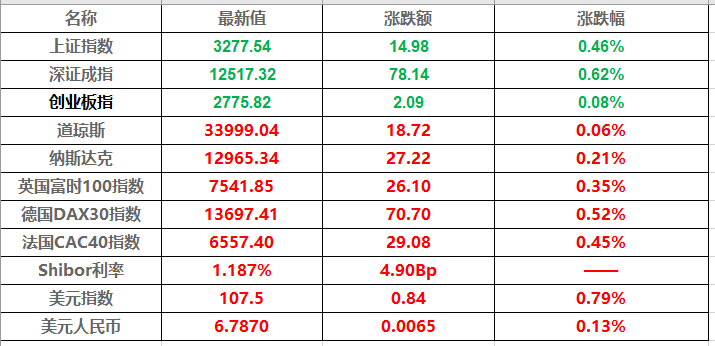

20、股市及外汇行情一览表

国内财经

1、国家发改委:进一步加快项目开工建设

国家发展改革委党组书记、主任、推进有效投资重要项目协调机制召集人何立峰主持召开协调机制第二次会议。会议提出,下一阶段要将工作重心转到落实资金投放、项目开工建设和形成更多实物工作量上来。一是进一步加快资金投放。两家银行要抓紧与项目单位沟通对接,落实投放条件、明确进度计划,高效推进资金投放。二是进一步强化要素保障。协调机制要继续加快协调督办,各部门要落实好已出台的政策文件,加强用地、环评等要素保障。要加大项目配套贷款支持,形成资金保障合力。三是进一步加快项目开工建设。切实加快项目前期工作和开工建设,对未按期开工或者进展较慢的项目加强督促指导。尽可能多地实施以工代赈,帮助当地群众就近实现务工增收。

2、工信部:引导扩大汽车、家电、绿色建材等大宗商品消费需求

工信部召开部分省市工业经济形势分析视频会议,一是围绕政策落实和扩大需求,在工业稳增长上下更大功夫。对照年初确定的工业增长目标,查找差距、明确举措、尽快赶上;把稳增长各项措施落到实处,持续释放政策效应;着力挖掘市场需求潜力,推动重大投资项目尽快形成实物量,引导扩大汽车、家电、绿色建材等大宗商品消费需求。二是围绕纾困帮扶和环境优化,在保市场主体上下更大功夫。发挥好各地联系帮扶企业机制作用,协调解决企业反映的困难问题,特别是要持续抓好迎峰度夏期间电力保障;深入开展“一起益企”中小企业服务行动,助力中小企业和困难行业持续恢复。

3、民航局:7月份完成旅客运输量3399.6万人次

7月份,民航运输生产总体继续保持恢复态势,全行业完成运输总周转量68.0亿吨公里,环比增长27.5%;旅客运输规模连续三个月回升,完成旅客运输量3399.6万人次,环比增长54.5%;货邮运输规模有所下降,完成货邮运输量53.9万吨,环比下降2.1%。从同比增速看,行业运输总周转量、旅客运输量、货邮运输量同比分别下降21.1%、30.8%和9.3%,分别相当于2019年同期的60.0%、57.3%和87.4%。全行业飞机日利用率为6.3小时,环比提升1.6小时,同比下降1.4小时。

4、中汽协:7月商用车产销环比下降6.2%和12.5%

据中国汽车工业协会统计分析,2022年7月,随着稳经济一揽子政策进一步生效,以及消费信心恢复、基建和物流需求提升,商用车产销降幅较上月均有所收窄。2022年7月,商用车产销24.4万辆和24.6万辆,环比下降6.2%和12.5%,同比下降22.9%和21.5%,降幅比上月有所收窄。2022年1-7月,商用车产销192.7万辆和194.8万辆,同比下降36.9%和39.3%。

5、乘联会:7月份皮卡市场销售4.4万辆

根据乘联会皮卡市场信息联席会数据,2022年7月份皮卡市场销售4.4万辆,同比2021年7月增长12%,环比今年6月下降15%。前期因疫情影响皮卡生产受阻的形势改善,促进2022年7月皮卡的产销表现回暖。这也是整体行业趋势共同改善的特征。皮卡今年走势相对异常,主要是受供给影响。今年的皮卡总体走势相对波动较大,1-7月达到30.3万辆,较2021年1-7月下降4%,产销表现偏弱。

6、上海市7月进出口总值创单月历史新高

从上海海关获悉,今年7月上海市外贸继续保持高速增长,单月贸易额创历史新高。当月,进出口值达到4042.2亿元,历史上首次突破4000亿元,出口、进口较去年同期分别增长32.9%、16.4%,均高于全国。

7、今年1至7月广东外贸进出口4.6万亿元

从海关广东分署了解到,今年1-7月,广东外贸进出口4.6万亿元,增长2.4%。其中,出口2.91万亿元,增长6.9%;进口1.69万亿元,下降4.5%。

8、广东自贸试验区今年上半年吸引港澳投资额超250亿元

广东省人民政府新闻办公室今日举行广东自贸试验区改革创新阶段性成果新闻发布会,从会上获悉,2021年,广东自贸试验区实际吸引港澳投资额524亿元,新设立港澳资企业2656家,占全省吸引港澳资的33.8%;今年1-6月,实际吸引港澳投资额254.7亿元,新设立港澳资企业721家,占全省吸引港澳资的29.6%。

9、南京到杭州之间规划修第二条高铁

在第四届长三角一体化发展高层论坛上,《合作推进宁杭铁路二通道框架协议》签约。宁杭铁路二通道(南京—溧水—高淳—郎溪—广德—安吉—杭州)贯通江苏、浙江、安徽三省毗邻地区。铁路总长约271公里,总投资约247亿元,其中安吉段约40公里、投资约64亿元。此次签订对加快“轨道上的长三角”建设,构建长三角高品质快速轨道交通网,推动长三角区域一体化发展战略实施具有重要意义。

10、《广佛全域同城化“十四五”发展规划》公布

广州市政府网站近日公布《广佛全域同城化“十四五”发展规划》,到2025年,广佛地区经济和人口承载力明显提升,全域同城化实现新跨越,继续在全国同城化实践中走在最前列,其中广佛地区生产总值要达到5万亿元左右,实现广佛中心城区半小时通达、全域1小时通达,研发经费投入强度要稳定在3%以上。

11、江苏连云港港30万吨级航道全面建成

17日,连云港港30万吨级航道二期工程徐圩航道顺利通过交工验收,至此连云港港30万吨级航道全面建成。这是江苏省首条30万吨级深水航道,也是我国乃至世界上在开敞海岸淤泥质浅滩建设的等级最高的人工深水航道。连云港港30万吨级航道从根本上提升了港口功能,进一步稳固了连云港港国际枢纽港的地位。

12、南京出台积分落户新规

8月18日,南京市人民政府官网发文,为进一步推动长三角区域一体化发展,新修订的《南京市积分落户实施办法》将于8月20日起正式实施。《实施办法》明确,在长三角区域三省一市缴纳城镇职工社会保险的,累计纳入南京市缴纳年限计算并赋分。长三角区域三省一市指江苏、浙江、安徽、上海。

13、北京挂牌第三轮集中供地地块

北京市规自委官网挂牌2022第三轮集中供地地块,共计18宗,总起始价471.7亿元,用地规模约75公顷,地上建筑规模约148万平方米,其中15宗为预申请地块“转正”,将于9月下旬集中成交。18宗地块包含丰台区4宗,海淀区3宗,顺义区、密云区、房山区各2宗,经开区、通州区、大兴区、石景山区、昌平区各1宗。

证券期货

1、三大指数小幅调整

18日,大盘全天低开后震荡调整,创业板指相对偏强。总体上个股跌多涨少,两市超2800只个股下跌。沪深两市今日成交额10541亿,较上个交易日缩量204亿。截止收盘,沪指跌0.46%,深成指跌0.62%,创业板指跌0.08%。北向资金全天净卖出46.13亿元,终结连续5日净买入;其中沪股通净卖出12.42亿元,深股通净卖出33.7亿元。

2、两市融资余额增加26.03亿元

截至8月17日,上交所融资余额报8200.26亿元,较前一交易日增加7.72亿元;深交所融资余额报7130.60亿元,较前一交易日增加18.31亿元;两市合计15330.86亿元,较前一交易日增加26.03亿元。

3、百元股数量达183只

统计显示,截至8月18日收盘,沪指报收3277.54点,下跌0.46%,A股平均股价为11.71元,个股股价分布看,两市股价超过100元的有183只,股价在50元至100元之间的有319只,股价在30元至50元的有476只。

4、332只股破净 银行板块破净率最高

统计显示,截至8月18日收盘,沪深两市破净股数量为332只,纵观以往几次重要历史底部,最近的一次沪指2638点时破净股数量有66只,沪指1664点时破净股有173只,而沪指5178点高位和6124点高位时已不存在破净股。

5、近900家公司披露半年报

数据显示,截至8月18日19:00,A股共有891家上市公司发布2022年半年报,其中157家净利润同比增幅超过100%,34家净利润超过业绩预告上限。34家半年报净利润超过业绩预告上限的上市公司,不少是所在行业的头部企业。报告期内,行业景气度提升,上市公司产品量价齐升,业绩快速增长。

6、中期协发布《2022上半年期货市场发展概述》

中国期货业协会发布《2022上半年期货市场发展概述》。数据显示,今年上半年,国内期货市场共成交单边30.46亿手和257.48万亿元,同比分别下降18.04%和10.08%。2022上半年全球期货市场成交383.2亿手,中国内地期货市场成交量占全球期货及期权市场总成交量的7.9%,较2021年上半年占比12.9%下降了5个百分点。

7、大商所率先推出协议交收库及交收业务检查机构相关业务

记者获悉,为更好构建多层次仓库服务体系,进一步做好协议交收、期转现等业务,深化期货市场服务实体经济功能,大商所于8月18日发布公告,启动协议交收库及交收业务检查机构征集工作,并配套出台相关管理办法。这是国内期货市场首次推出协议交收库及交收业务检查机构相关业务。

1、海关总署:7月中国出口板材434万吨

海关总署最新数据显示,2022年7月,中国出口钢铁板材434万吨,同比增长6.4%;1-7月累计出口2673万吨,同比下降7.8%。7月,中国出口钢铁棒材77万吨,同比增长51.0%;1-7月累计出口430万吨,同比下降26.4%。

2、海关总署:7月中国进口煤及褐煤2352万吨

2022年7月,中国出口煤及褐煤23万吨,同比增长171.6%;1-7月累计出口231万吨,同比增长72.3%。7月,中国出口焦炭及半焦炭91万吨,同比增长34.9%;1-7月累计出口503万吨,同比增长22.8%。7月,中国进口煤及褐煤2352万吨,同比下降21.8%;1-7月累计进口13852万吨,同比下降18.2%。

3、《钢铁行业碳中和愿景和低碳技术路线图》发布

8月15-16日,钢铁行业低碳工作推进委员会2022年年会在重庆隆重召开。工业和信息化部原材料工业司副司长张海登就碳减排和钢铁工业高质量发展谈了几点想法:一是加强顶层设计,做实谋篇布局。二是严禁新增钢铁产能,增强创新发展能力。三是强化产业结构调整,统筹推进节能减排。会议发布了《钢铁行业碳中和愿景和低碳技术路线图》,其中提出了实施“双碳”工程的四个阶段:第一阶段(2030年前),积极推进稳步实现碳达峰;第二阶段(2030-2040年),创新驱动实现深度脱碳;第三阶段(2040-2050年),重大突破冲刺极限降碳;第四阶段(2050-2060年),融合发展助力碳中和。

4、《钢铁行业碳达峰实施方案》提出确保2030年前钢铁行业实现碳达峰的目标

8月15日,国家发展改革委产业司一级巡视员夏农以视频方式参加了钢铁行业低碳工作推进委员会2022年年会,夏农介绍,目前国家发展改革委正在会同有关部门研究制订《钢铁行业碳达峰实施方案》,提出确保2030年前钢铁行业实现碳达峰的目标、途径和具体措施。针对钢铁企业,他提出,要进一步增强绿色低碳发展的主动性和自觉性,认真贯彻落实绿色低碳发展的各项要求,坚决遏制高耗能、高排放、低水平项目盲目发展,科学制订碳达峰方案,以科技创新促进绿色发展,坚定不移走绿色低碳发展之路。

5、江苏腾凯100万吨不锈钢棒线材项目12月将投产

资料显示,江苏腾凯金属新材料有限公司拟投资115000万元,于盐城市响水工业经济区滨响大道南侧、浦一路东侧、开创路北侧新征270亩土地建设一条棒线生产线、一条高线生产线及配套的固溶酸洗处理线,年产不锈钢高速线材30万吨和不锈钢棒材70万吨。据悉,该项目有望在4个月后全面投产。

6、河钢成功研发国内高强度MG700锚杆钢

近日,承德钒钛一棒产线首次成功研发轧制100吨高强度MG700锚杆钢,经检测,产品达到行业领先水平,其力学性能和表面质量均符合客户要求。此次成功开发的高强度锚杆钢将用于山焦、陕煤两大煤矿集团的矿山支护建设。

7、青山集团将向宝武出售印尼一园区近20%镍铁产能

据财新,青山集团正与中国宝武洽谈出售其在印尼莫罗瓦利工业园区上的8条镍铁产线,交易对价在30亿-40亿美元之间。

8、中国神华7月商品煤产量增13.8%

中国神华17日发布的2022年7月份主要运营数据公告显示,2022年7月份中国神华商品煤产量2720万吨,同比增长13.8%,上月为下降0.4%;煤炭销售量为3350万吨,同比下降18.9%,降幅较上月收窄3.1个百分点。2022年1-7月份,中国神华商品煤累计产量18480万吨,同比增长4.8%;煤炭累计销售量24360万吨,同比下降13.6%。

9、唐山港股份与力拓矿业签署合作协议

据唐山港股份消息,8月17日,唐山港集团股份有限公司与力拓矿业商贸(上海)有限公司签署合作框架协议。据介绍,唐山港股份将以此次合作为契机,统筹全港资源要素,从船舶接卸、货物堆存、质量管理等方面入手,为力拓在唐山港京唐港区开展业务提供更优质、更专业、更全面的服务。

10、日本新日铁宣布8月底重启名古屋3号高炉生产

日本新日铁(Nippon Steel)宣布决于今年8月底名古屋3号高炉复产。据SteelOrbis报道,该公司曾计划在今年6月份前恢复高炉生产。但受俄乌冲突和全球疫情持续影响,导致钢铁需求下降,高炉复产延期。

11、本财年印度煤炭产量预计将达9亿吨

印度煤炭部17日表示,2022-23财年,印度煤炭产量目标为9亿吨,其中,印度煤炭公司(Coal India Ltd)预计将产煤7亿吨。

12、7月蒙古国煤炭铁路运输量六连降

蒙古国统计局数据显示,2022年7月份,蒙古国煤炭铁路运输量48.83万吨,同比降2.08%,环比降10.04%,为连续第六个月下降。

13、皮尔巴拉港务局7月吞吐量同比增长7%

皮尔巴拉港务局公布2022年7月总吞吐量为6280万吨,同比增长7%。黑德兰港月吞吐量为4740万吨,其中铁矿石出口4670万吨,同比增长5%;进口总量为18.4万吨,同比增长2%。丹皮尔港总吞吐量为1440万吨,同比增长11%;进口总量为9.3万吨,同比下降18%。

14、淡水河谷可持续砂产品在巴西扩产

淡水河谷已自今年下半年开始,在位于巴西米纳斯吉拉斯州孔戈尼亚斯市的维加(Viga) 矿区以工业规模生产可持续砂产品。维加矿区可持续砂产品年产能为20万吨,2022年产量有望达到8万吨,2023年产量则有望达到 18.5万吨。

15、NMDC 投资建设新球团厂

近日印度国家矿业开发公司(NMDC)董事Sumit Deb表示将投资约80亿卢比(1亿美元)建设一个年产能200万吨的球团厂。此外,该公司还计划在2025年之前建造更多球团厂,总产能达到每年600万吨。

16、BDI指数周四下跌

波罗的海干散货运价指数周四下跌74点,跌幅5.3%,至1320点,为两周来表现最差的一天。海岬型船下跌216点,跌幅约20%,为2020年5月28日以来的最大跌幅,至867点,日均收入下降1790美元,至7188美元。巴拿马型船运价指数下跌56点,至1749点,跌幅3.1%,日均收入下降了504美元,至15738美元。超大型船运价指数上涨39点,至1698点,连续第五个交易日上涨,这是五个多月来表现最好的一天。

17、LME期铜收涨107美元

LME期铜收涨107美元,报8032美元/吨。LME期铝收跌8美元,报2403美元/吨。LME期锌收跌41美元,报3472美元/吨。LME期铅收跌45美元,报2072美元/吨。LME期镍收跌105美元,报21780美元/吨。LME期锡收跌65美元,报24595美元/吨。

18、周四国内期货跌多涨少

周四国内期货跌多涨少,玻璃跌近2%,菜油、20号胶、纯碱、橡胶、棕榈油、豆一跌超1%;涨幅方面,低硫燃料油(LU)、苯乙烯(EB)涨超2%。螺纹期货夜盘收跌0.35%,热卷收跌0.71%;铁矿石期货收跌0.66%。焦炭夜盘收跌0.51%,焦煤收跌0.77%。国际铜夜盘收涨1.14%,沪铜收涨1.10%,沪铝收跌0.57%,沪锌收跌0.22%,沪铅收跌0.40%,沪镍收跌1.36%,沪锡收涨0.03%。不锈钢夜盘收跌0.98%。

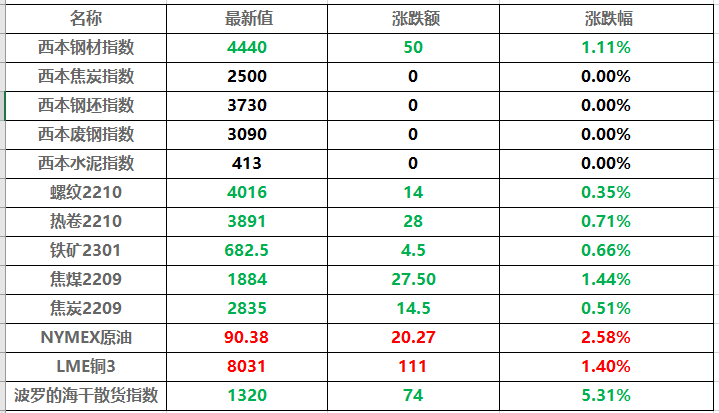

19、全球商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日商品期货日盘综述

· 2024-09-139月13日钢厂调价信息汇总

· 2024-09-13上海建筑钢市日记(涨势见缓)

· 2024-09-13【9月13日建筑钢市晚报】整体上移

· 2024-09-139月13日唐山钢坯午报

· 2024-09-139月13日行业要闻早餐

· 2024-09-13周四波罗的海干散货运价指数下跌

· 2024-09-13周四夜盘收盘涨多跌少