西本要闻

7月28日新干线要闻早餐

2022年07月28日05:56 来源:西本资讯

国际动态

1、中老铁路跨境货物运输达100万吨

从中国铁路昆明局集团有限公司获悉,中老铁路开通运营以来,客货运输呈现量质齐升态势,截至7月26日,中老两国间跨境货物达100万吨。

2、美联储FOMC声明

美联储将基准利率上调75个基点至2.25%-2.50%区间,为连续两次加息75个基点。美联储FOMC声明:委员们以12-0的投票比例通过此次的利率决定。(上次会议的投票比例为10-1)通货膨胀仍然居高不下,反映出大流行相关的失衡、食品和能源价格上涨、更大的价格压力。将按计划在9月份加速缩表,抵押贷款支持证券(MBS)的每月缩减上限将升至350亿美元,而国债的每月缩减上限将升至600亿美元。

3、美联储一致通过加息75基点决议 重申高度关注通胀风险

美联储今日的行动使得6-7月累计加息达到150个基点,幅度为1980年代初保罗·沃尔克执掌美联储以来最大。政策声明称,“FOMC坚定致力于将通胀率恢复到2%的目标”,重申“高度关注通胀风险”的措辞。FOMC会“预计继续上调该目标区间将是合适之举”,如果风险可能阻碍实现通胀目标,美联储将调整政策。该利率决议得到FOMC成员的一致通过。投资者现在关注美联储是否会在9月的下次会议上放慢加息速度,或者强劲的物价上涨压力是否会迫使美联储继续以超常力度加息。

4、美联储7月决议声明和美联储主席鲍威尔例行新闻发布会要点总结

1、利率政策:另一次非同寻常的大幅加息将取决于数据,在某个时间点放慢加息节奏可能会是适宜的、但尚未决定何时开始放慢加息步伐,必要时将毫不迟疑地采取更大幅度的行动,美联储在利率行动方面将不再提供那么清晰的前瞻指引。2、量化紧缩(QT):缩表计划大体上处于正轨之上,模型表明,达到均衡状态将需要耗费2-2.5年时间。通胀:FOMC强烈承诺将压低美国通胀,“有必要”将通胀压低至2.0%。将针对通胀回落寻找令人信服的证据。3、劳动力市场:就业市场紧俏,表明劳动力需求非常强劲、劳动力供应受抑制。4、宏观经济:我认为美国目前没有出现经济衰退,我们试图避免衰退、我们尝试着“不犯错”。没看见人们将高通胀作为衰退的因素之一。美联储没有判断美国经济是否陷入衰退。劳动力市场发出强有力的信号,让人们质疑美国的GDP数据。

5、海湾地区多国央行加息75个基点

科威特央行上调贴现利率25个基点,至2.50%,此前美联储加息75个基点符合市场预期。 沙特王国央行上调回购利率和逆回购利率75个基点,分别至3.00%和2.50%。

6、互换价格显示美联储只会再加息两次

OIS市场体现的美联储加息预期正在下降,显示市场认为美联储到12月会议只会再有两次、每次50基点的加息。互换价格显示的9月会议加息幅度约为57个基点,低于周三加息前的60个基点。市场体现的到12月加息幅度为98个基点,低于利率决策公布前的106个基点。市场体现的美联储利率峰值是今年年底的3.30%左右。

7、美国经济学家:对抗通胀的加息努力可能带来经济衰退风险

据福克斯新闻网当地时间7月27日报道,美联储当天连续第二个月将基准利率上调75个基点,以试图控制不断飙升的通货膨胀,但经济学家表示,对抗通胀的努力有可能减缓美国经济增长并加剧美国人的金融压力,带来经济衰退的潜在风险。据经济学家和投资公司预测,美国今年或明年将会出现经济衰退。加息往往会提高消费者和商业贷款的利率,从而通过迫使雇主削减支出,以至减缓经济发展。据报道,美国抵押贷款利率与一年前相比几乎翻了一番,达到5.54%,而一些信用卡发卡机构已将利率提高到20%。

8、日本前5月对外直接投资同比减半

日本贸易振兴机构(JETRO)26日发布的2022年版《世界贸易投资报告》显示,日本1至5月对外直接投资较去年同期减少48.9%,为375亿美元。半导体短缺和物流停滞等供应链的混乱导致日本投资主力的制造业持续低迷,还有日元加速贬值也造成拖累。

9、孟加拉国正式向国际货币基金组织申请45亿美元贷款

孟加拉国财政部长卡马尔已向国际货币基金组织正式提出45亿美元贷款的申请。贷款将被用于政府收支平衡和对预算的支持,以及缓和气候变化对孟加拉国所造成的影响。据报道,卡马尔7月24日致信国际货币基金组织总裁格奥尔基耶娃,正式提出贷款申请。

10、IMF下调印度经济增长预期至7.4%

近日,国际货币基金组织(IMF)将印度本财年的经济增长预期从此前的8.2%下调至7.4%。即便如此,IMF的这一预测也比印度央行7.2%的预测高。同时,在主要经济体中,印度这一增速仍处于遥遥领先地位。

11、IMF上调对巴西2022年国内生产总值预期

IMF将巴西今年国内生产总值(GDP)的增长预期上调为1.7%。而在今年一月,IMF对巴西今年GDP的增长预期仅为0.3%。与这种调整趋势相反的是,IMF对今年全球经济增长的预期由3.8%下调至3.2%。

12、韩国7月预期通货膨胀率达到4.7%

韩国银行7月27日公布《7月消费者动向调查报告》显示,预期通货膨胀率高达4.7%,比6月上升0.8%;预期通货膨胀率和增幅都是自2008年开始相关统计以来的最高纪录。韩国银行方面指出,这主要是由于韩国的消费者物价指数(CPI)史上首次达到6%,民众认为下半年物价也不会大幅下降导致的。

13、韩国7月消费者信心指数下跌至86点

受通货膨胀加速和利率提高的影响,7月,韩国消费者信心指数出现自2020年3月以来最大跌幅。韩国银行在一份声明中表示,7月份消费者信心指数下跌了10.4,至86点。韩国消费者信心指数7月的下跌是自2020年3月以来最大跌幅。

14、意大利7月消费者信心指数降至2020年5月以来最低水平

意大利国家统计局当地时间27日发布报告,预计2022年7月该国消费者信心指数环比从98.3降至94.8,为2020年5月以来最低水平。商业信心指数则从113.4降至110.8。数据显示,消费者信心指数各项指标均有下降。当前经济环境信心从93.9降至84.9,未来经济环境信心从98.8降至92.9。

15、卡塔尔6月贸易顺差同比增长77%

当地时间7月27日,卡塔尔国家统计局公布的数据显示,受益于天然气、石油以及凝析油、丙烷、丁烷等其他碳氢化合物出口的强劲增长,卡塔尔今年6月出口总额达到395亿卡塔尔里亚尔(约合726.8亿人民币),进口总额93亿里亚尔(约合171.1亿人民币),贸易顺差302亿里亚尔(约合555.7亿人民币),同比增长77.8%。

16、俄罗斯今年初至7月22日的通货膨胀率达11.32%

根据俄罗斯统计局当地时间27日发布的报告,俄罗斯从2022年初至7月22日的通货膨胀率为11.32%。报告同时显示,今年上半年俄罗斯小汽车产量同比下降61.8%至28.1万辆,煤炭开采量下降0.8%至2.08亿吨,化肥产量下降7.6%,其中钾肥下降23%。不过俄罗斯6月汽油产量增加7.5%,柴油产量增加9.3%。

17、美国原油出口创下历史新高

美国能源信息署(EIA)的数据显示,美国上周原油出口455万桶/日,创历史新高,单周出口量暴涨21%。分析称,布油和美油的价差为2020年4月以来最大,预计可能会在未来几周看到美国原油出口的势头持续强劲。之所以造成当前局面,部分是因为美国战略原油储备(SPR)的发布和全球供应日益短缺。

18、美国6月现房签约数量同比下降20%

当地时间7月27日,美国房地产经纪人协会表示,与去年同期相比,6月份美国现房签约数量下降了20%。美国分析人士称,这一下降与抵押贷款利率的大幅上升不谋而合。6月中旬,30年期固定贷款的平均利率超过了6%。分析人士称:“只要抵押贷款利率继续攀升,购房合同签约量就会持续下降。”

19、未来3年三菱将在印尼投资近6.67亿美元

印尼经济统筹部部长艾尔朗加·哈塔托(Airlangga Hartarto)在一份声明中表示,三菱汽车计划在2022年至2025年间在印尼投资近10万亿印尼盾(约合6.67亿美元)。

20、高盛料欧元区下半年陷入衰退

高盛集团近日指出,欧元区经济可能已经开始收缩,料于下半年陷入衰退,尤其是德国和意大利。据媒体周三报道,高盛经济学家Jari Stehn领导的团队表示,欧元区将于今年下半年出现经济衰退,且将持续到今年年底,预计第三季度将收缩0.1%,第四季度将收缩0.2%。不过他们补充道,当地的经济增长将从2023年起恢复。衰退原因包括俄罗斯能源供应的中断、疫情后服务业结束反弹势头、全球经济增长势头的减弱、还包括意大利的政局动荡。

21、摩根大通下调欧洲央行利率展望

摩根大通表示,随着欧元区第四季度陷入衰退,欧洲央行今年将只会再加息50个基点。高盛集团本周也预测欧元区出现经济衰退,不过该行经济学家表示衰退从当前这个季度已经开始。

22、美股周三大幅收高

美联储宣布加息75个基点,重申高度关注通胀风险。鲍威尔称正在迅速采取行动以降低通胀。联储加息后2年期与10年期美债收益率曲线倒挂幅度达数十年来最大。道指涨436.05点,涨幅为1.37%,报32197.59点;纳指涨469.85点,涨幅为4.06%,报12032.42点;标普500指数涨102.56点,涨幅为2.62%,报4023.61点。

23、原油周三收高2.4%

美国WTI原油期货价格周三创一周来的最高收盘价。分析师称,从今天的市场因素来看,原油价格没有不上涨的道理。美国能源信息署(EIA)报告的能源产品库存全面下降——上周美国原油、汽油和馏分油供应全部下降。鉴于此种情况,分析师预计美国WTI原油将在未来几天或者几周内重新回到每桶100美元的水平。纽约商品交易所9月交割的西德州中质原油(WTI)期货价格上涨2.28美元,涨幅为2.4%,收于每桶97.26美元,创7月20日以来的最高收盘价。

24、周三黄金期货收高

在美联储宣布将联邦基金利率上调75个基点、升至2.25%—2.5%区间后,电子交易盘中的黄金期货价格继续攀升。纽约商品交易所8月交割的黄金期货价格收高1.40美元,涨幅接近0.1%,收于每盎司1719.40美元。美联储宣布加息后,电子交易盘中的黄金期货价格一度上涨至每盎司1722.20美元。

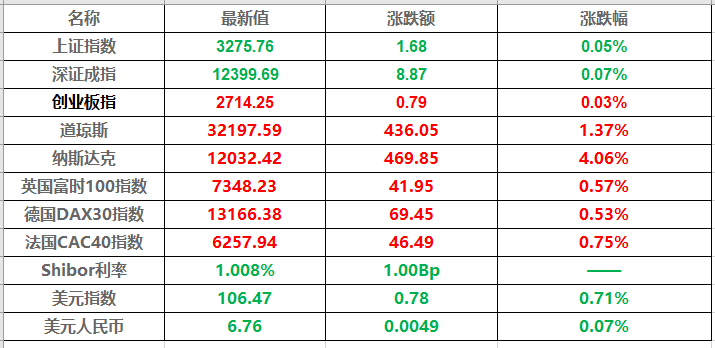

25、股市及外汇行情一览表

国内财经

1、中国6月规模以上工业企业利润年率1%

国家统计局:1—6月份,全国规模以上工业企业实现利润总额42702.2亿元,同比增长1.0%,前值-6.50%。生产销售持续回升,营业收入实现较快增长。6月份,随着产业链供应链明显修复,规模以上工业增加值同比增长3.9%,企业营业收入增长8.6%,均连续两个月回升,较4月份的低点分别提高6.8和7.2个百分点,收入增速已接近近年平均水平,生产销售继续边际改善,企业效益逐步恢复。

2、央行:6月末全国小额贷款公司贷款余额9258亿元

截至2022年6月末,全国共有小额贷款公司6150家。贷款余额9258亿元,上半年减少165亿元。

3、国家能源局:坚决守住不拉闸的底线

国家能源局电力司司长何洋27日在国新办新闻发布会上表示,近年来,电力负荷呈高速快速增长的趋势,电力负荷增长增速远高于电量增长,每天的电力峰谷差日益加大,也就是说,每天电力最高峰和最低谷的差额现在越来越大。在这种夏季高峰用电的时候,采取适当的错避峰措施是必要的,但是我们会坚决守住不拉闸的底线,坚决确保民生用电。

4、国家能源局:全国电力供需平稳有序

国家能源局电力司司长何洋表示,尽管近期出现了历史罕见的高温天气,电力负荷也都创出了新高,但是全国的电力供需还是平稳有序的。总体来讲,我们对能源电力供应保障有信心,也请大家放心,国家能源局会继续全力以赴做好迎峰度夏电力保障工作,确保经济社会发展和人民生活生产的用能用电需求。

5、住建部:鼓励社会资本参与基础设施建设和运营维护

住房和城乡建设部近日印发通知,在浙江省、安徽省及北京市海淀区、辽宁省沈阳市等22个市(区)开展城市基础设施安全运行监测试点工作。试点建设安全运行监测系统。加快燃气、供水、排水、热力、桥梁等管理信息系统整合,依托城市运行管理服务平台,搭建城市基础设施安全运行监测系统,推进智能化感知设施建设,对风险隐患进行整体监测、及时预警和应急处置,推动实现城市基础设施运行监测“一网统管”。鼓励社会资本参与基础设施建设和运营维护,推动形成政府主导、市场运作、多方参与、共建共赢的新模式。

6、中汽协:1-6月汽车制造业完成营业收入40892.8亿元

据中国汽车工业协会整理的国家统计局公布的数据显示,2022年1-6月,汽车制造业完成营业收入40892.8亿元,同比下降4.2%,比1-5月收窄4.8个百分点,占规模以上工业企业营业收入总额的比重为6.3%。

7、乘联会:7月第三周乘用车市场零售42.5万辆

乘联会数据显示,7月18-24日,乘用车市场零售42.5万辆,同比增长25%,环比上周增长27%,较上月同期下降9%;乘用车批发47.3万辆,同比增长47%,环比上周增长32%,较上月同期下降10%。7月1-24日,全国乘用车市场零售115.6万辆,同比去年增长19%,较上月同期下降10%;全国乘用车厂商批发124.2万辆,同比去年增长32%,较上月同期下降8%。

8、商业银行绿色金融债发行提速

据中国债券信息网披露的数据统计,2021年,商业银行发债近2万亿,其中绿色金融债去年全年发行379.55亿元。今年前七个月,18家银行发行绿色金融债952.57亿元,绿色金融债发行规模较去年全年翻倍不止。

9、多家金融机构确定下半年工作重点

近日,多家金融机构召开年中工作会议,总结上半年工作,部署安排下半年任务。综合来看,加大信贷投放、服务实体经济、风险防控、稳中求进是各家机构下半年工作的关键词。

10、多城发布保租房筹集计划

据中指研究院统计,自2021年7月国务院《关于加快发展保障性租赁住房的意见》印发以来,截至2022年6月,全国有超80个省市出台了关于推动保租房发展的地方性文件。近期,深圳、青岛、保定等多地发布保租房筹集计划。

11、住建部公布南京市保租房项目认定细则

细则共包括18条,其中第9条规定,新建或改建的保障性租赁住房应以中小户型为主,70平方米以下户型住房建筑面积占项目住房建筑面积的比例,应不低于70%;保障性租赁住房的优惠租金标准按不高于周边同地段同品质的市场化租赁住房评估租金的九折确定,租金年度涨幅不超过5%。

证券期货

1、中证1000指数涨超1%

27日,大盘全天窄幅震荡,三大指数涨跌不一,中证1000指数涨超1%,小盘股今日表现相对活跃。总体上个股涨多跌少,两市超2800只个股上涨,超百股涨停或涨超10%。沪深两市今日成交额8681亿,较上个交易日放量340亿。截止收盘,沪指跌0.05%,深成指跌0.07%,创业板指涨0.03%。北向资金全天净卖出37.38亿元;其中沪股通净卖出15.73亿元,深股通净卖出21.65亿元。

2、两市融资余额增加0.08亿元

截至7月26日,上交所融资余额报8182.72亿元,较前一交易日减少6.06亿元;深交所融资余额报7087.71亿元,较前一交易日增加6.14亿元;两市合计15270.43亿元,较前一交易日增加0.08亿元。

3、上交所:7月28日为50ETF期权合约、300ETF期权合约行权交收日

7月27日,上交所公告称,2022年7月到期的50ETF期权合约、300ETF期权合约行权交收日为2022年7月28日,届时该期权合约将进行行权交收。请投资者根据行权与指派结果在2022年7月28日期权交易收盘前准备好足额合约标的或资金,履行行权交收义务。

4、中基协:6月企业资产证券化产品共备案确认110只

据中国基金业协会,2022年6月,企业资产证券化产品共备案确认110只,新增备案规模合计1130.6亿元。6月新增备案规模环比增加87.19%,同比减少35.75%。截至2022年6月底,存续企业资产证券化产品2138只,存续规模20388.14亿元,存续规模较上月减少1.03%。

5、多地证监局相继开出私募罚单

近日,包括浙江、广东等多地证监局接连开出数张针对私募机构的罚单,行业监管持续趋严。近年来,私募基金规模保持增长态势的同时,包括备案手续办理、重要信息披露、基金管理原则遵循等不合规运作问题以及“伪私募”等乱象也时有发生。为此,多地证监局相继出手整治,私募基金行业迎来进一步规范。业内人士表示,对于私募基金底层资产进行穿透式监管,有助于遏制包括“伪私募”在内的多重乱象,实现行业“扶优限劣”。

6、固收类基金经理管理规模最高超千亿

数据显示,截至2022年7月25日,取2022年4月1日之后披露的各基金经理在管公募基金的最新规模统计,其中纳入统计的固收基金包括偏债混合型、债券型(含指数)、QDII偏债混合型、QDII债券型基金,以此为标准选出管理规模前100名基金经理,这些基金经理合计管理管理资金4.37万亿。

7、百亿级私募数量增至112家

随着居民财富持续涌入资本市场,百亿级私募梯队不断扩容。私募排排网最新数据显示,截至7月27日,百亿级私募数量为112家,相比于去年底的105家增加了7家。从新增情况来看,远信投资、复胜资产、洛书投资、仁桥资产、红土资产、白鹭资产、半夏投资、北京卓识等私募管理规模纷纷迈过百亿元大关,成为业内新晋百亿级私募。

8、QDII基金管理规模突破3000亿元

天相投顾统计显示,截至2022年二季度末,QDII基金管理规模达3070.26亿元,较一季度末的2696.99亿元进一步增长,而这也是该类基金规模首次突破3000亿元。就投资区域来看,二季度港股在全球资产中跑出超额收益,QDII基金港股配置比例持续大幅提升,而美股配置比例则显著下滑。

1、国家能源局:清洁能源在能源消费增量中的份额超过60%

在国务院新闻办举行的“加快建设能源强国 全力保障能源安全”新闻发布会上,国家能源局局长章建华表示,能源消费结构显著优化。煤炭消费比重从2014年的65.8%下降到2021年的56%,年均下降1.4个百分点,是历史上下降最快的时期。天然气、水电、核电、新能源发电等清洁能源比重从2014年的16.9%上升到2021年的25.5%,清洁能源在能源消费增量中的份额超过60%。

2、国家能源局:电煤库存达到历史同期最好水平

国家能源局电力司司长何洋在新闻发布会上表示,随着“七下八上”负荷高峰期的来临,我们预计全国用电负荷还将继续攀升。目前,我们全国的电煤库存充足,电煤库存的水平达到了历史同期的最好水平。我们煤电的出力受阻和非计划停运的发电容量也降到了历史上的最低,这也进一步夯实了电力保供的基础。

3、6月份国内钢铁业利润同比下降超九成

今年6月,黑色金属冶炼和压延加工业实现利润24.1亿元,同比下降93.8%。此前5月、4月分别实现142.3亿元、237.3亿元,利润在逐月递减。今年1-6月,黑色金属冶炼和压延加工业实现营业收入4.578万亿元,同比下降3.6%;实现利润总额826.1亿元,同比大幅下降68.7%。

4、中钢协:上半年主要用钢行业运行月报

2022年1-6月,受国内疫情和国际形势变化影响,主要用钢行业运行总体呈下行趋势。分行业来看,建筑业表现低迷。其中房地产行业持续下行,市场信心不足,主要指标大幅下降:基础设施建设适度超前,投资保持较快增长。

5、南钢第一炼钢厂0号连铸机热试成功

近日,南钢一炼钢0号连铸机正式开浇热试。据悉,该铸机位于南钢第一炼钢厂2#连铸与3#连铸之间,拆除新建。南钢第一炼钢厂新建0#厚板坯连铸机,坯料厚度370/460,坯料宽度1600mm-2600mm,被誉为中华第一厚板坯。

6、韶钢成功研发试制高强抗震钢筋HRB635E

广东韶钢松山股份有限公司制造管理部近日组织炼钢厂、特轧厂等单位,开展12mm规格高强抗震钢筋HRB635E的首次试制并取得成功。高强抗震钢筋具有抗震性好、施工方便、减少用钢量等优点,HRB635E高强钢筋替代HRB400E普通钢筋,用量可减少约32%,对增加建筑结构的安全性、减少铁矿石资源消耗、降低二氧化碳排放等都具有十分重要的意义。

7、萍安钢铁上半年上缴税收同比增长4.66%

今年以来,面对部分地区疫情、大宗原燃料价格上涨等因素影响,萍安钢铁积极应对,生产呈现稳中求进良好态势,上半年实现销售收入133.84亿元,上缴税金7.05亿元,与去年同期相比,税收增长4.66%。

8、河钢唐钢生产新一批FC级锌铝镁产品顺利下线

近日,河钢集团唐钢公司生产的新一批FC级锌铝镁产品顺利下线,产品经后续加工后将用于制造海尔某高端家用立式空调内机面板。目前,海尔空调面板用高品质锌铝镁由唐钢独家供应。

9、7月酒钢集团收入、产值、利润预计未完成计划

7月25日下午,酒钢集团公司召开8月份生产经营计划会,分析总结7月份生产经营工作,安排部署8月份生产经营重点工作。会议指出,7月份,受市场“供需两弱”影响,酒钢集团公司收入、产值、利润预计未完成计划;1—7月收入完成年计划的62.3%。

10、方大九钢炼铁厂6月份多项指标进步明显

6月份,方大九钢炼铁厂通过开展降能耗、提喷煤比降焦比等攻关活动,多项指标取得进步,其中:烧结工序煤气消耗32.98立方米/吨、电耗37.12度/吨,分别比2021年下降1.73立方米/吨、3.24度/吨;高炉工序电耗40.92度/吨,比2021年下降0.75度/吨;喷煤比达到159.34公斤/吨,为历史最好水平,环比5月份上升11.33公斤/吨,比2021年上升19.70公斤/吨,影响生铁成本分别降低24.56元/吨、29.36元/吨,为企业创效约1200万元。

11、山钢集团日照公司1000兆帕级马氏体钢批量订单顺利完成

日前,哥伦比亚用户订购的700余吨薄规格980MS冷轧超高强钢产品全部下线,产品规格涵盖0.58毫米至0.79毫米极限超薄规格。此钢种的成功开发,标志着山钢集团日照公司已具备极限规格1000兆帕级别冷轧超高强钢批量生产能力,为该公司进一步拓宽汽车板市场打下坚定基础。

12、山钢股份莱芜分公司热处理线连续三个月打破入库纪录

山钢股份莱芜分公司积极制定高效产品品种结构调整措施,不断增强热处理产品增值创效能力,月入库量同比实现跨越式提升。4至6月份,入库量连续三个月打破纪录;6月份,入库量达3.46万吨,创历史新高。4至6月份,贝斯、耐磨系列钢板入库量达1.1万吨,为板带产品提产增效奠定了坚实基础。

13、江苏德龙朗诺德不锈钢管材生产线项目将在2023年元月全部投产

据悉,总投资约32亿元的江苏朗诺德不锈钢管材生产线项目正有序推进。该项目2号厂房于7月27号左右钢结构全部进场,进行安装,一个月左右主体全部安装完毕。1号厂房到8月5号前后基础开挖全部结束。下个月末基础工程全部结束,钢结构进场。整体工程初步投产2台主设备,预计在11月份进行试生产,2023年元月前后全部建成投产。

14、宝新能源:公司正积极衔接、洽谈长协煤

宝新能源在机构调研时表示,(1)目前,公司正积极衔接、洽谈长协煤。(2)2021年以来,电煤价格持续高位运行,电力行业发展承压,对公司电力主业营业利润影响较大。公司将积极应对煤价高和保供电的经营形势,一方面,注重内部成本的优化和压降,提升节能降耗水平,提高运营效率;另一方面,公司将根据生产需要、市场价格及库存情况灵活制订电煤采购策略;积极开拓煤炭采购市场,降低煤炭综合采购成本;密切关注国家政策,积极落实签订煤炭长协。

15、上半年全国造船完工量同比下降11.6%

1-6月,全国造船完工量1850万载重吨,同比下降11.6%,6月环比增长64.2%。新接订单量2246万载重吨,同比下降41.3%,6月环比大幅增长107%。截至6月底,手持船舶订单量10274万载重吨,同比增长18.6%,比2021年底手持订单增长7.2%。1-6月,全国出口船舶完工量1581万载重吨,同比下降19.9%;新接订单量2044万载重吨,同比下降40.2%。

16、泰国对涉华特种铁管和钢管发起反倾销日落复审调查

7月19日,泰国商业部外贸厅发布公告称,应国内协会于2022年3月18日提交的申请,对原产于中国和韩国的特种铁管和钢管启动第一次反倾销日落复审调查。案件调查期间以保证金的形式对涉案产品征收现行税率的反倾销税,有效期不超过1年。公告自发布次日起生效。

17、印度计划在奥利萨邦新建12座钢厂

7月26日,印度国家钢铁部长Prafulla 表示,将在东部奥利萨邦新建至少12座钢厂,总年产能约为6000万吨,但目前具体项目开工时间还未确定。据悉,奥利萨邦目前有51家钢厂正在运营,总年产能为3312万吨。

18、Outokumpu调降8月不锈钢合金附加费价格

欧洲不锈钢生产商奥托昆普Outokumpu宣布2022年8月继续下调不锈钢合金附加费的价格。8月,奥托昆普欧洲304不锈钢卷板合金附加费的价格调整为2731欧元/吨,较7月下降412欧元/吨;316L不锈钢卷板合金附加费的价格调整为4098欧元/吨,较7月下降515欧元/吨;430不锈钢卷板合金附加费的价格调整为1156欧元/吨,较7月下降98欧元/吨。

19、Liberty Ostrava暂停2号高炉运营

捷克共和国钢铁制造商Liberty Ostrava宣布,将暂停2号高炉运营,以开展高炉维修和升级计划。该计划预计耗资2.33亿捷克克朗(合960万美元),可提高其高炉的稳定性和可靠性。

20、力拓上半年利润下降29%

力拓周三公布上半年利润下降29%,并将股息削减一半以上,原因是需求降温、成本上升和劳动力短缺导致铁矿石价格走软,拖累了业绩。财报显示,截至6月30日的六个月,力拓的基本利润为86.3亿美元,较上年同期创纪录的121.7亿美元大幅下降。

21、LME期铜收涨100美元

LME期铜收涨100美元,报7637美元/吨。LME期铝收涨1美元,报2422美元/吨。LME期锌收涨15美元,报3054美元/吨。LME期铅收跌10美元,报2013美元/吨。LME期镍收涨242美元,报21813美元/吨。LME期锡收跌126美元,报24344美元/吨。

22、BDI指数连续第三日下跌

波罗的海干散货运价指数连续第三日下跌,触及两周低点,因所有船型运价指数均下跌。波罗的海整体干散货运价指数下跌54点,或2.6%,至2007点,为7月13日以来的最低水平。海岬型船运价指数下跌122点,或5%,至2333点,为近15日以来低点。海岬型船日均获利下降1007美元,至19352美元。巴拿马型船运价指数下跌12点或0.57%,至2076点。巴拿马型船日均获利下降110美元,至18680美元。超灵便型散货船运价指数下跌33点,至2038点。

23、国内期货夜盘收盘黑色系领涨

国内期货夜盘收盘普遍上涨,黑色系领涨。焦煤涨4%,焦炭、苯乙烯、乙二醇涨3%,铁矿、PVC、短纤、纸浆、豆二、豆油、棕榈油涨2%,螺纹、热卷涨1%。国际铜夜盘收涨1.42%,沪铜收涨1.01%,沪铝收涨1.64%,沪锌收涨0.62%,沪铅收涨0.20%,沪镍收跌0.93%,沪锡收跌0.54%。不锈钢夜盘收跌0.96%。上期所原油期货2209合约夜盘收跌1.76%,报649.00元人民币/桶。沪金夜盘收涨0.46%,沪银收涨1.78%。

24、商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-139月13日商品期货日盘综述

· 2024-09-139月13日钢厂调价信息汇总

· 2024-09-13上海建筑钢市日记(涨势见缓)

· 2024-09-13【9月13日建筑钢市晚报】整体上移

· 2024-09-139月13日唐山钢坯午报

· 2024-09-139月13日行业要闻早餐

· 2024-09-13周四波罗的海干散货运价指数下跌

· 2024-09-13周四夜盘收盘涨多跌少